- Von Achim Nixdorf

- 11.02.2021 um 16:06

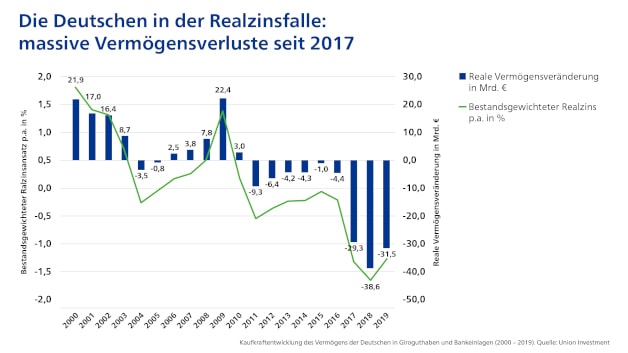

Die Nullzinspolitik der Europäischen Zentralbank (EZB) hat zunehmend dramatische Folgen für deutsche Sparer. Der Anteil, den Erträge wie Zinsen und Kurszuwächse an der Vermögenszunahme ausmachen, befindet sich seit Jahren im freien Fall. Die Folge ist ein dramatischer Wertverlust. Das zeigt eine Studie des Marburger Professors Oscar A. Stolper im Auftrag der Fondsgesellschaft Union Investment. Demnach haben deutsche Sparer seit 2010 rund 130 Milliarden Euro verloren, davon knapp 100 Milliarden Euro allein in den drei Jahren zwischen 2017 und 2019.

Vermögen wächst nicht mehr durch Zinsen

Die Ausgangslage mutet zunächst paradox an: Die Deutschen machen ihrem Ruf als Sparweltmeister weiterhin alle Ehre. Laut der Studie hat sich das Finanzvermögen der Privathaushalte in den vergangenen 20 Jahren nahezu verdoppelt. Immer mehr Geld landet dabei auf den augenscheinlich sicheren Girokonten. Die Summe, die Sparer dort zusammengetragen haben, ist innerhalb von zehn Jahren um etwa 960 Milliarden Euro gestiegen. Das Problem: Mit dieser Form des Sparens lässt sich keine Rendite erzielen.

Negativzinsen für Privatanleger werden sich weiter ausbreiten

Nullzinsen belasten und entlasten Lebensversicherer

Allein 2019 hat den Berechnungen zufolge jeder Bundesbürger mit Ersparnissen auf dem Giro- und Tagesgeldkonto sowie in Termin- und Spareinlagen im Schnitt 380 Euro verloren. Der Grund: Durch den Rückgang der Zinsen ist der Ertragsanteil innerhalb der letzten Dekade von 71 auf 25 Prozent regelrecht abgestürzt.

„Das beachtliche Finanzvermögen der Deutschen ist besonders in den letzten Jahren vor allem durch Konsumverzicht und Sparanstrengungen entstanden“, erläutert Professor Stolper. Die enormen Zuwächse bei den absoluten Zahlen kaschierten aber nur den Wertverlust. Rund 1.900 Milliarden Euro des gesamten deutschen Finanzvermögens seien Sichteinlagen, deren Realverzinsung, also Zins abzüglich der Inflationsrate, in den vergangenen zwanzig Jahren nahezu ausnahmslos negativ gewesen sei.

„Finanzvermögen vermag mehr zu leisten“

Vor allem ältere Sparer hofften noch immer auf „bessere Zeiten“ mit steigenden Zinsen – doch das sei ein Irrweg. „Finanzvermögen vermag mehr zu leisten, als nominal exakt um das Ersparte anzuwachsen.“

„Um der Realzinsfalle zu entkommen, führt kein Weg an aktienbasierten Sparanlagen vorbei“, ist sich Giovanni Gay, Geschäftsführer bei Union Investment, sicher. Wie das gelingen könne, macht er an folgendem Beispiel klar:

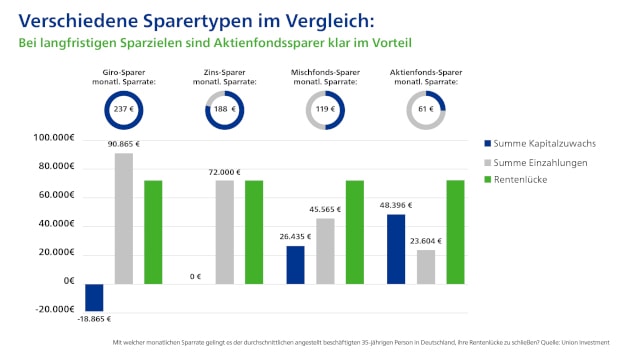

„Aktuell kann eine durchschnittliche angestellt beschäftigte 35-jährige Person in Deutschland im Alter von 67 Jahren mit einer monatlichen Nettorente nach heutiger Kaufkraft von etwa 1.200 Euro rechnen. Dies entspricht etwa 60 Prozent des voraussichtlichen letzten Nettogehalts in Höhe von etwa 2.000 Euro. Nimmt man an, dass 80 Prozent des letzten Nettogehalts für die Versorgung im Alter ausreichen, fehlen für das Versorgungsziel jeden Monat rund 400 Euro.“

Diese Rentenlücke in Höhe von etwa 72.000 Euro bei einem durchschnittlich erwarteten Rentenbezug von 15 Jahren zu schließen, mache die massiven Unterschiede bei der Geldanlage deutlich, so Gay. Demnach müsse ein Girosparer aufgrund der negativen Rendite bei Renteneintritt über 90.000 Euro angespart haben. Das entspräche insgesamt 126 Prozent des erforderlichen Kapitals. Monatlich sei dafür eine Sparrate von 237 Euro notwendig.

Zum Vergleich: Bei einem langfristig ausgerichteten Sparer, dessen Aktienfonds im Mittel die langjährige reale Durchschnittsrendite aller in Deutschland erhältlichen Aktienfonds in Höhe von 6,2 Prozent vor Kosten und Steuern erziele, sehe die Sache ganz anders aus, ist Gay überzeugt.

Beim langfristig ausgerichteten Sparer werde nämlich ein Großteil des erforderlichen Vermögens nicht durch die Sparleistung, sondern durch den Kapitalzuwachs generiert. „Mit insgesamt nur 23.600 Euro muss er nur etwa ein Drittel der benötigten 72.000 Euro zur Seite legen. Das schafft er mit einer monatlichen Rate von 61 Euro“, so der Experte. Im Vergleich zum Girosparer habe der Aktienfondssparer somit Monat für Monat fast 180 Euro mehr in der Tasche, die er für andere Dinge verwenden könne, resümiert Gay.

0 Kommentare

- anmelden

- registrieren

kommentieren