- Von Lorenz Klein

- 28.03.2017 um 15:27

Ob und wie lange die Versicherung ihren berufsunfähigen Versicherten eine BU-Rente zahle, könnten weder Kunden noch Vermittler vorab einschätzen und komme einem „Würfelspiel“ gleich. Zu diesem Fazit kommt eine Studie von Premium Circle, eine nach eigenen Angaben „verbraucherorientierte Beratungs- und Informationsgesellschaft“.

15 von 62 Versicherern mit einem Gesamtmarktanteil von 23,2 Prozent haben sich den Angaben zufolge an der im Herbst 2016 initiierten Qualitäts- und Transparenzinitiative (QTI) beteiligt. Die Ergebnisse der Studie hat das Unternehmen am Dienstag im Rahmen einer Tagung in Frankfurt veröffentlicht.

Im Schnitt werden Versicherte mit 47 Jahren berufsunfähig

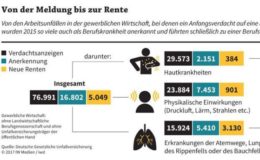

Berufskrankheit führt nur selten zur Berufsunfähigkeitsrente

Darin beklagen die Autoren vor allem eine „extreme Schwankung“, wenn es um die Anerkennung im Schadensfall geht. Demnach lehnen einige Versicherer jeden siebten Antrag auf Berufsunfähigkeit ab, andere dagegen sogar jeden zweiten. Trotz gleicher rechtlicher Bedingungen, gebe es „eklatante Unterschiede im Leistungsverhalten“, heißt es in einer Mitteilung.

Premium-Circle-Geschäftsführer Claus-Dieter Gorr meint, dass die Verträge so unverbindlich formuliert seien, dass Versicherer im Zweifel fast immer eine Möglichkeit fänden, die Zahlung zu verweigern. Er bescheinigt der Berufsunfähigkeitsversicherung deshalb „Marktversagen“, wie die Recherche-Plattform Correctiv in Zusammenarbeit mit Spiegel Online berichtet.

Gorr zufolge hätten die Versicherer zu große Spielräume in ihren Verträgen. „123 unbestimmte Begriffe finden sich laut der Analyse in den Bedingungen der Versicherer“, berichtet Correctiv auf Basis der Untersuchung. „Bei Vertragsabschluss lässt sich nicht erkennen, was eine Versicherung abdeckt“, so Gorr weiter. Die Verträge seien schwammig formuliert.

GDV hält „unbestimmte“ Begriffe für notwendig

Peter Schwark vom Versicherungsverband GDV tritt den Vorwürfen gegenüber den Journalisten entgegen. Demnach müssten die Versicherer solche „unbestimmten“ Begriffe verwenden, weil Berufsunfähigkeitsversicherungen auch in 30 Jahren noch Bestand haben müssten. „Versicherungen nutzen solche Dinge nicht willkürlich, um Kunden auflaufen zu lassen“, so Schwark weiter, der dem Autor zudem „eigene finanzielle Interessen“ unterstellt, um „einen Markt für seine Beratungsleistungen zu schaffen“.

0 Kommentare

- anmelden

- registrieren

kommentieren