- Von Redaktion

- 28.01.2015 um 09:36

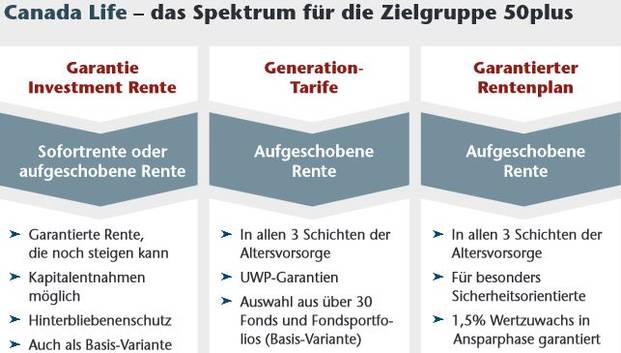

Wer im reiferen Alter sicherheitsorientiert anlegen will, muss auf Ertragspotenziale der Börse nicht verzichten – so lautet das Credo von Canada Life.

Bei der Sofortrente des angelsächsischen Versicherers fließt ein Teil des Einmalbeitrags an die Aktienmärkte und sorgt für gesteigerte Langfristerträge. Gleichzeitig wird von Anfang an eine lebenslange Rente fest garantiert. Entwickeln sich die Börsen gut, steigt die zugesagte Rente. „Fallen kann sie dank eines Sicherungsmechanismus nie“, sagt Günther Soboll, Hauptbevollmächtigter von Canada Life Deutschland. Er empfiehlt Menschen ab 40 Jahren deshalb die „Garantie Investment Rente“ seiner Gesellschaft. Soboll: „Vorsorgesparern ab 60 Jahren, die einen Einmalbetrag ab 20.000 Euro investieren, erhalten bei Canada Life eine der höchsten Sofortrenten am Markt.“

Verfügbar ist die Police mit den Fondsportfolios „Defensiv“, „Balance“ und „Chance“. Diese unterscheiden sich im Wesentlichen durch ihre Aktienquote, die von 20 Prozent im defensiven Portfolio über 35 Prozent bis hin zu 55 Prozent reicht.

Auch als aufgeschobene Rentenpolice

Personen ab 40 können die Police als aufgeschobene Rentenversicherung abschließen – die monatlichen Rentenzahlungen setzen dann entsprechend später ein. Andererseits erhöht sich hier das zu verrentende Kapital um mindestens 1,5 Prozent pro Jahr. „Zudem prüfen wir auch in der Aufschubphase jedes Jahr, ob die Entwicklung an den Kapitalmärkten zusätzliche Rentenaufschläge zulässt, die bis zum Lebensende gezahlt werden“, so Soboll.

Für überdurchschnittliche Renditevorteile sorgt, dass die Versicherten auch während des Rentenbezugs am Kapitalmarkt investiert bleiben. Auf Flexibilität müssen Kunden nicht verzichten: Kapitalentnahmen sind ab dem zweiten Versicherungsjahr möglich. Die Rentenzusage wird entsprechend angepasst. Und auch die Angehörigen sind abgesichert: Sterben Versicherte vorzeitig, kommt das verbliebene Vermögen ihnen zugute.

Auch um die 50 stehen die meisten Menschen noch mitten im Berufsleben. Wer noch keinen Einmalbeitrag zur Verfügung hat, kann auch mit laufenden Beiträgen sparen und seine Altersvorsorge aufstocken. Zum Beispiel mit den „Generation“-Tarifen von Canada Life, die in allen drei Schichten erhältlich sind. Wie die Garantie Investment Rente nutzen sie die Börse für die Altersvorsorge.

Dabei hält der hinterlegte Unitised-With-Profits-Fonds (kurz: UWP-Fonds) Garantien zum Rentenbeginn bereit. In der Variante „Generation business“ können die Kunden im Rahmen der betrieblichen Altersversorgung die Durchführungswege Direktversicherung, rückgedeckte Pensionskasse und rückgedeckte Unterstützungskasse nutzen.

Basisrenten berücksichtigt

Möglich ist aber auch ein Abschluss als reine Privatversicherung „Generation private“. Oder die Kunden greifen zur geförderten Basisrente „Generation basic plus“: Diese bietet auch die Möglichkeit, Sparbeiträge in ein Portfolio aus über 30 etablierten Fremdfonds zu investieren. Kunden können ihre Anlage auch durch ein Automatisches Portfolio Management von Canada Life betreuen lassen. Dann wird in der Phase vor Rentenbeginn in stark sicherheitsorientierte Assets umgeschichtet.

Offeriert wird aber auch ein Produkt für besonders sicherheitsorientierte Kunden: der „Garantierte Rentenplan“. Dieser arbeitet mit den gleichen Mechanismen wie die Generationen-Tarife des Versicherers, allerdings wird das Kapital besonders schwankungsarm angelegt. Das ermöglicht höhere garantierte Rentenzusagen gleich zu Vertragsbeginn. Von konservativ bis kapitalmarktorientiert – für jeden Vorsorgetyp ist also etwas dabei.

0 Kommentare

- anmelden

- registrieren

kommentieren