- Von Redaktion

- 02.07.2014 um 10:34

Die Deutsche Bundesbank hat im Rahmen ihres jährlichen Finanzstabilitätsberichts geschaut, wie sich die Niedrigzinsphase auf 85 deutsche Lebensversicherer auswirkt. Im Fokus standen dieses Mal die geplanten Änderungen des Lebensversicherungsreformgesetzes (LVRG).

Ausgehend von drei Szenarien ist die Bundesbank jede Regelung durchgegangen und hat die Auswirkungen auf die Branche untersucht.

Die Szenarien

Die Bank geht in ihrer Szenarioanalyse von einem lang anhaltenden Niedrigzinsumfeld von 2013 bis 2023 aus. Basis der Szenarien bildet die Rendite deutscher Bundesanleihen mit einer Restlaufzeit von sechs Jahren. Die prognostizierte Nettoverzinsung in den Szenarien ergibt sich also aus der Rendite der Staatsanleihen plus einer Überrendite. In der Vergangenheit erreichten die betrachteten Lebensversicherer im gewichteten Mittel eine Überrendite in Höhe von 80 Basispunkten.

Im Basisszenario wird diejenige Rendite von Bundesanleihen mit sechsjähriger Restlaufzeit zugrunde gelegt (Mitte 2013 lag der Wert dieser Anleihen bei 0,70 Prozent). Die unternehmensindividuelle Überrendite schmilzt dabei langsam auf ihren historischen Mittelwert ab und wird anschließend mit diesem Wert fortgeschrieben.

In einem milden Stressszenario werden die Bundesanleihen mit sechsjähriger Restlaufzeit mit historischen Renditen japanischer Staatsanleihen fortgeschrieben (0,75 Prozent). Hierdurch soll eine denkbare Entwicklung im Rahmen eines lang anhaltenden Niedrigzinsumfelds – wie in Japan seit Ende der neunziger Jahre vorherrschend – abgebildet werden. Zur Prognose der Nettoverzinsung wird die Überrendite – analog zum Basisszenario – addiert.

In einem verschärften Stressszenariowird der gleiche Zinspfad wie im milden Stressszenario verwendet, allerdings schmilzt die erzielte Überrendite schneller ab, wenngleich nicht abrupt. Zudem können die Unternehmen künftig nicht den Mittelwert der Überrendite, sondern nur das Minimum der historischen Überrendite erzielen. Hiermit wird eine Verschärfung des Niedrigzinsumfelds im gesamten Kapitalmarkt simuliert, weshalb es zunehmend schwieriger wird höhere Überrenditen zu erzielen.

Ausgangslage: Ohne LVRG

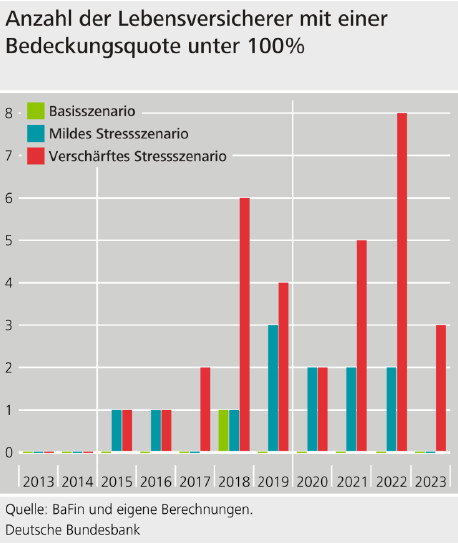

Käme das LVRG nicht, würde schon im Basisszenario ein Lebensversicherer die Eigenmittelanforderungen nach Solvency I bis zum Jahr 2023 nicht mehr erfüllen. Im milden Stressszenario wären es 12 der 85 betrachteten Lebensversicherer. Ihr Marktanteil beläuft sich auf rund 14 Prozent.

Im verschärften Stressszenario würden bis zum Jahr 2023 bei 32 Unternehmen, also bei mehr als einem Drittel der betrachteten Lebensversicherer, die Eigenmittelanforderungen nicht mehr erfüllt (Marktanteil 43 Prozent).

Während in den ersten Jahren von 2015 bis 2017 nur vereinzelte Ausfälle zu erwarten sind, wären es ab 2018 deutlich mehr.

LVRG-Regel zu den Bewertungsreserven

Das LVRG sieht vor, dass Versicherte nur an den Bewertungsreserven auf festverzinsliche Papiere beteiligt werden, wenn der Versicherer das Geld nicht zur Sicherung der Garantien braucht. Die Bundesbank hat nun unterstellt, dass die Versicherten ihre Kunden generell nicht an den Bewertungsreserven beteiligen werden.

Ihre Berechnungen zeigen „dass ein Verzicht auf die Ausschüttung der Bewertungsreserven an die Versicherungsnehmer grundsätzlich eine Erhöhung der Risikotragfähigkeit zur Folge haben kann, weil die in der Szenarioanalyse ermittelten Kapitallücken zu einem großen Umfang durch den Einbehalt der gesetzlich derzeit noch auszuschüttenden Bewertungsreserven gedeckt werden könnte.“

Die Zahl der Unternehmen, die die Eigenmittelanforderungen nicht mehr erfüllen können, würde sich deutlich reduzieren, wie die Grafik zeigt.

Der gesamte Kapitalbedarf, um die regulatorischen Eigenmittelanforderzungen zu erfüllen, würde im verschärften Stressszenario erheblich sinken, und zwar auf 1,3 Milliarden Euro, verglichen mit 10,6 Milliarden Euro. Im milden Stressszenario sinkt er von 2,4 Milliarden auf 0,128 Milliarden Euro.

LVRG-Regel zur Begrenzung von Ausschüttungen an Aktionäre

Auch Aktionäre müssen auf Ausschüttungen verzichten, wenn die Garantien unter Berücksichtigung der aktuellen Kapitalmarktzinsen nicht ausfinanziert sind. Ausschüttungen gibt es also nur noch dann, wenn der Bilanzgewinn den Sicherungsbedarf übersteigt.

Das bewirkt laut Bundesbank einerseits, dass in den Unternehmen mehr Eigenmittel verbleiben, wodurch sich ihre Risikotragfähigkeit erhöht. „Andererseits jedoch führt eine Ausschüttungssperre dazu, dass aus Investorensicht Anlagen in Eigenkapitaltitel von Versicherern unattraktiver werden könnten, wodurch sich die Aufnahme von Eigenkapital in Zukunft erschweren könnte“, heißt es in dem Bericht.

LVRG-Regel zur Anhebung der Mindestbeteiligung an den Risikoüberschüssen

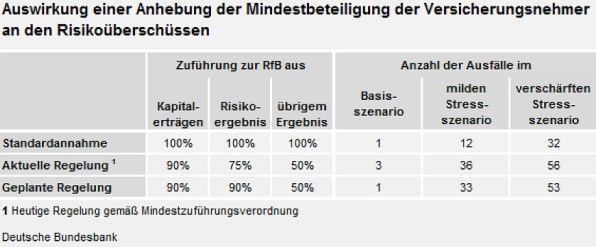

Bisher ist es so, dass Versicherte zu mindestens 75 Prozent an den Risikoüberschüssen der Versicherer beteiligt werden müssen. Künftig soll dieser Satz mindestens 90 Prozent steigen.

Hierzu die Bundesbank: „Durch die vorgeschlagen Maßnahme würde ein höherer Anteil der Überschüsse in die Rückstellung für Beitragsrückerstattung (RfB) überführt und nicht an die Anteilseigner ausgeschüttet. Da die RfB teilweise den Eigenmitteln zugerechnet werden, würde die Maßnahme unter dieser Voraussetzung die Risiko-tragfähigkeit erhöhen können.“

0 Kommentare

- anmelden

- registrieren

kommentieren