- Von Redaktion

- 06.06.2013 um 11:25

Beim Vertrieb fondsgebundener Policen schlagen die Versicherer einen neuen Weg ein: Die Risikobereitschaft der Kunden ist das entscheidende Kriterium. Die Renditeerwartung soll sich daran anpassen.

„Das geht auch besser: Sie waren schlechter als der Markt.“ Nach dem dritten Versuch gibt der Kunde auf. Den japanischen Aktienindex Nikkei 225 zwischen 1985 und 2000 konnte er noch schlagen, beim MSCI Emerging Markets zwischen 1995 bis 2010 kam er ins Straucheln, und beim Hongkong-Index Hang Seng zwischen 1985 und 2000 versagte er ganz.

Das Geld wäre weg

Wäre es kein Spiel, hätte er viel Geld verloren. Um Geld geht es bei dem von Standard Life entwickelten Börsenspiel aber zunächst nicht. Die App, mit der die Kunden ihr Geschick in realen Börsen-Szenarien testen können, ist vielmehr dazu da, um ihnen etwas zu erklären.

Denn die Spieler müssen nicht nur den Markt schlagen, sondern sich auch gegen einen Konkurrenten – das Capital Security Management (CSM) von Standard Life – durchsetzen. Das automatisierte Trendfolgemodell analysiert die Auf-und-Ab-Bewegungen des Markts, ermittelt Trends und bestimmt anhand dessen den Zeitpunkt, um aus dem Markt herauszugehen und wieder ein-zusteigen.

Doch CSM ist nicht nur zum Spielen da. Standard Life setzt das Modell auch im Rahmen der Fondspolice Maxxellence Invest ein, wo es das Verlustrisiko in schwachen Marktphasen begrenzen soll. Dort analysiert CSM das Kapitalmarktumfeld jedes einzelnen Fonds.

Bei Abwärtsbewegungen wird umgeschichtet

Deuten die Ergebnisse auf eine länger anhaltende Abwärtsbewegung hin, schichtet Standard Life das Kundengeld aus dem betroffenen Fonds in einen sicheren Geldmarktfonds um. Zeichnet sich ein Aufwärtstrend ab, fließt das Geld wieder in den Fonds zurück.

Das Modell arbeitet mit der stochastischen Simulation. „Für Laien sind die Hintergründe ziemlich schwer zu verstehen“, sagt Claus Mischler, Leiter Produktentwicklung bei Standard Life. Daher habe er mit seinem Team beschlossen, den Kunden die Funktionsweise von CSM mit einem Film und einem interaktiven Spiel zu erklären.

Risiko vor Rendite

Nach den Verwerfungen der Finanzkrise wollen viele Kunden genau wissen, wie ihre Finanzprodukte funktionieren. Auch der Gesetzgeber erwartet Transparenz. Seit Jahresanfang müssen Finanzberater bei jedem Fondskauf die sogenannte Geeignetheitsprüfung durchführen. Diese basiert auf den Angaben aus dem Wertpapierhandelsgesetz-Bogen (WPHG-Bogen) und enthält Informationen über Kenntnisse und Erfahrungen, finanzielle Verhältnisse sowie Anlageziele des Kunden.

Dabei prüft der Berater unter anderem, ob der Kunde die Risiken verstehen und finanziell tragen kann. Fällt die Antwort auf eine dieser Fragen negativ aus, darf der Berater das Produkt nicht empfehlen. Im Versicherungsbereich gilt die WPHG-Pflicht jedoch nicht. „Zu Unrecht“, meint Jörg Strobel, Generalbevollmächtigter der BCA-Tochter Bank für Vermögen.

Risiken nicht verharmlosen

Es sei schwer nachvollziehbar, warum ein Anlageberater beim Fondskauf die Dokumentationspflichten erfüllen muss, sein Kollege im Versicherungsbereich aber darauf verzichten kann, wenn er das gleiche Produkt im Versicherungsmantel verkauft.

Schließlich sollten auch Versicherte wissen, worauf sie sich beim Kauf riskanterer Fondspolicen einlassen. „Die Zeiten, in denen Renditeerwartungen ausschlaggebend waren, sind bereits seit dem Platzen der Internet-Blase 2000 vorbei“, sagt Strobel.

Wer die Risiken verschweigt oder verharmlost, gefährde sein Geschäft mehr als jemand, der von sich aus auf die möglichen Verluste hinweist. Mit dieser Meinung steht Strobel nicht allein da. Viele Versicherungen schlagen mittlerweile beim Vertrieb von Fondspolicen einen neuen Weg ein und stellen die Risikobereitschaft des Kunden an den Anfang des Beratungsprozesses.

Wie viel Minus verkraftest Du?

Der Kunde muss also zuerst entscheiden, wie viel Minus er in einem bestimmten Zeitraum verkraften kann. Danach bekommt er einen aktiv gemanagten Fondskorb empfohlen, dessen Risikoprofil dieser Vorgabe entspricht. Die Renditeerwartung passt sich dann seiner Risikobereitschaft an – und nicht umgekehrt.

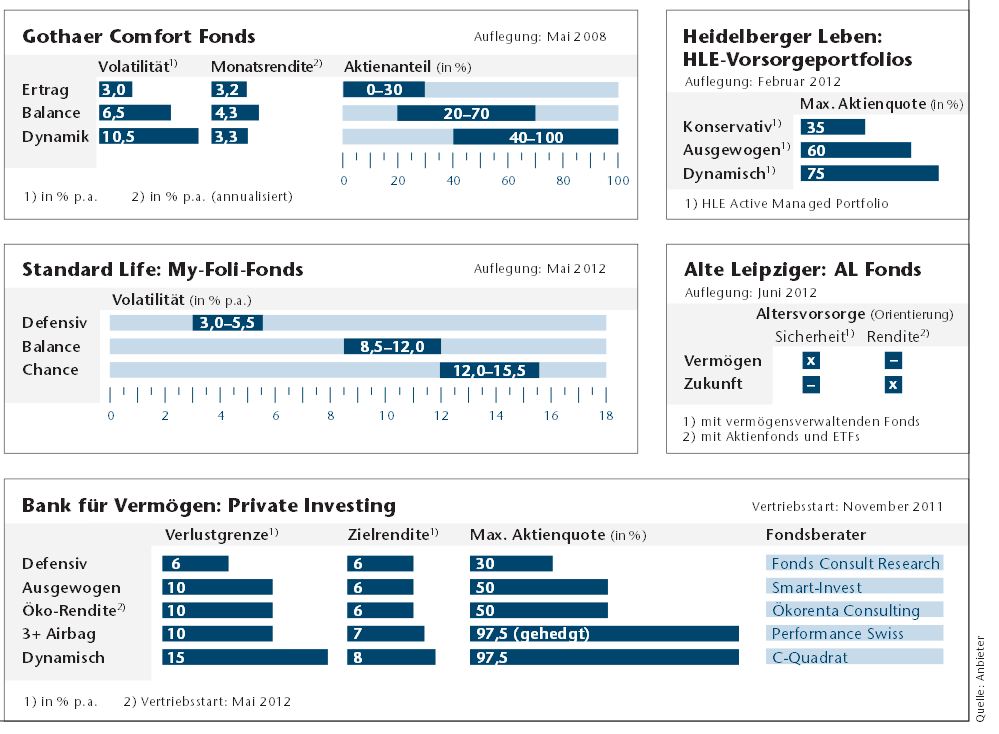

Standard Life verfolgt diese Strategie mit den sogenannten My-Folio-Fonds, die der Versicherer im Rahmen von Maxxellence Invest anbietet. Diese gibt es in drei Risikoklassen, die sich über Schwankungsbreiten definieren.

Die Volatilität in der defensiven Variante liegt bei 3 bis 5,5 Prozent, in der Variante Balance bei 8,5 bis 12 Prozent und beim chancenorientierten Modell bei 12 bis 15,5 Prozent. Die Portfoliomanager von Standard Life Investments legen das Geld dabei in bis zu 15 Produkte – Aktien-, Anleihe-, Rohstoff-, Immobilien- oder Geldmarktfonds – an. Als zusätzliches Absicherungsinstrument können Kunden CSM kaufen, das sie dann 0,3 Prozent des Vermögens pro Jahr kostet.

Ruhig schlafen ist das Ziel

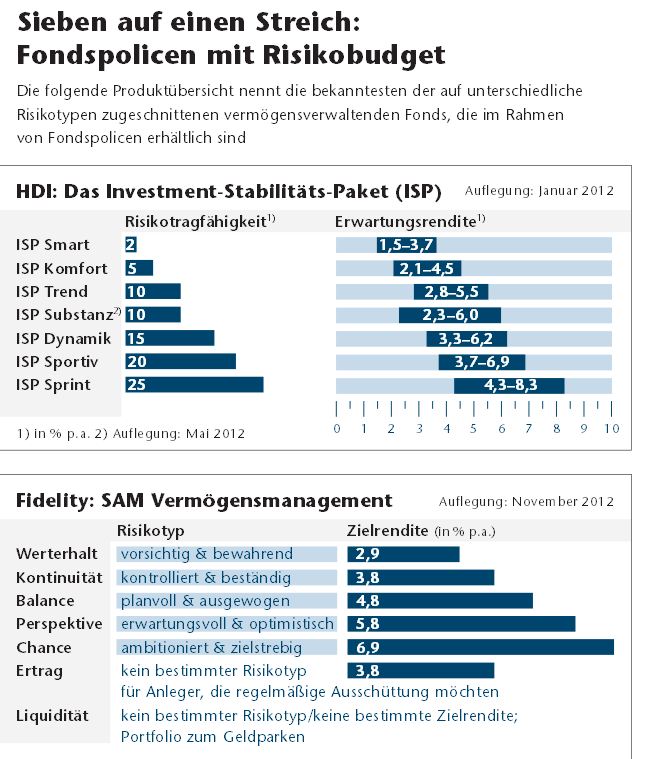

Eine ähnliche Strategie verfolgt das Investment-Stabilitäts-Paket (ISP) von HDI. „Der Kunde gibt vor, wie viel Risiko er aushält, um auch in unsicheren Zeiten noch ruhig schlafen zu können“, erklärt Martin Stenger, Produktmanager Investment bei HDI Lebensversicherung. HDI nennt das Risikotragfähigkeit – definiert als der Prozentsatz des verwalteten Vermögens, welches der Kunde innerhalb von zwölf Monaten schlimmstenfalls zu verlieren bereit ist.

Auf dieser Grundlage empfiehlt HDI eines der sieben Portfolios mit unterschiedlichen Chance-Risiko-Profilen. Beim risikoärmsten Portfolio ISP Smart liegt diese Verlustgrenze bei maximal 2 Prozent. Das Kundengeld legen die Portfoliomanager von Ampega-Gerling und Feri Finance dabei vor allem in Geldmarktfonds, Kurzläufer-Rentenfonds und Total-Return-Strategien an.

Die erwartete Rendite reicht von 1,5 bis 3,7 Prozent. Am risikoreichsten ist das Portfolio ISP Sprint. Wer dieses Paket wählt, muss in einem Jahr einen Verlust von bis zu 25 Prozent verkraften können. Zur Auswahl stehen unter anderem Schwellenländeraktien-, Nebenwerte-, Branchen- oder Rohstofffonds. Die erwartete Rendite liegt hier zwischen 4,3 und 8,3 Prozent.

Zwei Risiko-Dimensionen

Sieben Portfoliovarianten bietet auch das Systematische Anlage-Management (SAM) von Fidelity an. Die Varianten Werterhalt, Kontinuität, Balance, Perspektive und Chance sind für unterschiedliche Risikotypen – von vorsichtig und bewahrend bis hin zu ambitioniert und zielstrebig – konzipiert. Die Variante Ertrag richtet sich allgemein an Anleger, die eine regelmäßige Ausschüttung möchten. Die Variante Liquidität wiederum ist zum Geldparken gedacht.

Den Anlegertyp ermittelt Fidelity mithilfe eines Online-Programms. Der Fragenkatalog basiert auf Forschungsarbeiten von Johannes C. Brengelmann. Darin unterteilt der mittlerweile verstorbene Professor am Max-Planck-Institut in München das Risikoverhalten im Umgang mit Geld in zwei Dimensionen: die Risikobereitschaft sowie die Fähigkeit und die Bereitschaft, Kontrolle auszuüben. Der Anlegertyp ergibt sich aus der Kombination dieser beiden Persönlichkeitseigenschaften.

Gute Erfahrungen

In einem zweiten Schritt ermittelt das Programm das persönliche Anlageziel. Daraufhin schlägt SAM eine geeignete Vermögensallokation vor und er-stellt ein Portfolio mit 9 bis 16 Aktien-, Renten- und Rohstofffonds. Im Anlagezeitraum überprüft das Portfoliomanagement viermal im Jahr die Qualität der Fonds im Depot und wechselt Produkte aus, die nicht mehr den Anforderungen genügen.

Darüber hinaus wird das Verhältnis verschiedener Anlageklassen im Depot jedes Jahr ausbalanciert, sodass es dem ursprünglich ermittelten Risikoprofil entspricht. Zum individuell gewählten Auszahltermin hin reduziert SAM das Risiko im Depot sukzessive, um das gesparte Vermögen vor kurzfristigen Kursschwankungen zu schützen.

Fragebogen mit fünf Fragen

Auch die Alte Leipziger ermittelt die persönliche Risikobereitschaft ihrer Kunden neuerdings mit wissenschaftlicher Hilfe. Gemeinsam mit dem Institut für Vorsorge- und Finanzplanung entwickelte der Versicherer einen Fragebogen mit fünf Fragen. Vermittlern steht diese Software im Rahmen der Beratungssoftware E@sy Web Leben als „Risikoklassenfinder“ zur Verfügung. Nachdem der Kunde die Fragen beantwortet hat, zeigt sie Renten- und Lebensversicherungsprodukte an, die der ermittelten Risikoneigung entsprechen.

Entscheidet sich der Kunde für ein Produkt aus einer anderen Risikoklasse, bekommt er einen entsprechenden Hinweis, der auch in die Beratungsdokumentation eingeht. Für Kunden, die mit einer Fondspolice für das Alter vorsorgen und die Fondsauswahl dem Produktanbieter überlassen wollen, bietet die Alte Leipziger zwei Varianten an – das sicherheitsorientierte AL Portfolio Vermögen und das renditeorientierte AL Portfolio Zukunft.

Noch kein Kunde weg gelaufen

Ähnliche Konzepte haben die Gothaer und die Heidelberger Leben im Angebot. Auch die Bank für Vermögen ist mit der Portfoliolösung Private Investing dabei. Neben den vier Anlagestrategien von defensiv bis dynamisch bietet die BCA-Tochter eine Variante für umweltbewusste Anleger mit mittlerer Risikobereitschaft an.

Mit ihrem Ansatz, den möglichen Verlust explizit anzusprechen und an den Anfang des Beratungsprozesses zu stellen, haben die meisten Anbieter gute Erfahrungen gemacht. „Wenn man langfristig erfolgreich sein will, muss man nicht nur über Chancen, sondern auch über Risiken offen reden“, sagt Mischler. „Uns ist noch kein Kunde weggelaufen, nur weil wir von uns aus die Verlustrisiken angesprochen haben“, bestätigt Strobel.

Ein Plus an Rechtssicherheit

Und Nils Hemmer, Leiter Versicherungsvertrieb bei Fidelity, verweist auf die USA: Dort arbeitet Fidelity bereits seit 20 Jahren erfolgreich mit diesem Ansatz. Natürlich könne er einen amerikanischen nicht ohne Weiteres mit einem deutschen Kunden vergleichen, sagt Hemmer.

Jenseits des Atlantiks seien die Menschen risikobereiter und aktiver, wenn es um ihre Ersparnisse geht. Sie kennen sich besser mit den Finanzthemen aus, verzichten häufiger auf eine professionelle Beratung und ziehen Aktien traditionell Sparbüchern und anderen Geldmarktprodukten vor. „In den USA werden Finanzanlagen gekauft, in Deutschland verkauft“, so der Vertriebsexperte.

Risiko muss mit Renditeerwartungen übereinstimmen

Doch auch bei uns gehe der Trend immer mehr in Richtung des aufgeklärten Anlegers, der sich des Zusammenspiels zwischen Rendite und Risiko bewusst ist.

Noch schwören allerdings längst nicht alle Produktanbieter auf das neue Beratungskonzept. „Risiko und Rendite sind zwei Seiten einer Medaille“, sagt Johannes Wollenschläger, Produktmanager für fondsgebundene Produkte bei der Gothaer.

Ähnlich sieht das Baran Kaya vom Investment-Research des Maklerpools Argentos. „Das Risiko muss mit der Renditeerwartung übereinstimmen“, sagt er. Ob man die Argumentation auf der Rendite- oder auf der Risikoseite beginne, sei Geschmackssache. Das Beratungssystem von Argentos prüfe aber erst die harten Fakten wie Risikoneigung und Vermögenssituation.

WPHG-Bogen reicht

Die Instrumente zur Ermittlung der Risikobereitschaft und zur Beratungsdokumentation kommen hingegen laut Kaya bei den Beratern gut an. Indem die automatisierten Anwendungen den Vermittler durch den gesamten Prozess begleiten und diesen dokumentieren, reduzieren sie seinen Aufwand und geben ihm ein Plus an Rechtssicherheit. „So muss sich der Berater nicht ständig fragen, ob er vielleicht etwas übersehen hat“, sagt Kaya.

BCA-Mann Strobel sieht das anders. Programme wie der Risiko-Fragebogen von SAM seien sehr hilfreich – als Marketing-Instrument. Auch für Makler, die sich nicht so gut mit der Materie auskennen, könnten sie eine gute Vertriebsunterstützung sein. „Ein gestandener Finanz- oder Versicherungsberater aber braucht so etwas nicht“, sagt Strobel.

Praktische Beispiele von Dot-Com-Crash bis Lehman-Pleite

Der Haftungsdach-Experte zieht das persönliche Gespräch vor, in dem der Berater die Risikobereitschaft durch richtige Fragen ermittelt. Dabei seien vor allem praktische Beispiele wichtig. Hat der Kunde Geld beim Platzen der Internet-Blase vor 13 Jahren verloren? Wie wirkte sich die Lehman-Krise 2008 auf seine finanzielle Situation aus?

Diese Fragen sagen laut Strobel viel mehr über die Risikobereitschaft aus als abstrakte Formulierungen zum Risikoverhalten. Daher biete die Bank für Vermögen keine solchen Beratungsprogramme an. Der WPHG-Bogen sei völlig ausreichend, so Strobel: „Wir vertrauen auf die Qualität unserer Makler.“

0 Kommentare

- anmelden

- registrieren

kommentieren