- Von Redaktion

- 16.08.2021 um 09:36

Lebensversicherer winken zuweilen gerne mit einem äußerst günstigen Zahlbeitrag und werben damit erfolgreich Neukunden für den Abschluss einer Risikolebens- oder Berufsunfähigkeitsversicherung. Enthält der ausgewiesene Beitrag allerdings hohe nicht-garantierte Überschüsse, kann der Versicherte zukünftig unerwünschte Überraschungen erleben: Die Versicherung dreht Jahr für Jahr ungefragt an der Beitragsschraube, im negativsten Fall bis zur Höhe des Tarifbeitrages.

Die zugesagte Leistung bleibt dabei jedoch unverändert. Bei Abschluss der Risikoversicherung im Marktvergleich noch unter den günstigsten ist dieser Anbieter nach einigen Jahren vielleicht nur noch im unteren Drittel des Beitragsvergleiches zu finden. Insofern lohnt es sich zu prüfen, wie hoch das Risiko einer Verteuerung ist – und gleichzeitig die Chance auf zu erwartende Überschussanteile im Leistungsfall.

Das Risiko einer Verteuerung kann nicht allein aus dem Verhältnis der Tarif-/Zahlbeitrags-Differenz zum gezahlten Beitrag abgeleitet werden. Vielmehr handelt es sich um das Zusammenwirken des bislang errechneten Beitragssteigerungsrisikos und der Finanzstärke des betrachteten Anbieters. Ein Beispiel: Bietet ein bonitätsschwacher Versicherer seine Tarife mit nur geringen Überschussanteilen an, bleibt das Verteuerungsrisiko und damit eine mögliche Anhebung des zu zahlenden Beitrages dennoch erhöht. Warum? Weil es kaum Puffer gibt: weder in der Gestaltung des Beitrages noch in der Bilanz des Versicherers.

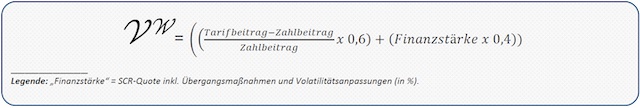

Beitragssteigerungsrisiko und Finanzstärke der Risikoversicherer werden in der Berechnung für das Verteuerungsrisiko (nach Weißschnur) VW unterschiedlich gewichtet, zumal Letzteres im Betrachtungsfokus steht. Die Finanzstärke der Anbieter unterliegt einer strategischen Langfristbetrachtung, während die Beiträge üblicherweise kurzfristig neu justiert werden (häufig alle 12 bis 24 Monate). Aus diesem Grund fließt das Risiko einer Beitragssteigerung zum größeren Anteil von 60 Prozent und das Bonitätsrisiko lediglich zu 40 Prozent in die Formel ein:

Die Finanzstärke deutscher Lebensversicherer wird nach dem seit 2016 geltenden europaweiten Aufsichtsregime Solvency II definiert. Sie beinhaltet die Anforderung an die Kapitalausstattung und das Risikomanagement sowie ein einheitliches Berichtswesen. Ausgedrückt wird die Finanzstärke als Quote der Solvenzkapitalanforderung (SCR) inklusive Übergangsmaßnahmen (Ü) und Volatilitätsanpassungen (VA).

Übergangsmaßnahmen erlauben es, die Solvency-II-Bewertungsvorschriften für Leistungszusagen aus Altverträgen mit hohen Garantiezusagen schrittweise bis 2032 anzuwenden. Mit Volatilitätsanpassungen dürfen Lebensversicherer ihre Anleihen mit dem langfristig sicher zu erwirtschaftenden Zinssatz bewerten, auch wenn die aktuelle Bewertung niedriger ausfällt. Alle beschriebenen Maßnahmen müssen stets von der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) genehmigt werden.

0 Kommentare

- anmelden

- registrieren

kommentieren