- Von Juliana Demski

- 10.11.2021 um 20:03

Bei 33 von 80 Lebensversicherern reichten die im Jahr 2020 erwirtschafteten Erträge aus der Kapitalanlage nicht aus, um die Garantieverpflichtungen zu erfüllen und die gesetzlich vorgeschriebene Reserve zu bedienen. Das zeigt eine Analyse des Zweitmarkthändlers „Policen Direkt“. Zum Vergleich: 2019 hatten erst 29 Versicherer Probleme, ihre Garantien zu erfüllen.

Als Gründe führen die Analysten die gestiegene Garantielast von nunmehr 3 Prozent sowie die für die Verträge der Rechnungszinsgeneration notwendigen Zinszusatzreserve in Höhe von 1,75 Prozent auf. Die Gewinne aus der Verwaltung hingegen seien um fast 5 Prozent gestiegen, konnten den Rückgang bei den Risikogewinnen jedoch nicht kompensieren. Und auch die Zinsgewinne erreichten laut den Analysten nicht ganz den Vorjahreswert.

„Covid-19 fordert Lebensversicherer auch in ihrer Finanzstabilität“

So steht es um die deutschen Lebensversicherer

„Kein deutscher Lebensversicherer ist pleite“

„Beim Blick auf die einzelnen Unternehmen zeigt sich, dass es bei der Hälfte der Unternehmen nur darum geht, die garantierten Anforderungen zu erfüllen“, erklärt Henning Kühl, Chefaktuar von Policen Direkt und Versicherungsmathematiker. „Insgesamt bleibt für die Branche die Situation trotz der Covid-19-Krise unverändert.“

Vor diesem Hintergrund habe 2020 die Bedeutung der Gewinne aus der Verwaltung wieder zugenommen. Kostengünstige Versicherer könnten nicht nur im Neugeschäft attraktivere Konditionen anbieten, sondern auch ihren Verpflichtungen leichter nachkommen, heißt es in der Analyse.

15 Versicherer haben ihre Situation verbessert

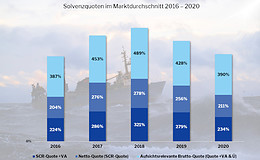

Weiter zeigt sich, dass die relevante Finanzstärke der untersuchten Lebensversicherer im Durchschnitt um 3,5 Prozent gegenüber dem Vorjahr auf nunmehr 110,4 Prozent gesunken ist. Die Finanzstärke ermittelte Policen Direkt dabei als Quote aus den Kapitalerträgen im Verhältnis zu den Aufwendungen für den Rechnungszins.

Immerhin: Von den 24 Gesellschaften, die hier im Jahr 2019 noch unter 100 Prozent lagen, haben 15 ihre Finanzleistung laut Analyse erhöhen können. Sechs davon wiesen nun einen Quotienten von über 100 Prozent auf, ergänzt Kühl. Insgesamt hätten 34 Versicherer ihre Finanzstärke steigern können, zugleich sei aber die Kennzahl bei nunmehr 46 Unternehmen gesunken.

Und: Bei 44 Gesellschaften (2019: 40) liege diese Kennzahl bei maximal 105 Prozent. Diese Gesellschaften könnten die garantierten Leistungen zwar noch sicher finanzieren, hätten jedoch die Zuweisungen an die Rückstellung für Beitragsrückerstattung (RfB) senken müssen. „Das werde nicht ohne Auswirkungen auf die Überschussbeteiligungen bleiben“, kommentieren die Analysten von Policen Direkt.

„Angesichts der Corona-Pandemie ist es positiv, dass sich die Ergebnisse nur wenig zum Vorjahr verändert haben“, so Kühl. „Bei den meisten Lebensversicherern reichen jedoch die Erträge gerade, um die Garantien stabil zu bedienen. Die Zukunft liegt nun dort jedoch überwiegend nicht mehr bei den Garantieprodukten.“

Ferner zeige die Gesamtertragsstärke als eine weitere zentrale Kennzahl aus der Analyse der Pflichtveröffentlichung (gemäß dem Paragrafen 15 in der Mindestzuführungsverordnung) im Vergleich mit der Finanzstärke an, in welchem Maß eine Quersubventionierung stattfinde. Garantieanforderungen würden so aufgrund der niedrigen Kapitalmarktzinsen durch Risikogewinne gesichert, heißt es im Studienpapier weiter. Auch Biometrie-Versicherer erwirtschafteten tendenziell geringere Kapitalerträge und dafür höhere Risikogewinne.

0 Kommentare

- anmelden

- registrieren

kommentieren