- Von Andreas Harms

- 03.05.2022 um 17:02

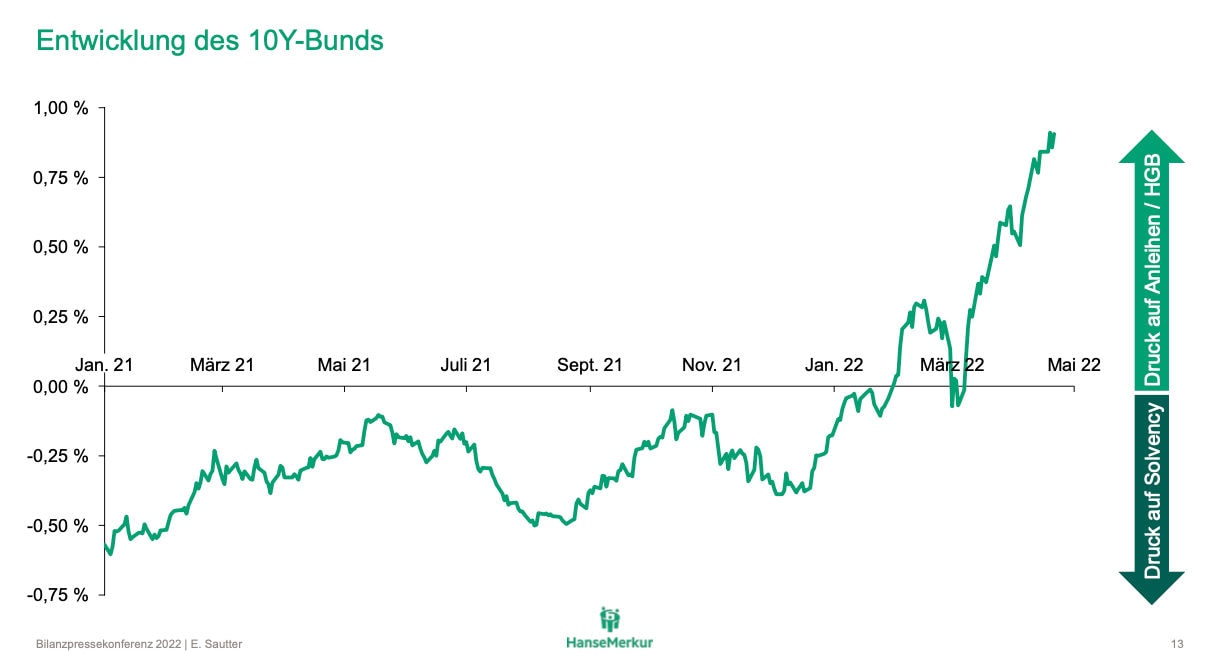

Der aktuelle Trend am Anleihemarkt lässt Versicherer offenbar nicht kalt. „Den Zinsanstieg hat keiner so schnell erwartet“, räumt Eberhard Sautter, Chef des Versicherers Hanse-Merkur, am Dienstag auf der Bilanzpressekonferenz in Hamburg ein – und er blendet eine Grafik ein, um zu zeigen, was er meint. Sie zeigt die Rendite der zehnjährigen Bundesanleihe. Bis Februar lag sie noch unter Wasser, um dann wie aus dem Stand auf fast ein Prozent emporzuschnellen.

Das dürfte bei Versicherern demnächst den finanziellen Fokus verschieben, so Sautter weiter. Oder frei übersetzt: Neue Probleme lösen alte Probleme ab. „Es wird bald weniger um Solvency gehen, aber mehr um HGB“, kündigte der Firmenchef an.

Hintergrund ist der, dass Bundesanleihen einige Jahre lang Renditen unter null, also garantierte Verluste brachten. Das machte es Versicherern schwer bis unmöglich, Mindestverzinsung und Garantien mit derart risikoarmen Papieren einzuhalten. Das könnte angesichts von Renditen über null für die mitunter gar als risikolos geltenden Bundespapiere nun wieder klappen. Immerhin liegt die zehnjährige Rendite souverän über dem aktuellen Höchstrechnungszins von 0,25 Prozent.

10 Prozent Kursverlust bei der zehnjährigen Bundesanleihe

Worauf aber Sautter mit seinem Satz auch anspielt, ist der Kurseffekt. Denn wenn die Rendite der Zehnjährigen von unter null auf fast ein Prozent steigt, heißt das auch, dass der Kurs im Gegenzug – grob kalkuliert – um 10 Prozent fällt. Das muss nicht automatisch einen Verlust nach dem Handelsgesetzbuch (HGB) erzeugen, kann aber. Denn Versicherer müssen Kursverluste laut HGB erst dann zwingend in der Bilanz ansetzen, wenn sie sie als dauerhaft ansehen. Wenn er es nicht tut, entstehen sogenannte stille Lasten.

Da Anleihen einen festen Rückzahlungspreis von 100 Prozent („pari“) haben, lässt sich das zumindest leichter abschätzen als beispielsweise bei Aktien. Kurzum: Liegt der Kurs selbst nach dem Rutsch noch über pari, dürfte er dauerhaft sein. Liegt er bereits unter pari, wird er sich spätestens zum Laufzeitende zumindest wieder auf 100 Prozent berappeln. Und jeder angesetzte Kursverlust drückt den Gewinn und kann im Extremfall die Kapitaldecke angreifen. An anderer Stelle merkt Sautter denn auch an, dass einzelne Marktteilnehmer „nicht unerhebliche Abschreibungen“ vor sich haben könnten.

Wende beim Überschuss dauert noch

Andererseits „sind Kursverluste von heute der Ertrag von morgen“, merkt der für die Vermögensverwaltung zuständige Vorstand Raik Mildner sehr treffend an, wenn auch in Bezug auf andere Anleihesegmente. Und somit liegt die Frage auf der Hand, wann denn die Überschussbeteiligung nach ihrem jahrelangen Sinkflug nach oben dreht. Prompt stellt sie auch ein Zuhörer.

Doch der Hoffnung auf schnell steigende Erträge erteilt Sautter eine Absage. Er verweist darauf, dass die über Jahre gebildete Zinszusatzreserve (quasi die Rücklage für harte Zinszeiten) auf einem gleitenden Durchschnitt über zehn Jahre aufbaue. Es dauere deshalb eine Weile, bis dieser Schnitt nach oben dreht. Man könne deshalb vielleicht in zwei bis drei Jahren damit rechnen, dass der Boden erreicht ist. Aber, so Sautter: „Es steht und fällt mit der Zinsstruktur.“

Massives Plus bei Einmalbeiträgen

Die Nettoverzinsung der Lebensversicherung weist Hanse-Merkur für 2021 übrigens mit 3,1 Prozent aus. Bezogen auf die gesamten Kapitalanlagen liegt sie bei 3,2 Prozent. Beides nicht übel, angesichts des trüben Umfelds. Auch sonst lief es offenbar rund: Mit 3,4 Milliarden Euro übersprangen die Bruttobeiträge erstmals die Marke von 3 Milliarden. In den einzelnen Geschäftsfeldern wuchsen die Beitragssummen wie folgt:

- Gesundheit und Pflege: plus 5,2 Prozent auf 1,77 Milliarden Euro

- Risiko- und Altersvorsorge: plus 96,0 Prozent auf 1,3 Milliarden Euro (hauptsächlich wegen hoher Einmalbeiträge (plus 133 Prozent auf 1,1 Milliarden Euro)

- Reise und Freizeit: plus 14,9 Prozent auf 183 Millionen Euro

- Schaden & Unfall: plus 10,0 Prozent auf 89 Millionen Euro

Der Bruttoüberschuss stieg auf einen neuen Rekord von 469 Millionen Euro.

0 Kommentare

- anmelden

- registrieren

kommentieren