- Von Lorenz Klein

- 19.07.2022 um 14:27

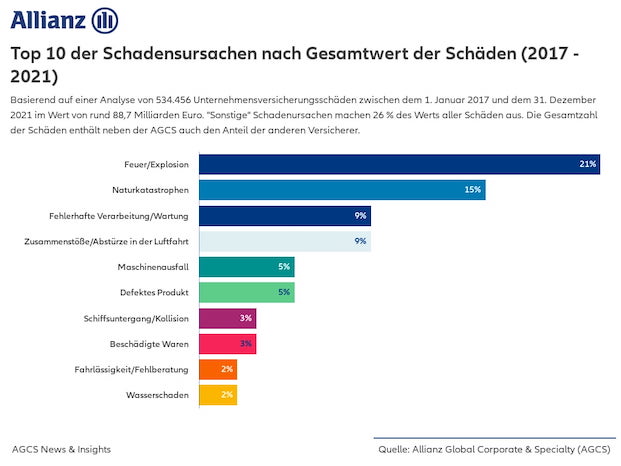

Feuer und Explosionen, Naturkatastrophen sowie eine fehlerhafte Verarbeitung und Wartung haben in den vergangenen fünf Jahren zu den teuersten Versicherungsschäden für Unternehmen weltweit geführt. Zu diesem Ergebnis kommt der Industrieversicherer der Allianz, AGCS, in seiner aktuellen Studie „Global Claims Review 2022“, die sich nicht nur auf Schäden bei der AGCS bezieht (Download hier).

Demzufolge vereinigen die Risiken Feuer/Explosion (21 Prozent), Naturkatastrophen (15 Prozent) und fehlerhafte Verarbeitung/Wartung (9 Prozent) die größten Anteile an den über 530.000 untersuchten Schadenfällen auf sich, gemessen am Gesamtwert aller Schäden (siehe Grafik).

In Deutschland fielen laut Studie zwischen 2017 und 2021 insgesamt 47.365 Versicherungsschäden mit Forderungen von rund 5,8 Milliarden Euro an. Auch hier dominieren Brände und Explosionen mit einem Anteil von 37 Prozent am gesamten Schadenvolumen. Naturkatastrophen belegen hierzulande mit 12 Platz zwei, gefolgt von den Folgen fehlerhafter Verarbeitung und Wartung (9 Prozent). Weitere Hauptschadentreiber in Deutschland sind laut AGCS defekte Produkte (6 Prozent) und Maschinenausfälle (4 Prozent).

Zukunft in nächster Zeit „nicht rosiger“

„Die Versicherungsansprüche von Unternehmen haben sich in den zurückliegenden fünf Jahren gesteigert – aufgrund höherer Sach- und Vermögenswerte, komplexerer Lieferketten und der zunehmenden Konzentration von Risiken an einem Ort – zum Beispiel in von Naturkatastrophen bedrohten Gebieten“, kommentiert AGCS-Schadenvorstand Thomas Sepp die globale Entwicklung – und warnt, dass die Zukunft in nächster Zeit „nicht rosiger“ aussehe.

So verwies Sepp etwa darauf, dass die Kosten und die Häufigkeit von Betriebsunterbrechungsschäden sprunghaft angestiegen seien – dies schaffe neue Herausforderungen, ebenso wie das anhaltend hohe Niveau von Cyber-Schäden, während es zugleich keine Entlastungen bei den klassischen Risiken gäbe. So stellen Sepp zufolge „die beiden wichtigsten Schadenursachen, Brände und Naturkatastrophen, nach wie vor bedeutende Schadenszenarien für Unternehmen dar“.

Nicht zuletzt würden die Auswirkungen der hohen Inflation die Schadenkosten weiter unter Druck setzen, wie der AGCS-Manager betont. Insbesondere Sach- und Bauschäden seien Preissteigerungen ausgesetzt, da Wiederaufbau und Reparaturen an die Material- und Arbeitskosten gekoppelt sind. Auch andere Versicherungszweige, wie die Managerhaftpflicht, die Berufshaftpflicht und die allgemeine Haftpflicht, sind laut AGCS durch steigende Rechtsverteidigungskosten und höhere Abfindungen anfällig für Inflationsdruck.

Sorge vor zunehmenden Betriebsunterbrechungen

Zugleich treiben Materialengpässe und längere Lieferzeiten die Kosten von Betriebsunterbrechungen (BU) in die Höhe. Der durchschnittliche Schaden in der Sach- und Betriebsunterbrechungsversicherung betrage heute mehr als 3,8 Millionen Euro, verglichen mit 3,1 Millionen Euro vor fünf Jahren, wie der Industrieversicherer mitteilt. Bei Großschäden von über 5 Millionen Euro sei der durchschnittliche Sachschaden inklusive einer Betriebsunterbrechungsdeckung mehr als doppelt so hoch wie der durchschnittliche reine Sachschadenanspruch.

Die Zahl sogenannter Rückwirkungsschäden hat in den vergangenen fünf Jahren von Jahr zu Jahr zugenommen, was wiederum die zunehmende Verflechtung und Komplexität der Lieferketten von Unternehmen unterstreicht. Als Rückwirkungsschäden werden Ertragsausfälle eines Betriebs bezeichnet, der als Folge eines Schadenereignisses in einem Fremdbetrieb, wie etwa ein Zulieferer-Betrieb, entsteht. Heißt: Der versicherte Betrieb selbst hat gar keinen Sachschaden erlitten.

Allein in der Automobilindustrie hat es laut AGCS in den vergangenen fünf Jahren mehrere entsprechende Ereignisse gegeben – wobei sich der Gesamtzuwachs der Rückwirkungsschäden in den vergangenen beiden Jahren durch Ausfälle von Halbleiterproduzenten und einem Wintersturm in Texas verschärft habe. „Diese beiden Ereignisse führten zu einer Verdreifachung der Rückwirkungsschäden in den vergangenen drei Jahren“, konstatieren die Schadenexperten der Allianz-Tochter.

Cyber: Schadenhäufigkeit stabilisiert sich auf hohem Niveau

Auch die Zahl der Cyber-Schäden sei in den letzten Jahren deutlich gestiegen, auch wenn diese nicht zu den zehn häufigsten Schadensursachen gehöre. Dies sei auf die Zunahme von Bedrohungen wie Ransomware-Angriffen zurückzuführen, spiegele zugleich aber auch das Wachstum der Cyberversicherung wider. AGCS war nach eigenen Angaben sowohl 2020 als auch 2021 in mehr als 1.000 Cyber-Schäden involviert, verglichen mit weniger als 100 im Jahr 2016. „Die Schadenhäufigkeit stabilisiert sich allmählich, wenn auch auf hohem Niveau“, so das Resümee aus München.

0 Kommentare

- anmelden

- registrieren

kommentieren