- Von Andreas Harms

- 19.12.2022 um 11:15

Manche Zahlen muss man sich einfach mal auf der Zunge zergehen lassen. Zum Beispiel diese: Ende 2020 brachten Anleihen im Gesamtwert von 18 Billionen US-Dollar (kein Schreibfehler!) eine Rendite unter null. Wer sie gekauft und bis zum Ende gehalten hätte, wäre also mit einem garantierten Verlust nach Hause gegangen. Und viele Anleger haben das notgedrungen getan.

Eine absurde Vorstellung, ausgelöst durch jahrelange hemmungslose Zinssenkungsorgien und Anleihekäufe in Billionenhöhe durch Zentralbanken dies- und jenseits des Atlantiks und was weiß ich noch, wo.

Heute rentieren „nur noch“ weniger als 2 Billionen Dollar in Anleihen unter null. Und im Gegenzug folgende Erkenntnis: Brachte Ende 2021 nur ein Viertel aller Anleihen eine Rendite über 2 Prozent, sind es heute schon 83 Prozent. Das hat Charlotte Bänninger ausgerechnet, die Anleihechefin bei UBS Asset Management. Weshalb sie folgert: „Investoren brauchen nicht mehr unnötige Kreditrisiken einzugehen, um Renditen zu erreichen.“ Das gilt insbesondere auch für Versicherer, die ihre Freude über die gestiegenen Renditen sehr gern zeigen (zum Beispiel hier, hier und hier).

Zur Erklärung: Bei Renditen dreht es sich um den wohl wichtigsten mathematischen Unterschied von Anleihen zu Aktien. Anleihen haben eine feste Laufzeit, werden am Ende zu 100 Prozent zurückgezahlt, und bis dahin gibt’s einen festen Zins, den Kupon. Wer also eine Anleihe kauft, weiß in diesem Augenblick genau, welche Rendite er bis zum Ende bekommt – nämlich Zinskupons plus oder minus die Kursbewegung bis zu den finalen 100 Prozent (zumindest sofern der Schuldner zahlen kann). Rechnet man das auf einen Wert pro Jahr herunter, ergibt sich die Kennzahl „Rendite bis Laufzeitende“ (Yield to Maturity).

Doch diese Rendite war mit nur kurzen Pausen jahrzehntelang nur zusammengeschnurrt. Das hat zwar die Gewinne von Anlegern in dem Augenblick erhöht, weil die Kurse stiegen (warum das so ist, lesen Sie hier). Doch es schränkte jedes Mal die Perspektive weiter ein. Bis die Renditen unter null tauchten und Anleger mehr und mehr auf andere, zum Teil wahnwitzige, Anlage-Ideen auswichen.

Bis zum Jahr 2022

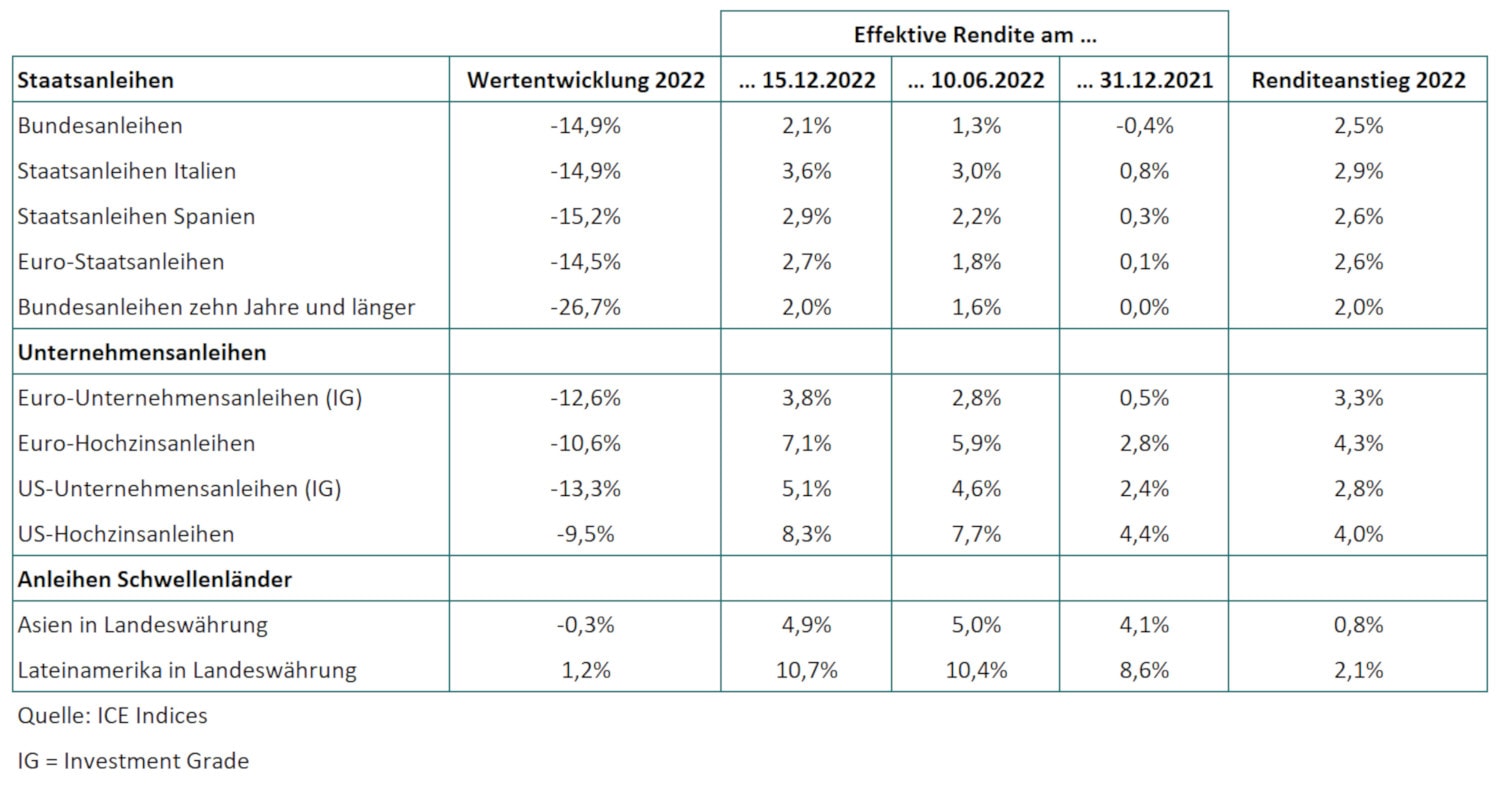

Wie historisch das Jahr wirklich war, zeigt die folgende Tabelle. Sie führt eine ähnliche Tabelle aus dem Juni fort (siehe hier), mit noch stärker gestiegenen Renditen und noch heftiger eingebrochenen Kursen. Oh ja, auch die hier durch Indizes ausgewiesenen Kursverluste waren wahrscheinlich in dieser Form noch nie zuvor zu bestaunen.

Aber das hat wiederum die Perspektive wieder aufgehellt. „Bei Euro-Unternehmensanleihen guter Bonität, also mit Investment-Grade-Rating gibt es derzeit Renditen von knapp 4 Prozent, ein Niveau, das wir zuletzt vor mehr als zehn Jahren gesehen haben“, sagt Thomas Höfer, Leiter für Investment-Grade-Anleihen bei der DWS.

Und nun?

Natürlich lässt die Inflation auch davon nichts übrig. Gleichwohl lässt sich die Anleihewelt zumindest mathematisch vor Inflation viel entspannter betrachten. Natürlich können die Kurse weiter sinken. Aber durch die gestiegenen Renditen haben sie ein viel dickeres Polster, um Verluste abzufedern. Bei BNP Paribas jubelt man gar über „eine neue Anleihen-Welt“. Wobei es sich eigentlich korrekterweise um eine Rückkehr in die alte Anleihen-Welt handelt. Aber das ist ja schon so lange her. „Investoren sollten sich daran erinnern, dass historisch betrachtet der Carry [etwa: der laufende Ertrag, Anm. d. Red.] für den Großteil der Anleiheerträge verantwortlich war“, sagt Chef-Marktstratege Daniel Morris. Ja, die Älteren unter uns werden sich vielleicht noch erinnern, dass das mal so war.

0 Kommentare

- anmelden

- registrieren

kommentieren