- Von Andreas Harms

- 25.05.2023 um 13:32

Es hängt zwar immer davon ab, wen man fragt. Mancher hält Aktienfonds schon für sicher, wenn man sie mindestens sieben Jahre liegenlässt. Andere gehen von mindestens zehn Jahren aus, und die ganz Vorsichtigen verlangen sogar zwölf Jahre. Worin sich jedoch alle einig sein dürften: 20 Jahre Anlagedauer sind definitiv mehr als genug. Kann nicht mehr viel schiefgehen.

Wenn man das auf die Rente überträgt, drängt sich förmlich die Frage auf, warum Aktienfonds in der Auszahlphase einer Rentenversicherung so selten eine Rolle spielen. „Heute 50-Jährige können mit einer durchschnittlichen Lebenserwartung von rund 87 Jahren rechnen, die Rentenphase beträgt also gut 20 Jahre“, sagt Michael Hauer, Chef des Instituts für Vorsorge und Finanzplanung (IVFP). Da sind sie also wieder, die 20 Jahre. „Deshalb kann es sinnvoll sein, auch in der Rentenphase in Aktien investiert zu sein“, so Hauers Fazit.

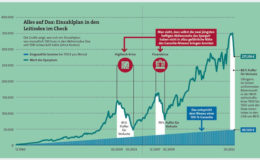

So würde ein Dax-Sparplan jetzt im Crash dastehen

Warum man Garantien in der Altersvorsorge nicht braucht

Mathias Kühnert vom BIAC Finanzierungs- und Versicherungsmanagement aus Berlin weist allerdings auf einen Konflikt hin. „Wir dürfen dabei nicht vergessen, dass der Versicherer einen Auftrag zu erfüllen hat. Er muss nämlich eine lebenslange stabile Rente zahlen“, so der Versicherungsmakler. Allzu stark schwankende Kurse könnten diesen Auftrag gefährden.

Planungssicherheit im Konflikt zum Kursrisiko

Natürlich kommt es am Ende darauf an, was der Kunde will, so Kühnert weiter: „Aber oft möchten die, die das Kapital als lebenslange Rente geleistet bekommen, eine gewisse Planungssicherheit. Und wenn dann zufällig das Vermögen schrumpft, weil der Aktienmarkt crasht, ist das eben nicht gut.“

Damit ist es gut umrissen, in welchem Spannungsfeld sich Versicherer bewegen. Bleibt das Rentenvermögen hoch in Aktien investiert, schwankt es jedes Jahr zweistellig im Wert. Wenn sie dann eine unveränderte Rente zahlten, gingen sie ein Risiko ein, das sie nicht haben wollen. Schwankendes Vermögen und feste Verpflichtungen passen nicht so richtig zusammen. Richten sie hingegen bei konstantem Rentenfaktor die Rente am Vermögenswert aus, schwankt die Rente entsprechend stark. Einige Anbieter fahren dieses Modell. Sie machen dann einmal im Jahr (meist zum Jahresbeginn) Kassensturz und berechnen neu, welche Rente sie in den kommenden zwölf Monaten zahlen. Allerdings mit einer unteren Auffanglinie.

Ein Beispiel dafür ist die Continentale mit ihren Tarifen Easy Rente Invest und Rente Invest Garant. Dort setzt sich die Rente aus einer garantierten Rente und einer sogenannten „investmentorientierten Gewinnrente“ zusammen. Und für letztere geht die Continentale den oben erklärten Weg: Sie schaut zu Beginn des Jahres, wie viel im (Investment-)Pott ist und rechnet das mit dem Rentenfaktor um.

Modelle enthalten Garantierente

Sie ist damit nicht die Einzige, die auf diese Weise vorgeht. „Grundsätzlich wird bei allen Modellen eine garantierte Mindestrente, eine Sockelrente, gewährt“, erklärt Michael Hauer mit Blick auf den Gesamtmarkt. „Die Gesamtrente kann dann in Abhängigkeit vom verwendeten Modell entweder gleich bleiben beziehungsweise steigen oder oberhalb dieser Sockelrente schwanken.“

Welche Fonds sie bei der Continentale haben möchten, können die Kunden selbst auswählen. Im Tarif mit Garantie stehen 126 und ohne Garantie sogar 139 Fonds in einer Palette zur Wahl, die einen vielfältigen und ausgewogenen Eindruck hinterlässt. Auch die wegen ihrer niedrigen Kosten allseits so geschätzten börsennotierten Indexfonds (ETFs) sind ausreichend vertreten.

Franz Prauser

Vor 2 JahrenHallo Herr Harms,

bezug nehmend auf 2 Artikel die gleiches meinen aber dennoch unterschiedliche Ergebnisse haben.

„Am Modell durchgerechnet“ kommt man auf Ergebnisse von 233.499,- & 227.065,- mit Vorsprung Mischdepot.

Bei „Vermögen vernünftig verbrauchen“ auf 313.682,- & 267.523,- mit dem besseren Resultat für den MSCI World, obwohl m.E. alle Parameter identisch sind. Eine Erklärung hierfür könnte ich gut gebrauchen….

Haben Sie eine Erklärung hierfür!?!

2 Kommentare

- anmelden

- registrieren

kommentierenFranz Prauser

Vor 2 JahrenHallo Herr Harms,

bezug nehmend auf 2 Artikel die gleiches meinen aber dennoch unterschiedliche Ergebnisse haben.

„Am Modell durchgerechnet“ kommt man auf Ergebnisse von 233.499,- & 227.065,- mit Vorsprung Mischdepot.

Bei „Vermögen vernünftig verbrauchen“ auf 313.682,- & 267.523,- mit dem besseren Resultat für den MSCI World, obwohl m.E. alle Parameter identisch sind. Eine Erklärung hierfür könnte ich gut gebrauchen….

Haben Sie eine Erklärung hierfür!?!

Andreas Harms

Vor 2 JahrenHallo Herr Prauser, das erkläre ich Ihnen sehr gerne. Die Rechnungen haben zwei Unterschiede. „Am Modell durchgerechnet“ entstand ein paar Monate nach dem ersten Artikel und ist sozusagen eine erweiterte Fassung der darin enthaltenen Rechnung. Dafür habe ich die Daten aktualisiert, der Chart startet drei Monate später und endet auch drei Monate später. Gerade in dem turbulenten Jahr 1998 entstanden dadurch enorm andere Kaufkurse. Außerdem habe ich in der neuen Rechnung die erwähnten 0,3 Prozent Gebühren für die Aktienanlage neu mit eingerechnet, die tauchen in der anderen Geschichte noch nicht auf. Ich finde, dass die ganze Rechnung damit noch realistischer wird. Nun könnte man mir vorhalten, dass ich das schon in der älteren Rechnung auch hätte machen sollen. Dazu muss ich sagen: stimmt, habe ich aber leider nicht. Ich hoffe, Ihnen helfen meine Auskünfte weiter. Viele Grüße, Andreas Harms