- Von Barbara Bocks

- 04.11.2024 um 14:44

Pfefferminzia: Was sollten Versicherungsmakler über aktive ETFs wissen?

Pay Fahlbusch: Primär sind die gleichen Informationen relevant, die auch bei aktiven Investmentfonds und passiven ETFs wichtig sind. Sie sollten allerdings zusammen gedacht werden. Denn bei einem aktiven ETF handelt es sich im Endeffekt um eine Kombination der beiden bekannten Produkte. Die Hülle stammt vom ETF, das heißt, er hat die gewohnten Eigenschaften, wie unkomplizierte Handhabung, Transparenz und Flexibilität.

Das Innenleben des aktiven ETFs ist wie bei aktiven Fonds geregelt. Es zeichnet sich durch das Researchwissen und die Erfahrung der Portfoliomanager aus. Sie verwalten die jeweilige Strategie. Strategien, die Anlegern sonst nur bei aktiven Fonds zur Verfügung standen, kommen nun ein Stück weit in die ETF-Welt hinein und sorgen bei Versicherungsmaklern und Anlegern für eine breitere Auswahl.

Wie ein Auszahlplan aus dem Dax über 40 Jahre gelaufen wäre

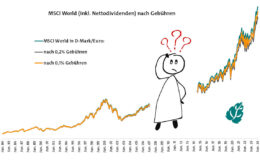

So wirken sich ETF-Gebühren über Jahrzehnte aus

Geldanlage: Die acht beliebtesten Produkte der Deutschen

Was sind die größten Unterschiede zwischen aktiven ETFs und normalen ETFs?

Fahlbusch: Die Struktur unterscheidet sich kaum bis eigentlich gar nicht. Bei beiden Varianten handelt es sich um ETFs. Und daher müssen beide die gleichen regulatorischen Anforderungen erfüllen. Auch müssen beide ETF-Varianten auch die gleichen Anforderungen an die investierten Aktien und Anleihen berücksichtigen.

Einzig unterscheidet sich die Struktur darin, ob ein Portfoliomanagement-Team oder ein Indexanbieter das „Rezept“ zur Verfügung stellt, nach dem der ETF zusammengestellt wird.

Aktive ETFs eröffnen Anlegern Chancen ähnlich wie aktive Fonds. Denn es besteht die Möglichkeit den Markt zu schlagen. Außerdem können aktive Fondsmanager flexibler auf bestimmte Marktereignisse reagieren – im Vergleich zu einer starren Benchmark bei klassischen ETFs. Gleichzeitig besteht auch ein gewisses Risiko, den Markt nicht zu schlagen – das ist bei allen aktiven Fonds so.

Was sind die Unterschiede zwischen aktiven ETFs und aktiv gemanagten sonstigen Fonds?

Fahlbusch: Der Unterschied zwischen aktiven ETFs und Fonds liegt in der Hülle. Ein ETF unterscheidet sich in vielen Punkten strukturell von einem klassischen aktiven Fonds. Unterschiede bestehen beispielsweise dabei, einzelne Positionen offenzulegen, beim Kassenbestand oder auch dem Einsatz von Derivaten.

Der Vorteil eines aktiven ETFs gegenüber einem aktiven Fonds liegt darin, dass Anleger ihre Investments schneller kaufen und verkaufen können als bei klassischen Fonds, da sie die Anteile über die Börse handeln können. Ebenso bieten die meist günstigeren Konditionen der aktiven ETFs Anlegern mehr Chancen auf eine Outperformance gegenüber der Benchmark. Risiken liegen darin, dass das Fondsmanagement den Kassenbestand und Derivate nur eingeschränkt nutzen kann. Gerade Derivate können je nach Marktlage aktiven Fonds einen entscheidenden Vorteil bieten.

ETFs sind landläufig bekannt als passive Anlageprodukte. Inwiefern stimmt das auch für aktive ETFs?

Fahlbusch: Bei aktiven ETFs sollten Anlegerinnen und Anleger je nach der tatsächlichen aktiven Ausprägung des ETFs unterscheiden. Es gibt aktive ETFs, die in ihrer Allokation völlig unabhängig von einer Benchmark agieren, und solche, die sich relativ nah an einer Benchmark orientieren. Letztere werden als semi-aktiv, enhanced oder systematische ETFs bezeichnet.

Je nach Ausprägungsgrad des aktiven Charakters entsteht ein potenzielles Risiko, sich vom Markt zu entfernen.

Doch eine gewisse Entfernung vom Markt wird von aktiven ETFs eben auch angestrebt, um eine bessere Performance erzielen zu können. Dieses Risiko stellt gleichzeitig auch die Chance der aktiven ETFs dar.

Welche Strategien von aktiven ETFs am beliebtesten sind und warum aktive ETFs oftmals teurer sind als herkömmliche ETFs, lesen Sie auf der kommenden Seite.

0 Kommentare

- anmelden

- registrieren

kommentieren