- Von Redaktion

- 22.07.2019 um 16:07

Zwar hat der Gesetzgeber die Berechnung der Zinszusatzreserve (ZZR) im vergangenen Jahr angepasst – und damit die Lebensversicherer hierzulande beim Aufbau dieses Puffers deutlich entlastet. Wegen des erneut gesunkenen Zinsniveaus werden die Versicherungen aber auch 2019 weiteres Geld zur ZZR zuführen müssen. Das geht aus einer Analyse des Rating-Unternehmens Assekurata hervor. „Für 2019 rechnen wir derzeit mit einer Netto-Zuführung von 9 Milliarden Euro“, sagt Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata. „Insgesamt wird die Branche bei anhaltendem Niedrigzins bis zum Jahr 2024 einen ZZR-Bestand von knapp 100 Milliarden Euro aufbauen“, so Heermann. Nach der alten Berechnungsmethode wären es aber 150 Milliarden Euro gewesen.

„Die Flexibilität der Fondspolice wird noch viel zu wenig genutzt“

„Lebensversicherungen verkaufen sich nicht von selbst“

Lemonade-Chef ruft Revolution auf dem Versicherungsmarkt aus

Seit Einführung der Zinszusatzreserve im Jahr 2011 haben die Unternehmen bereits einen Puffer von rund 65 Milliarden Euro aufgebaut, um die langfristigen Zinsversprechen an ihre Kunden auch in Zukunft erfüllen zu können. Hierdurch senkten die Lebensversicherer die durchschnittliche Garantiezinsanforderung zum 31. Dezember 2018 von nominell 2,75 Prozent auf effektiv 1,90 Prozent. Um das zu finanzieren, mussten die Gesellschaften aber massiv Bewertungsreserven auflösen, so Heermann.

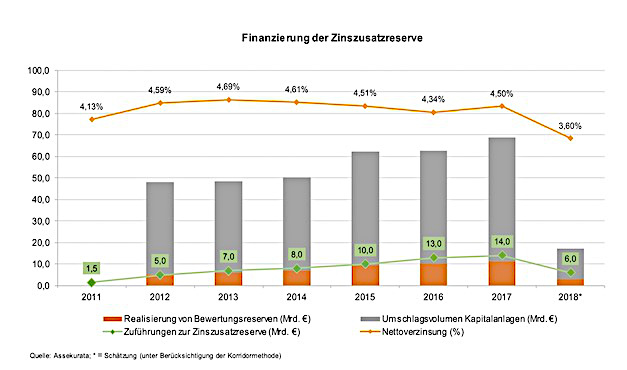

Das zeigt die folgende Grafik. Die Zuführungen zur Zinszusatzreserve (grüne Rauten) ging mit dem Verkauf großer Teilbestände an festverzinslichen Kapitalanlagen (orange Balken) einher. Das Umschlagsvolumen an Kapitalanlagen (graue Balken) beläuft sich von 2011 bis 2018 branchenweit auf rund 350 Milliarden Euro. Das sei etwa ein Drittel der gesamten Kapitalanlagen, heißt es in der Untersuchung.

„Allein die dafür angefallenen Transaktionskosten dürften sich auf gut eine halbe Milliarde Euro summieren“, schätzt Heermann. „Noch schwerer wiegt allerdings der Umstand, dass das Geld über die Jahre nur zu durchschnittlich etwa 1,50 bis 2,00 Prozent neu angelegt werden konnte, und das mit stark rückläufiger Tendenz.“ Ein großer Vorteil der neuen Korridormethode sei es, dass die ZZR nun zum Großteil aus laufenden Erträgen finanziert werden könne, was die Bewertungsreserven schone, so Heermann.

Das wiederum hat zur Folge, dass sich die Nettoverzinsung immer mehr der laufenden Durchschnittsverzinsung annähern wird, glaubt Assekurata. Verglichen mit 2011 hat letztere marktweit schon um rund einen Prozentpunkt abgebaut. Sie liegt aktuell um die 3 Prozent. Tendenziell wird sie auch in Zukunft weiter sinken. Heermann: „Da das Zinsniveu voraussichtlich niedrig bleibt und die Kapitalanlagen von Lebensversichern typischerweise eine geringere Laufzeit aufweisen als die Leistungsversprechen an die Kunden, sollte die Garantiefinanzierung auch künftig im Auge behalten werden.“

Der Niedrigzins wird den Lebensversicherungen also weiter zu schaffen machen. Er wird den Druck auf Produkte und Kosten weiter hoch halten – und sich wohl auch auf die Solvenzquoten auswirken. Diese litten stark unter dem jüngsten Zinsverfall, heißt es von Assekurata.

Trotz all dieser Faktoren, sieht das Rating-Unternehmen Wachstumschancen für die Branche. Das Neugeschäft für 2019 nach APE (Annual Premium Equivalent) sehen die Analysten 10 Prozentpunkte höher als im Vorjahr (2018: +4,1 Prozent).

0 Kommentare

- anmelden

- registrieren

kommentieren