- Von Redaktion

- 13.05.2019 um 09:39

Seit 18. Januar 2019 können sich Berater nach der DIN 77230 „Basis-Finanzanalyse für Privathaushalte“ zertifizieren lassen. Die DIN 77230 definiert die Erstellung einer solchen Analyse. Mit ihrer Hilfe ist es möglich, den finanziellen Fingerabdruck des Kunden zu ermitteln. Die wichtigsten Fragen zur Norm sollen im folgenden Textverlauf beantwortet werden.

Diese fünf Irrtümer zur DIN 77230 gibt es

„Immer noch viel Halbwissen in puncto DIN-Norm im Markt“

„Verkrustete Feindseligkeit zwischen Branche und Verbraucherschutz aufbrechen“

Was ist die DIN 77230?

Die Basis-Finanzanalyse für Privathaushalte standardisiert die Erhebung und Darstellung aller Finanzdaten eines Privathaushaltes. Durch die Standardisierung soll eine Reproduzierbarkeit des Ergebnisses erreicht werden. Das bedeutet, dass unabhängig davon, ob die Person die Basis-Finanzanalyse mit einem Bankberater oder Versicherungsvermittler oder gar in Eigenregie erstellt – das Resultat ist stets das gleiche.

Wichtig dabei ist, dass die DIN 77230 keine Standardisierung der Kundenberatung darstellt. Marketing-Aussagen wie „Es findet eine Beratung gemäß DIN 77230 statt“ sind schlichtweg falsch. Die Basis-Finanzanalyse für Privathaushalte kann die Basis für ein Beratungsgespräch darstellen, allerdings gehen aus ihr keinerlei Aussagen zu Empfehlungen oder Maßnahmen hervor. Es ist den Experten vorbehalten, die richtigen Schlüsse aus dem Analyse-Ergebnis zu ziehen. Die Aussagekraft ist damit ähnlich der eines Blutbilds beim Arzt. Dieses gibt auch keine Empfehlungen ab, kann einem Experten allerdings signalisieren, wo möglicherweise Probleme bestehen.

Die Inhalte der DIN 77230

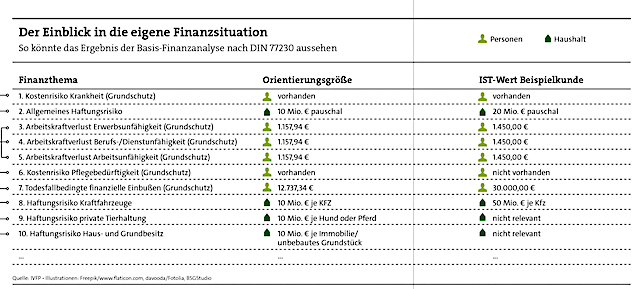

Zur Erstellung der Basis-Finanzanalyse sind fünf Prozess-Schritte notwendig. Zunächst geht es darum, die Dimension des Haushalts zu erfassen. Betrachtet werden dabei bis zu zwei Haushaltsverantwortliche und wirtschaftlich abhängige Kinder. Anhand einer Einnahmen-Ausgaben-Rechnung sowie einer Vermögensbilanz wird die wirtschaftliche Situation des Haushalts erfasst (Prozess-Schritt 1). Anschließend erfolgt die Prüfung der Relevanz aller Finanzthemen (Prozess-Schritt 2). Für die relevanten Finanzthemen werden die Orientierungsgrößen zum Bedarf (Prozess-Schritt 3) und die Ist-Werte (Prozess-Schritt 4) ermittelt. Abschließend werden die Ist-Werte den Orientierungsgrößen gegenübergestellt (Prozess-Schritt 5).

Betrachtet werden insbesondere 42 Finanzthemen in 3 Bedarfsstufen. Zunächst steht die Sicherung des finanziellen Grundbedarfs im Fokus. Dabei werden vor allem existenzgefährdende Risiken wie Krankheit, allgemeine Haftungsrisiken, spezielle Haftungsrisiken (private Tierhaltung, Ehrenamt und so weiter) oder Arbeitskraftverlust erfasst. Bedarfsstufe 2 beschäftigt sich mit dem Erhalt des Lebensstandards, etwa in der Rentenphase. In Bedarfsstufe 3 geht es um dessen Ausbau durch die Schaffung finanzieller Spielräume zur Erreichung individueller Lebensziele wie der Erwerb von Wohneigentum oder die Finanzierung der Ausbildung der Kinder (siehe Tabelle unten).

0 Kommentare

- anmelden

- registrieren

kommentieren