- Von Redaktion

- 25.04.2019 um 08:27

„Der Ruhestand sollte eine schöne Sache sein. Damit das trotz steigender Besteuerung der gesetzlichen Rente so bleibt, ist zusätzliche Absicherung für das Alter immer wichtiger“, erklärt Jacques Wasserfall, Vorstand Life Technical der Zurich Gruppe Deutschland. „Es braucht eine private Vorsorge, um im Alter einen angemessenen Lebensstandard fortführen zu können, da sind sich alle Experten einig.“

Wie variabel ist ein Risikoprofil?

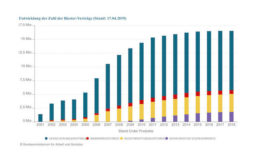

Zahl der Riester-Verträge sinkt erstmals

„Risiko bedeutet langfristig mehr Rendite“

Wie viel Steuern ein Rentner heute berappen muss, hängt unter anderem davon ab, wann er in Rente geht. Wer vor 2005 seine Karriere beendet hat, muss nur die Hälfte der jährlichen Renten versteuern. Der Rentenfreibetrag sinkt bis 2040 allerdings kontinuierlich auf null.

Laut einem Bericht der Zeitung „Bild“ (kostenpflichtig) zahlten etwa 4,4 Millionen Rentner und Rentner-Ehepaare zuletzt mehr als 33 Milliarden Euro pro Jahr an Einkommenssteuer. Das geht auf eine Antwort des Bundesfinanzministeriums auf eine Anfrage des FDP-Abgeordneten Frank Schäffler hervor.

Viele Bürger unterschätzten vor diesem Hintergrund das Risiko einer Vorsorgelücke im Rentenalter, warnt die Zurich. Nur rund 50 Prozent der Deutschen sorgten für das Alter vor, bei jungen Leuten (bis 25 Jahre) sind es sogar nur rund 35 Prozent.

„Dass die staatliche Rente schrumpft, liegt auf der Hand. Viel wichtiger ist also die Frage nach dem Wie der privaten Vorsorge“, ergänzt Wasserfall. „Immer beliebter werden sogenannte fondsgebundene Rentenversicherungen. Hierbei fließt das Geld der Sparer in einen Fonds – meist ein Bündel aus Anleihen, Aktien und Immobilienanteilen. Je nach Aktienanteil können fondsgebundene Rentenversicherungen trotz niedriger Zinsen größere Renditechancen bieten.“

0 Kommentare

- anmelden

- registrieren

kommentieren