- Von Achim Nixdorf

- 10.05.2021 um 11:10

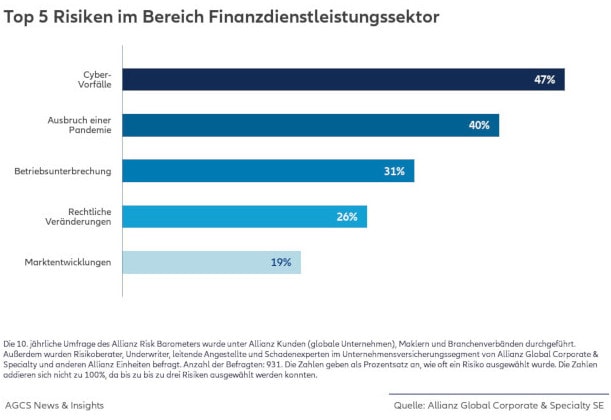

Banken, Vermögensverwalter, Fonds, Versicherer und andere Akteure im Finanzdienstleistungssektor stehen vor einer Zeit erhöhter Risiken. Das zeigt ein aktueller Risikotrend-Bericht der Allianz-Großkunden-Tochter AGCS (Allianz Global Corporate & Specialty).

Der Bericht identifiziert eine Vielzahl von Gefährdungen – angefangen von den Pandemie-Auswirkungen bis zu Cyberrisiken. Gleichzeitig würden Finanzinstitute von einer Vielzahl von Stakeholdern in Bereichen wie Nachhaltigkeit und Datenschutz zunehmend kritisch hinterfragt. Für den Bericht wurden unter anderem 7.654 Versicherungsschäden für Finanzinstitute in den vergangenen fünf Jahren ausgewertet.

Risikofaktor Pandemie

Laut AGCS hat Covid-19 einen der größten Schocks aller Zeiten für die Weltwirtschaft verursacht, verbunden mit steigender Staatsverschuldung und dem Zurückfahren der Zuschüsse und Kredite für Unternehmen. Die zu erwartenden Marktkorrekturen und Insolvenzen würden sich direkt auf die Bilanzen der Finanzinstitute auswirken.

„Trotz der verbesserten wirtschaftlichen Aussichten bleibt eine erhebliche Unsicherheit bestehen. Das Damoklesschwert der Wirtschafts- und Marktvolatilität schwebt weiter über uns“, konstatiert Paul Schiavone, Global Industry Solutions Director Financial Services bei AGCS.

Risikofaktor Cyber

Die Pandemie hat zu einem ungeplanten Anstieg der Homeoffice-Arbeit und des elektronischen Handels sowie einer rasanten Beschleunigung der Digitalisierung geführt. Dieses Umfeld bietet der AGCS-Studie zufolge einen fruchtbaren Boden für Kriminelle. Trotz erheblicher Ausgaben für Cybersicherheit sähen sich Finanzdienstleister mit einer Vielzahl von Cyberbedrohungen konfrontiert, was bereits heute schon zu den teuersten Schadensfällen führe. Hinzu komme, dass die meisten Finanzinstitute inzwischen Cloud-basierte Software einsetzten, was mit einer wachsenden Abhängigkeit von einer relativ kleinen Anzahl von Anbietern einhergehe.

Risikofaktor Compliance

Compliance, also die Regeltreue von Unternehmen, stellt laut der AGCS-Studie „eine der größten Herausforderungen für die Finanzdienstleistungsbranche“ dar. In den letzten Jahren habe es geradezu einen Paradigmenwechsel in der regulatorischen Sicht auf Datenschutz und Cybersicherheit gegeben. Verstöße würden immer aggressiver verfolgt und mit höheren Bußgeldern versehen. Die Anwendung neuer Technologien wie Künstliche Intelligenz (KI), Biometrie und virtuelle Währungen werde in Zukunft weitere neue Risiken und Haftungsfragen mit sich bringen.

Risikofaktor ESG-Haftung

Der AGCS-Report begrüßt es, dass auch in der Finanzindustrie immer mehr Unternehmen auf Umwelt-, Sozial- und Governance-Themen (ESG) setzten. Aber auch hier gebe die Regulierung das Tempo vor. Seit 2018 seien weltweit mehr als 170 ESG-Faktoren eingeführt worden. Diese Regulierungsflut in Kombination mit uneinheitlichen Ansätzen in verschiedenen Ländern stelle Finanzdienstleister vor erhebliche Herausforderungen.

„Soziale und ökologische Trends sind zunehmend Quellen für regulatorische Veränderungen und Haftung, zugleich werden eine verstärkte Offenlegung und Berichterstattung es künftig viel einfacher machen, Unternehmen und ihre Vorstände zur Verantwortung zu ziehen“, sagt David Van den Berghe, der bei AGCS globaler Experte für die Versicherung von Finanzinstituten ist. „Unternehmen, die sich Klimafreundlichkeit, Vielfalt und Inklusion auf die Fahnen schreiben, müssen Worten auch Taten folgen lassen“, so Van den Berghe. Diejenigen, die das nicht täten, würden die Folgen bald in Form von Klagen spüren.

Rechtsstreitigkeiten oder Anleger-, Aktionärs- und Aktivistenklagen konzentrierten sich zunehmend auf ESG-Themen wie Klimawandel, Umweltverschmutzung, Diversität, Cybersicherheit und sogar CEO-Vergütung

Fazit

Der AGCS-Bericht hebt abschließend hervor, dass es auf Seiten der Finanzdienstleister angesichts der skizzierten Risikofaktoren ein wachsendes Interesse an alternativen Risikotransferlösungen gebe, die traditionelle Versicherungsprodukte ergänzten. Eine angepasste Preisgestaltung und eine genauere Risikoauswahl würden immer wichtiger.

Der AGCS-Report „Financial Services Risk Trends: An Insurer’s Perspective“ kann hier heruntergeladen warden.

0 Kommentare

- anmelden

- registrieren

kommentieren