- Von Redaktion

- 03.08.2015 um 17:12

Und dann der Schock: Unfall oder Krankheit können das ganze Leben auf den Kopf stellen. Die Betroffenen und ihre Familien sind dann emotional extrem belastet, und die Frage, woher künftig das Geld kommen soll, wenn das Arbeitseinkommen wegfällt, kann schnell überfordern. Versicherer wie Verbraucherschützer halten das Absichern der Arbeitskraft deshalb für elementar. Jedoch gab es lange ein Problem: „Zwischen Berufsunfähigkeit und Unfallversicherung klaffte schon immer eine riesige Lücke“, erklärt Michael Franke vom Analysehaus Franke und Bornberg. Denn eine Berufsunfähigkeitsversicherung (BU) bekomme nicht jeder, und Unfälle seien nur für etwa 10 Prozent der BU-Fälle verantwortlich, so der Experte weiter.

Seit einigen Jahren gibt es deshalb die Grundfähigkeitsversicherung. Sie soll Arbeitnehmer zumindest beim Verlust von grundlegenden Fähigkeiten wie Hören, Sehen, Sprechen oder Greifen einen Lohnersatz sichern. Pluspunkt: Die Rente wird gezahlt, unabhängig davon, ob der Betroffene theoretisch noch arbeiten könnte oder nicht. Franke: „Je nach Produkt müssen als Leistungsvoraussetzung eine bis drei dieser Fähigkeiten verloren gehen. So kann schon eine schwere Arthrose im Schultergelenk dazu führen, dass der Arm nicht mehr zu gebrauchen ist, was bei Top-Produkten schon zur Leistung führt. Deshalb eignet sich die Grundfähigkeitsversicherung besonders für Handwerker.“

Geeignet für Handwerker & Co.

Das ist ein großer Vorteil des Produkts, wie Altersvorsorge-Spezialist Dirk Kober vom Maklerpool BCA erläutert: „In der Regel sind der Gesundheitsfragenkatalog und die Risikoprüfung innerhalb eines Antrags für eine Grundfähigkeitsversicherung weniger streng als im BU-Bereich.“ Deshalb ermöglicht sie gerade Risikoberufsgruppen wie Bergleuten, Gerüstbauern und eben Handwerkern oder aber Kunden mit Vorerkrankungen wie Herz-Kreislauf- oder psychischen Beschwerden auch dann noch eine alternative Absicherungschance, wenn der BU-Antrag bereits abgelehnt wurde oder der Beitrag zu teuer wäre. Kristof Kwidzinski, Versicherungsspezialist bei der Finanzberatung Plansecur, ergänzt: „Unsere erste Wahl für die Arbeitskraftabsicherung ist zwar eine vollwertige BU, für risikobehaftete Berufe ist die Absicherung über eine Grundfähigkeitsversicherung aber natürlich besser als gar keine Absicherung.“

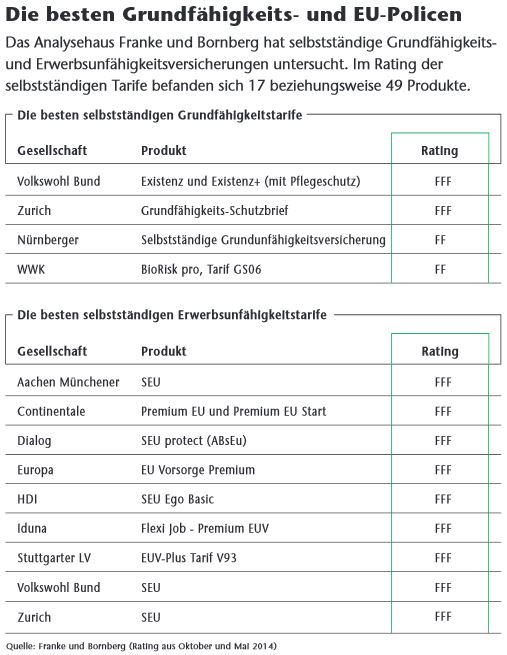

Doch auch Versicherer ordnen dem selbstständigen Schutz von Grundfähigkeiten eine eher untergeordnete Rolle zu. Das zeigt die Tatsache, dass bislang nur wenige Anbieter wie Volkswohl Bund oder Nürnberger diese Produkte im Programm haben. Welche Policen empfehlenswert sind, zeigt ein aktuelles Rating von Franke und Bornberg (siehe Tabelle).

Dennoch: Nicht nur für Risikoberufe, sondern auch für Kunden mit kleinem Budget sind Grundfähigkeitspolicen eine Alternative, denn sie sind oft günstiger als ein BU-Schutz. Die Kosten variieren für beide Versicherungen je nach Umfang, Beruf und Vorerkrankungen deutlich. „Die Grundfähigkeitsversicherung sichert jedoch nur den Verlust der zentralen Grundfähigkeiten ab. Dieser verringerte Versicherungsschutz macht unter anderem den Kostenvorteil aus“, so BCA-Mann Kober.

Und diesen verringerten Versicherungsschutz müssen Makler bei der Beratung auch ihren Kunden klar machen. Kober weiter: „Damit der Kunde keine falschen Erwartungen hat, muss der Berater deutlich sagen, dass der Versicherungsschutz meist keine Verschleißkrankheiten und keine psychischen Erkrankungen wie Depressionen enthält.“ Ein genauer Blick in die Versicherungsbedingungen ist deshalb unerlässlich. Franke ergänzt: „Bei Grundfähigkeitstarifen sind weniger die Unterschiede in der Definition der grundlegenden Fähigkeiten bedeutsam, sondern eher die Frage, wie viele Grundfähigkeiten gleichzeitig verloren gehen müssen, damit die Leistungsvoraussetzungen erfüllt sind.“

Die Spannbreite reiche hier von einer Grundfähigkeit bei starken Tarifen bis zu drei Grundfähigkeiten bei preiswerteren Tarifen. „Das macht einen erheblichen Unterschied für Versicherte aus“, so Franke weiter.

0 Kommentare

- anmelden

- registrieren

kommentieren