- Von Lorenz Klein

- 09.05.2022 um 12:14

Auf den ersten Blick schaut eine Grundfähigkeitsversicherung (GFV) wie das einfachste Versicherungsprodukt der Welt aus: Die GFV zahlt eine monatliche Rente, wenn der Versicherungsnehmer mindestens eine der von ihm versicherten Sinne oder Grundfähigkeiten für mindestens sechs Monate verloren hat – oder diese nur noch sehr eingeschränkt gebrauchen kann. Das betrifft die menschlichen Sinne wie Sehen oder Hören, aber auch die Grundfähigkeiten Gehen, Stehen oder Sitzen.

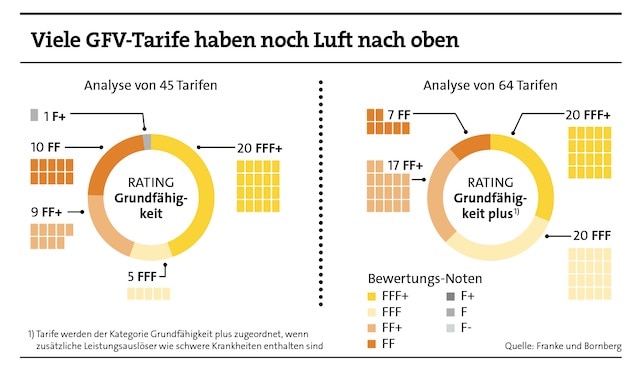

Doch wie so oft in der Versicherungswelt trübt sich das vermeintlich klare Bild beim genaueren Hinsehen kräftig ein. Was zum einen daran liegt, dass Zahl und Vielfalt von Grundfähigkeitsversicherungen in den vergangenen Jahren deutlich gestiegen sind, zum anderen, weil es noch immer an verlässlichen Produktstandards für Vermittler und Verbraucher fehle, wie das Analysehaus Franke und Bornberg im Oktober 2021 auf Basis eines aktuellen Tarif-Ratings monierte.

82 Prozent der Grundfähigkeitstarife sind top

Assekurata startet neues Analyseverfahren für Grundfähigkeitspolicen

Bemühungen um „eindeutigere Bedingungen“ nehmen zu

Um das zu ändern, haben die Experten aus Hannover vor drei Jahren damit begonnen, ein regelmäßiges Rating zur GFV zu veröffentlichen. „Wenn es um Sicherung der Arbeitskraft geht, sind Grundfähigkeitsversicherungen zu einem wichtigen Baustein geworden. Aber je nach Anbieter unterscheiden sich Leistungsauslöser und deren Definitionen manchmal extrem“, sagte Michael Franke, Gründer und Geschäftsführer von Franke und Bornberg, im vergangenen Herbst.

Welch knifflige Fragen daraus in der Leistungspraxis erwachsen, beschreibt der Biometrie-Experte Christian Schwalb so: „Wenn beispielsweise ein Versicherer in seinen Bedingungen schreibt: Leistung wird erbracht, wenn keine 400 Meter mehr zu gehen sind – muss der Kunde dann im Leistungsfall mit dem Leistungsprüfer auf eine Leichtathletik-Laufbahn? Kurzum: Insgesamt müsste aus unserer Sicht klarer im Wording unterschieden werden, was die GFV leistet – und dass der Leistungsumfang für den niedrigeren Preis auch ein geringerer ist, im Vergleich zu einer Berufsunfähigkeitsversicherung (BU)“, findet der Geschäftsführer des Informationsportals Worksurance, das das Ziel verfolgt, Verbraucher unabhängig rund um die Einkommensabsicherung zu informieren.

„Die versicherten Grundfähigkeiten müssen deutlich klarer definiert werden“, fordert auch Lisa Wlassa, Biometrie-Expertin des Maklerverbundes Vema. Teilweise seien die Formulierungen hier „so verwirrend und unterschiedlich, dass man kaum klare Aussagen treffen kann, wann der Leistungsfall ausgelöst wird“, sagt Wlassa. Das erschwere es den Maklerkollegen „die formulierten Leistungsauslöser auf die konkrete berufliche Tätigkeit eines Kunden zu übertragen“.

Damit kommt die Expertin der Vema auf eine für Versicherungsmakler und -maklerinnen durchaus herausfordernde Entwicklung zu sprechen, die so aussieht, dass der BU-Markt und die GFV-Welt zwar nicht zusammenwachsen – dafür sind die Produkte und ihre Zwecke viel zu unterschiedlich –, sich aber zumindest mal annähern. So wussten die Analysten von Franke und Bornberg im vergangenen Oktober zu berichten, dass die Versicherer die zu versichernden Grundfähigkeiten zunehmend berufsspezifisch formulierten – was vor allem den Zielgruppenverkauf erleichtern solle.

Als Beispiele dienen hier Fähigkeiten aus den Bedingungswerken wie etwa LKW-/Busfahren, was auf das Transportwesen zielt, die Benutzung von Atemschutzgeräten, was wiederum für Handwerker und Feuerwehrleute interessant sein könnte oder neben Riechen und Schmecken – Stichwort Gastronomie und Lebensmittelhandel – auch das Ziehen und Schieben für pflegende Berufe in den Mittelpunkt rückt.

Immer mehr Berufsbilder im Blick

Nun, für den Vertrieb kann ein solcher Ansatz durchaus förderlich sein. „Die Grundfähigkeitsversicherung ermöglicht ein anschauliches Beratungsgespräch, indem über die Fähigkeiten gesprochen wird, die bei der beruflichen Tätigkeit von Bedeutung sind – und durch die Einführung weiterer berufsspezifischer Aspekte wird dieser Beratungsansatz unterstützt. Denn immer mehr Berufsbilder können so angesprochen werden“, erläutert Michael Franke gegenüber Pfefferminzia. Wenn sich dann herausstellt, dass die beschriebenen Grundfähigkeiten gut zu den eigenen benötigten Fähigkeiten der Kunden passten, erhöhe sich die persönliche Relevanz und damit auch die Aussicht der Vermittler auf einen Vertragsabschluss, schildert Franke.

„Durch die Veränderungen in den Preiskalkulationen und den stetigen Teuerungsprozess bei handwerklich tätigen Berufen, rückt die GFV als Vertriebsalternative zur BU immer mehr in den Mittelpunkt“, bestätigt Worksurance-Geschäftsführer Schwalb. Zugleich weist er darauf hin, dass es eben etwas anderes sei, den Beruf als Handwerker bedingungsgemäß nicht mehr ausüben zu können oder „nur“ die Grundfähigkeit „Knien“ zu verlieren. Salopp gesagt: Die Grundfähigkeitsversicherung interessiert sich nicht für die zuletzt in gesunden Tagen ausgeübte Tätigkeit des Kunden.

0 Kommentare

- anmelden

- registrieren

kommentieren