- Von Redaktion

- 12.08.2015 um 16:26

Königsweg Unterstützungskasse

Als ältester Durchführungsweg der bAV bietet sich für die Arbeitnehmer ab dem 27. Lebensjahr bis zum 45. Lebensjahr die Unterstützungskasse gemäß Paragraf 4d(1) Nr.1a (Deckungskapitalzuwendungen) und/oder pauschal dotiert nach Nr.1b EStG an. Mittelständische Unternehmen erkennen mittlerweile, dass es sich bei dieser Form der Unterstützungskasse aus folgenden Gründen, richtig angewandt, um den Königsweg der bAV handelt.

Der Arbeitgeber vereinbart mit der Unterstützungskasse, dass die Arbeitnehmer von ihr eine bAV-Zusage erhalten. Nach Erhalt der in Paragraf 4d geregelten Dotierung muss die Kasse die Dotierung anlegen, damit daraus die Renten der Arbeitnehmer und des Arbeitgebers finanziert werden können.

Der Arbeitgeber vereinbart mit der Unterstützungskasse, dass die Arbeitnehmer von ihr eine bAV-Zusage erhalten. Nach Erhalt der in Paragraf 4d geregelten Dotierung muss die Kasse die Dotierung anlegen, damit daraus die Renten der Arbeitnehmer und des Arbeitgebers finanziert werden können.

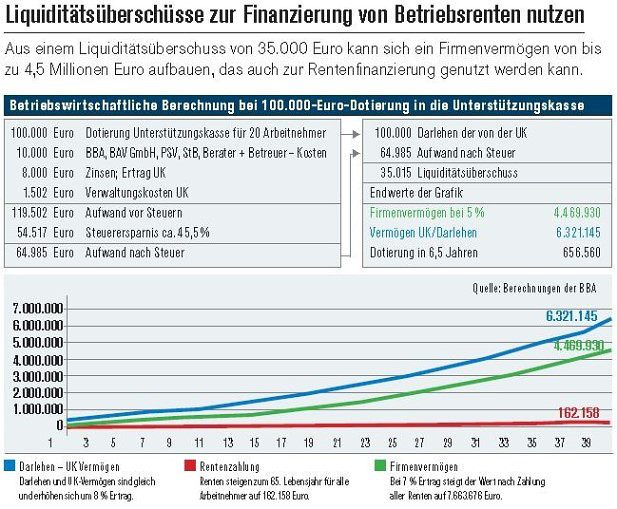

Bei der Unterstützungskasse nach Nummer 1a und 1b ist die Kasse in der Kapitalanlage frei und wird die Dotierung zu 8 Prozent Ertrag beim Arbeitgeber anlegen. Bei den Dotierungen, Honoraren, Zinsen, Verwaltungskosten und Beiträgen zum Pensionsversicherungsverein handelt es sich um Betriebsausgaben. Das Unterstützungskassen-Darlehen ist steuerlich neutral, sodass nach Abzug aller Kosten beim Höchststeuersatz ein Liquiditätsüberschuss von circa 35 Prozent der Dotierung entsteht, der vom Arbeitgeber außerhalb des Unternehmens in Garantieprodukte als Gegenpol zu der Verschuldung der Unterstützungskasse gegenüber anzulegen ist (siehe Grafik). Die Kernbotschaft lautet: Der Arbeitgeber hat für die Versorgung der Arbeitnehmer keinen monetären Aufwand, sondern ein zusätzliches Firmenvermögen nach Zahlung aller Renten aus dem Liquiditätsüberschuss.

Ausfinanzierung optimieren

Darüber hinaus darf nicht vergessen werden, dass bei der Einführung einer arbeitgeberfinanzierten bAV neben der steuerlichen Optimierung der Ansparphase selbstverständlich auch die Ausfinanzierung steuerlich zu optimieren ist. Die wirtschaftliche und die steuerliche Situation eines Unternehmens kann der in die Beratung eingebundene Steuerberater meist am besten beurteilen. Außerdem kann nur er prüfen, ob das eigens erstellte Versorgungskonzept von den richtigen steuerlichen Prämissen ausgeht.

Es versteht sich von selbst, dass eine derartige Beratung nur als Honorarberatung, ohne Berücksichtigung von Agio, Provisionen, Bestandspflegegeld oder Kickbacks zu gestalten ist. Darüber hinaus hilft es dem Unternehmen nicht, wenn ein kostenträchtiger Lebensversicherer die Produkte für die Policen auswählt, auch wenn ein Garantiezins gewährt wird. Ein Garantiezins von zur Zeit 1,25 Prozent ist bei einer Laufzeit von zum Beispiel 25 Jahren darstellbar, wenn circa 20 bis 25 Prozent der Gesamtanlage zu 6 Prozent Ertrag in sicherheitsorientierte Produkte mit Mündelsicherheit nach Paragraf 1807 BGB angelegt werden.

Abschließend ist zu betonen, dass die aus Steuervorteilen finanzierte Betriebsrente für alle Beteiligten – Arbeitgeber und Arbeitnehmer – Vorteile bietet. Denn warum sollte der Arbeitgeber die Beiträge für seine Versorgung aus versteuertem Kapital zahlen? Der Arbeitnehmer wiederum wendet, anders als bei der arbeitnehmerfinanzierten bAV, selbst keine Beiträge auf und erhält eine höhere Altersversorgung als mit provisionsträchtigen Versicherungstarifen.

Über den Autoren

Steffen Böhm-Schweizer ist seit 24 Jahren Finanz- und Versicherungsmakler und hat sich seit einem Jahrzehnt mit einem Netzwerk zum Spezialisten für betriebliche Altersversorgung für außergewöhnliche Lösungen für niedergelassene Ärzte und KMU bekannt gemacht.

0 Kommentare

- anmelden

- registrieren

kommentieren