- Von Andreas Harms

- 31.08.2022 um 08:40

Wer hingegen die aufklaffende Versorgungslücke schließen will, sollte eine Berufsunfähigkeitsversicherung (BU-Versicherung) abschließen, wie normale Arbeitende auch. Und da fällt als Besonderheit die sogenannte Dienstunfähigkeitsklausel (DU-Klausel) auf, die in manchen Versicherungsbedingungen auch Beamtenklausel heißt. Sie macht die BU-Versicherung quasi zur Dienstunfähigkeitsversicherung. Und das macht das Leben leichter. Denn in der richtigen Form reicht es dann aus, dass der Beamte ein Zeugnis vom Amtsarzt und die Bestätigung vorlegt, dass er in den Ruhestand versetzt wurde. Dann zahlt die Versicherung. Wobei die Betonung auf „richtige Form“ liegt. Denn in der Branche unterscheidet man zwischen echten, fast echten, vollständigen, speziellen und Teil-DU-Klauseln. Wobei die Namen variieren können.

Bei der echten Klausel zahlt der Versicherer, sobald die beiden Nachweise auf dem Tisch liegen. Und aus. Bei der fast echten kann er nachprüfen, ob der Beamte wirklich aus medizinischen Gründen in den Ruhestand wechselte – oder nicht etwa aus wirtschaftlichen oder disziplinarischen. Die Deutsche Post hatte das einst in Perfektion beherrscht, nachdem sie privatisiert wurde und Kosten senken musste. Sie schob dermaßen viele Beamte in die staatlich finanzierte Dienstunfähigkeit ab, dass das durchschnittliche Eintrittsalter zum Ruhegehalt im Jahr 2004 einen Tiefststand von 46,9 Jahren erreichte. Heute ist es wieder bei 59 Jahren. Solche willkürlichen Manöver wollen Versicherer über eine fast echte Klausel für sich ausschließen.

Unecht ist die Klausel hingegen dann, wenn sie Ursache und Wirkung untrennbar verbindet. Dann muss der Versicherte dauerhaft dienstunfähig und deshalb in den Ruhestand versetzt worden sein. „Diese kumulative Verknüpfung zweier Auslöser sorgt dafür, dass der Versicherer nachprüfen darf und zu einer abweichenden Einschätzung kommen kann“, erklärt der auf Arbeitskraft spezialisierte Makler Philip Wenzel den Haken an der Sache.

Für wen spezielle Dienstunfähigkeitsklauseln wichtig sind

Ebenfalls wichtig ist die vollständige DU-Klausel, weil sie Beamte auf Widerruf und auf Probe mit erfasst. Spezielle DU-Klauseln hingegen sind lediglich für Beamte im Vollzug wichtig, zum Beispiel Polizisten oder Feuerwehrleute. Wenn die so geschädigt sind, dass sie zum Beispiel die Waffe oder die Wasserdüse nicht mehr halten können und deshalb in den Ruhestand gehen – dann zahlt die Versicherung.

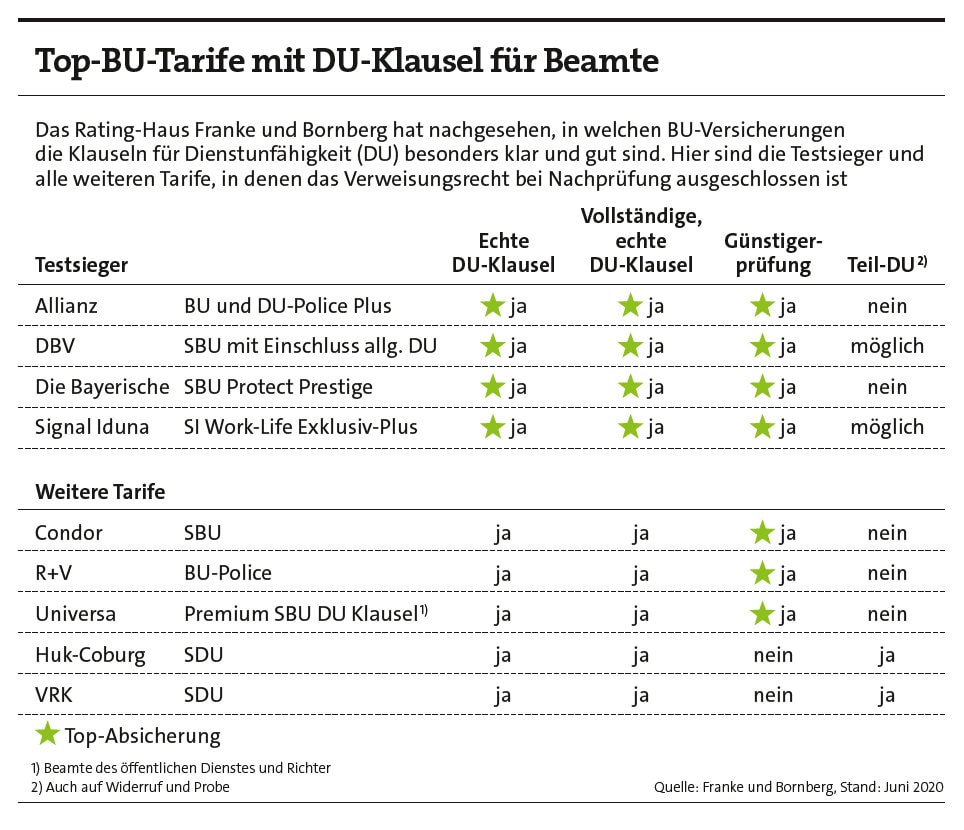

Mit 20 Anbietern von BU-DU-Versicherungen ist der Markt noch recht überschaubar, was sich aber wohl demnächst ändert. „Seit vergangenem Jahr ist die Allianz mit dabei, das bringt den Markt in Bewegung. Viele andere überlegen auch schon, einzusteigen“, berichtet Wenzel. Das wäre zu wünschen, denn von den 21 Tarifen haben nur sechs echte DU-Klauseln an Bord, hat der Makler gezählt. Neun seien fast echt und der Rest unecht. Auch die Rating-Agentur Franke und Bornberg hat sich die Tarife jüngst vorgenommen und abgeklopft. Die Spitzenplätze zeigt die folgende Tabelle, die komplette Übersicht finden Sie hier.

Nachfrage dürfte jedenfalls vorhanden sein. Genügend Beamte gibt es ja, und am Markt lassen sich wohlwollende Schnittmengen feststellen: Die DU-Klausel ist in erster Linie eine gute Sache, heißt es. Je echter, desto besser. Aber lieber eine unechte als gar keine. Und wer noch ausgebildet wird, braucht eine vollständige. Wer aber schon eine BU-Versicherung ohne DU-Einbau hat, der muss deshalb nicht zwangsläufig nachbessern. „Auch ohne DU-Klausel ist die BU-Versicherung nicht wertlos“, stellt der ebenfalls auf BU spezialisierte Makler Guido Lehberg fest. „Die Prüfung im Leistungsfall wird dann allerdings etwas komplexer.“

0 Kommentare

- anmelden

- registrieren

kommentieren