- Von Oliver Lepold

- 14.06.2018 um 08:40

Skrupellose Versicherungsgesellschaften wollen sich mit allerlei Tricks vor ihren abgegebenen Leistungsversprechen in der Berufsunfähigkeitsversicherung drücken. Dieses Bild wird anhand einzelner Problemfälle von Leistungsverweigerungen immer wieder in der Öffentlichkeit und der Presse gezeichnet. Wer versichert ist, scheint demnach nicht wirklich sicher.

So leistungsfähig sind Berufsunfähigkeitsversicherungen

Das sind die Biometrie-Favoriten der Makler

Die Realität gestaltet sich jedoch anders, wie die aktuelle Leistungspraxis-Studie zu Berufsunfähigkeitsversicherungen (BU) der Rating-Agentur Franke und Bornberg zeigt. Ein pauschaler Vorwurf der systematischen Leistungsverweigerung ist demnach nicht haltbar. Denn drei von vier Leistungsentscheidungen (75,7 Prozent) gehen zu Gunsten der Versicherten aus. Knapp die Hälfte aller Ablehnungen (48,5 Prozent) werden ausgesprochen, weil aus Sicht der Versicherer der vertraglich vereinbarte BU-Grad (meist 50 Prozent), nicht erreicht wurde. Weitere rund 30 Prozent sind auf Anfechtungen und Rücktritte zurückzuführen.

Große Bandbreite bei Leistungsquoten der BU-Versicherer

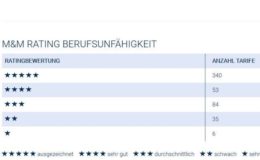

Auch das Ratinghaus Morgen & Morgen analysiert das Thema und erstellt eine umfangreiche Übersicht an Leistungsquoten der BU-Versicherer, die in das hauseigene BU-Rating eingeht. Aktuell wurden 518 Tarife von 70 Anbietern untersucht. 340 Tarife (65,6 Prozent) erhielten die Bestnote und somit fünf Sterne im Morgen & Morgen Rating Berufsunfähigkeit.

Für die Leistungsquote ergab sich im Durchschnitt ein ähnlicher Wert wie bei Franke & Bornberg, die Bandbreite der Gesellschaften ist jedoch enorm (hier geht´s zur vollständigen Übersicht). Demnach hat Condor mit 93,06 Prozent die höchste, die Familienfürsorge mit 65,36 Prozent die niedrigste Leistungsquote.

Doch beim Blick auf die Leistungsquote gilt nicht immer: je höher desto besser. Denn BU-Ablehnungen sind, wenn sie berechtigt sind, sinnvoll, um das Kollektiv zu schützen. Wurde beispielsweise der BU-Grad von 50 Prozent nicht erreicht oder handelt es sich um gefälschte BU-Leistungsanträge, ist den Versicherungsbedingungen gemäß keine Leistung zu zahlen. Eine Bewilligung auch ungerechtfertigter Leistungen könnte langfristig zu einem höheren Nettobeitrag für alle Kunden führen.

Eine weitere interessante Kenngröße ist die Prozessquote. Denn wenn Versicherer ihre Leistungspflicht ablehnen, können Versicherte vor Gericht gehen. Morgen & Morgen wertet hier nur Prozesse, welche aufgrund einer abgelehnten Leistung geführt und gleichzeitig verloren wurden (siehe detaillierte Übersicht in folgender Tabelle).

BU-Prozessquoten im Vergleich

Die reine Prozessquote gibt in vielen Fällen jedoch keine Auskunft darüber, ob ein Gerichtsprozess zu Recht oder zu Unrecht geführt wurde. Zu berücksichtigen ist ebenfalls, dass jüngere Marktteilnehmer oftmals eine geringere Prozessquote aufweisen, da sie in den ersten Jahren noch wenige Leistungsfälle verzeichnen. Sie sollte daher stets in Zusammenhang mit weiteren Kriterien betrachtet werden. Zudem zählt immer auch die langjährige Erfahrung eines Versicherers im BU-Geschäft sowie der Aspekt, dass Gesellschaften über einen langen Zeitraum hinweg gute Quoten verzeichnen können.

„Es geht nichts über den kollegialen Austausch mit Fachleuten, die auf BU-Leistungsfälle spezialisiert sind. Da aber jeder BU-Leistungsfall eine Einzelfallentscheidung ist, ist es für alle Marktteilnehmer schwierig, aus Einzelfällen oder Stichproben auf einen Versicherer insgesamt zu schließen. Auch wird man die Zahl von Negativmeldungen in Beziehung zur Bestandsgröße eines Versicherers setzen müssen“, betont BU-Experte und Versicherungsmakler Michael Helberg.

0 Kommentare

- anmelden

- registrieren

kommentieren