- Von Redaktion

- 08.03.2021 um 17:22

Begriffe wie Digitalisierung, Regulatorik, verändertes Kundenverhalten und demographischer Wandel dominieren bereits seit langer Zeit die Agenda von Vorstandssitzungen in der Versicherungswirtschaft. Ihre Auswirkungen auf die unterschiedlichen Vertriebsformate und -wege, beispielsweise auf die Ausschließlichkeit oder den Maklervertrieb, werden dabei intensiv diskutiert. Im Vordergrund stehen dabei meist die unmittelbaren Auswirkungen auf das Wachstum oder der Abbau von Ineffizienzen durch Einsatz neuer Technologien. Mittelbare Effekte hingegen bleiben oftmals unbeachtet. Dazu gehört die stetig zunehmende Konsolidierung des Versicherungsmarktes und hier insbesondere der Maklermarkt.

„Buy & Build-Strategie“ im Trend

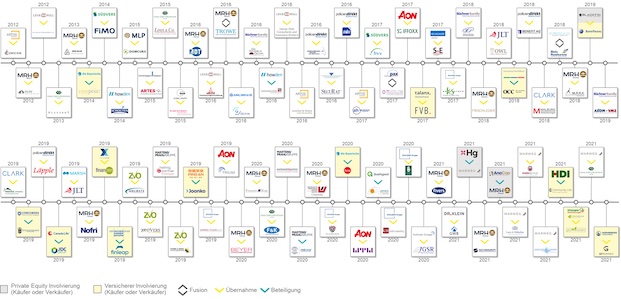

Erste Konsolidierungstendenzen im Maklerumfeld waren bereits vor knapp zehn Jahren zu erkennen. Dazu zählten beispielsweise die Übernahmen von IC Unicon durch die Artus Gruppe (Juli 2012) oder der Erwerb von Glauerdt durch die Gossler, Gobert und Wolters Gruppe (Januar 2013). Auch die Martens & Prahl Gruppe war bereits damals mit Beteiligungen an Maklern aktiv. Seitdem hat die Konsolidierung weiter an Fahrt zugenommen und umfasst sowohl große bekannte Deals wie den Kauf von Willis Towers Watson durch Aon als auch kleinere, meistens zunächst im Verborgenen stattfindende Deals wie den Erwerb von FinanceRisk durch die MRH Trowe Gruppe oder der CFG und der Schunck Gruppe durch Ecclesia (siehe Grafik).

Alle beispielhaft dargestellten Transaktionen haben gemeinsam, dass sie direkt zwischen Maklerhäusern stattgefunden haben. Während es einige Maklerhäuser gibt, die kontinuierlich kaufen und damit eine „Buy & Build-Strategie“ verfolgen, existieren auch Marktteilnehmer, die eher vorsichtig im anorganischen Bereich agieren und nur sehr ausgewählt und eher selten kaufen. Angesichts der Marktsituation ist davon auszugehen, dass dieser Trend anhalten und es eine weitere Zunahme an Deals geben wird.

Covid-19 erhöht den Druck auf kleinere Maklerhäuser

Covid-19 wirkt auch im M&A-Umfeld als Beschleuniger und auch hier verstärkt im Maklermarkt. Die Projekterfahrung von EY Innovalue „pre COVID 19“ zeigt, dass viele Unternehmen vor der Pandemie einem Verkauf noch eher kritisch gegenüberstanden. Doch dieses Meinungsbild scheint sich langsam zu ändern. Derzeit ist eine deutlich höhere Gesprächs- oder Verkaufsbereitschaft zu beobachten – gerade bei kleineren inhabergeführten Maklerhäusern. Durch die aktuelle Lage sind insbesondere wenig spezialisierte Maklerhäuser, Makler mit einem gewissen Fokus auf nicht wiederkehrende Courtageeinnahmen, Makler mit Inhabern im fortgeschrittenen Alter ohne Nachfolgelösung sowie Makler mit einer geringen (Eigen-) Kapitalbasis betroffen. Zudem stehen Maklerunternehmen unter Druck, die sich auf Covid-19-betroffene Branchen oder Berufsgruppen wie Luftfahrt, Touristik, Gastronomie, Friseure oder Expatriates spezialisiert haben.

Deutsche Unternehmen im Fokus von Private Equity

Dieser Konsolidierungseffekt wird durch große Maklerhäuser verstärkt, die aktiv nach potenzialträchtigen Übernahmezielen suchen. Aber auch zumeist angelsächsische Private Equity Fonds sehen den deutschen Markt zunehmend als attraktiven „Case“ für eine „Buy & Build-Strategie“, da dieser im Vergleich zu den USA oder UK noch weitestgehend „unberührt“ erscheint. Erste Investitionen in größere „Plattformunternehmen“ haben mittlerweile durch AnaCap Financial Partners, BlackFin Capital Partners, HgCapital oder Summit Partners stattgefunden. Dabei ist festzustellen, dass jedes dieser Modelle unterschiedlich strukturiert war und verschiedene Ziele beziehungsweise Strategien verfolgt.

Beteiligungen von Versicherungsunternehmen

Neben der starken Konsolidierung der Makler untereinander, denken auch zunehmend Versicherer über eine oder weitere Beteiligungen an Maklerunternehmen nach. Bedeutende Transaktionen beziehungsweise Beteiligungen in diesem Bereich sind jedoch in letzter Zeit überschaubar, während vor einigen Jahren Beteiligungen an Finanzvertrieben wie AWD (Swiss Life Select) oder MLP sowie an Pools wie BCA für Aufsehen gesorgt hatten. Aktuellere Beispiele von Versicherer-Zukäufen oder Beteiligungen an Maklerunternehmen sind unter anderem die Great-West Lifeco (Muttergesellschaft der Canada Life Deutschland) an der JDC Group (März 2019) oder die Allianz mit ihrer Beteiligung an Finanzen.de durch ihre Investmentgesellschaft Allianz X (Mai 2019).

Branchenteilnehmer mit zwei verschiedenen Ansätzen unterwegs

Die Gründe für strategische Übernahmen zwischen Maklern oder Beteiligungen durch Versicherer an Maklerhäusern sind sehr individuell. Es bedarf immer einer näheren Betrachtung der spezifischen Ausgangssituation und Zielsetzung der jeweiligen Transaktion.

Übergeordnet betrachtet dominieren bei Übernahmen oder Fusionen zwischen Maklern oftmals folgende Gründe:

- – Erschließung neuer Kunden(-segmente)

- – Ausbau und Verbreiterung von Vertriebskraft

- – Besetzung bislang unerschlossener Regionen / Vertriebsgebieten zum Schließen von „White Spots“

- – Erschließung neuer Kompetenzfelder bzw. Ausweitung der eigenen Kompetenzen in spezifischen Geschäftsfeldern/„Specialties“

- – Gewinnung von „Talenten“

- – Nutzung von Synergien (Economies of Scale, etwa im Einkauf)

- – Bilden einer Plattform für „Buy & Bild“

Demgegenüber verfolgen Versicherer in der Regel andere Ziele, zum Beispiel:

- – Auf- und Ausbau beziehungsweise Sicherung von Neugeschäft und/oder Beständen (unter Beachtung des Maklerstatus)

- – Schaffung von „Ventilen“ (insbesondere aus Versicherer-Sicht) und Absicherung von Kundenbeziehungen im Kontext von AO- und / oder Bankenvertrieben

- – Beschleunigung und Ausbau der eigenen Produktentwicklungskompetenz in spezifischen Sparten und Geschäftsfeldern (zum Beispil im Hinblick auf Assekuradeure)

- – Zugang zu neuen Technologien oder IT/Software (insbesondere bei Makler-Pools oder auch Assekuradeuren)

- – Zugang zu „Talenten“

Beiden Perspektiven ist gemein, dass die Käufer oftmals eine erste Ankertransaktion durchführen möchten. Das erworbene Unternehmen soll dann als „Nukleus“ beziehungsweise Plattform dienen, auf dessen Basis weitere Transaktionen erfolgen, die dort angedockt und im Sinne von „Buy & Build“ integriert werden.

Anorganisches Wachstum im Blick behalten

Nach Ansicht von EY Innovalue wird der Transaktionsmarkt, insbesondere durch Covid-19 aber auch durch die nun häufiger mit PE-Kapital getriebenen „Buy and Build-Modelle“ weiter an Dynamik gewinnen. Wer am Ende im Markt Relevanz behalten und zu den Gewinnern zählen will, der sollte somit auch das Thema „anorganisches Wachstum“ auf seine strategische Agenda nehmen. Denn nur hinreichend große Maklerunternehmen mit branchenspezifischem Know-how und einer modernen IT werden künftig die wachsenden Anforderungen der Kunden erfüllen, eine attraktive Arbeitgebermarke für junge Talente sein und professioneller Partner für Versicherer bleiben können.

Für die verkaufenden Maklerhäuser hingegen wird es wichtig sein, die Unterschiede und Motive der verschiedenen „Aufkäufer“ zu verstehen und sich nach Möglichkeit aktiv zu positionieren und um sich für ein passendes dieser Modelle aus freien Stücken zu entscheiden, solange es wirtschaftlich noch möglich ist. Denn nur aus einer Situation der Stärke heraus wird man den jeweils optimalen Partner finden und mit diesem seine ganz individuellen Ziele erreichen können.

0 Kommentare

- anmelden

- registrieren

kommentieren