- Von Redaktion

- 01.10.2020 um 18:03

Offenbar sehen sich immer mehr Versicherungsmakler von Altersarmut bedroht. Angesichts der aktuellen COVID-19-Krise ein besonders gefährlicher Trend: die Mehrheit der älteren Makler sieht sich gezwungen, auch als Rentner weiterzuarbeiten. Diese vielfach drohenden Bestands-„Run-offs“ sind nur ein alarmierendes Ergebnis unseres Maklerbarometers 2020 (Pfefferminzia berichtete).

Die geeignete Nachfolgelösung ist für Versicherungsmakler elementare Voraussetzung, um im Ruhestand weiterhin von ihrem Lebenswerk zu profitieren. Viel wird zum Thema geschrieben, die Angebote im Markt sind vielfältig. Kein Wunder, dass hier auch Berater für ihre Dienstleistungen stattliche Honorare aufrufen. Der folgende Fragenkatalog hilft bei der Orientierung – nicht zuletzt auch bei der Frage, was das eigene Unternehmen wirklich wert ist.

Corona wirbelt Ruhestandspläne von Maklern durcheinander

Makler unterschätzen Zeitaufwand für Nachfolgersuche

- Wie bekomme ich den besten Preis für mein Lebenswerk?

Den Nachfolger im eigenen Unternehmen heranzuziehen und behutsam an die Unternehmensführung heranzuführen, ist mittlerweile auch für Versicherungsmakler längst nicht mehr die Regel. Immer weniger Nachwuchs entscheidet sich für den Beruf, auch weil der Vertrieb von Versicherungen traditionell gesellschaftlich kaum Ansehen genießt und das Schlusslicht von entsprechenden Beliebtheitsrankings meist für den Versicherungsvertreter reserviert ist (Pfefferminzia berichtete).

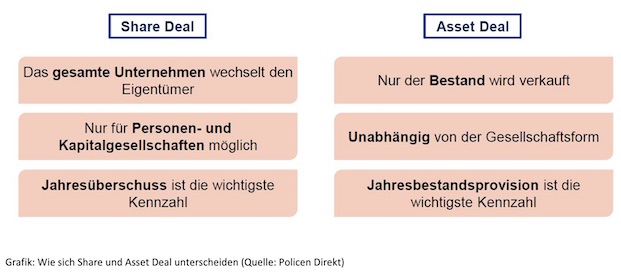

Gerade für Einzelmakler ist es damit die größte Herausforderung, den geeigneten Nachfolger zu finden. Ist keiner in Sicht, bleibt nur der Verkauf des Lebenswerkes. Hier gibt es unterschiedliche Möglichkeiten: Beim Share Deal erwirbt ein Käufer die Anteile des bisherigen Eigentümers. Hier wechselt also das gesamte Maklerunternehmen inklusive aller Rechte und Pflichten, Mitarbeiter, Anlagevermögen und sogar Schulden den Besitzer. Beim Asset Deal geht es lediglich um bestimmte Vermögenswerte, im Fall des Versicherungsmaklers ist das der Kundenbestand (siehe Grafik).

Die für den Verkauf (Share Deal) entscheidende Kennzahl ist dabei der Unternehmensgewinn. Denn der Käufer will ja in Zukunft mit seinem neuen Unternehmen auch Geld verdienen. Für den Verkäufer sind sogar Steuervorteile möglich, wenn er eine GmbH verkauft und dabei über 55 Jahre alt ist. Dem Verkauf des kompletten Unternehmens geht eine umfangreiche Prüfung (Due Dilligence) voraus. Für gut gepflegte Unternehmen liegt der Preis im Schnitt beim Vier- bis Siebenfachen des Jahresgewinns.

Bei einer Due Dilligence nimmt der potenzielle Käufer deshalb genau Bestands- und Kundenstruktur unter die Lupe, untersucht Vertragsdichte, Poolanbindungen oder Vereinbarungen mit Tippgebern, die gesamte GuV-Rechnung und alle weiteren Punkte, die das Ergebnis beeinflussen. Entsprechend lohnt sich dieser Aufwand für Käufer wie Verkäufer nur bei größeren Unternehmen, in der Regel erst ab einer jährlichen Bestandscourtage von 100.000 Euro. Versicherungsmakler sollten deshalb die Motive von Anbietern hinterfragen, die sie pauschal in Richtung Unternehmensverkauf drängen wollen. Dass sich beispielsweise die Umwandlung in eine GmbH für ein Unternehmen mit einem Jahresgewinn von 15.000 Euro nur für den lohnt, der die Umwandlung als Dienstleister begleitet, liegt auf der Hand. Für eine Umwandlung eines Einzelkaufmanns in eine GmbH können nämlich 10.000 Euro fällig werden für Gerichts-, Notar-, Rechtsanwalts- und Steuerberaterkosten.

Deshalb ist der Bestandsverkauf die einzig relevante Nachfolgelösung für sehr viele Versicherungsmakler, gerade auch weil sie abseits der Metropolregionen keine oder nur schlechte Angebote erhalten. Gerade für solche Unternehmen bedeutet der Bestandsverkauf im Allgemeinen und das Rentenmodell im Speziellen einen Quantensprung bei der Bewertung und damit in der Regel ein Vielfaches des Verkaufspreises, den diese Makler bis dato erzielen konnten.

Zur preislichen Einordnung: Bei einem beispielhaften Unternehmen mit 75.000 Euro Jahrescourtage und einem Jahresgewinn von 30.000 Euro könnte der Makler sein komplettes Unternehmen mit einem Share Deal für 120.000 bis 210.000 Euro verkaufen, je nach Verhandlungsgeschick, Zustand des Unternehmens und abhängig davon, ob es überhaupt einen Interessenten gibt. Entscheidet er sich beim Asset Deal für ein Rentenmodell mit Hinterbliebenenschutz – seine Erben erhalten im Todesfall bis zu 30 Jahre lang die Rentenzahlungen – kann der Versicherungsmakler mit mehr als 500.000 Euro bereits in den ersten zehn Jahren rechnen. Benötigt er das Geld sofort, weil er zum Beginn des Ruhestands beispielsweise eine Immobilie erwerben will, wird er rund 187.500 Euro für seinen Bestand bekommen.

0 Kommentare

- anmelden

- registrieren

kommentieren