- Von Redaktion

- 15.08.2013 um 10:38

Für gut verdienende Arbeitnehmer und Selbstständige sind sie ein Muss: Private Krankentagegeldversicherungen schließen die Einkommenslücke, wenn Versicherte länger krank sind.

Es passiert schneller, als man denkt. Eine Krebserkrankung, ein kompliziert gebrochenes Bein, und schon liegt man mehrere Wochen flach und kann nicht mehr arbeiten. Sorgen ums Geld müssen sich gesetzlich Krankenversicherte zwar erst nach sechs Wochen machen – so lange zahlt der Arbeitgeber das volle Gehalt weiter. Danach wird die Lage aber durchaus ernst.

Nach sechs Wochen wird’s ernst

Ab dem 43. Tag übernimmt die gesetzliche Krankenversicherung das Ruder. 70 Prozent des Bruttoeinkommens, aber maximal 90 Prozent vom letzten Nettolohn gibt es dann. Beispiel: Ein Arbeitnehmer verdient 2.500 Euro brutto und 1.690 Euro netto im Monat. 70 Prozent vom Brutto sind 1.750 Euro, 90 Prozent vom Netto betragen aber nur 1.521 Euro – und der geringere Wert zählt.

Von ihm werden noch Beiträge für die Renten-, Arbeitslosen- und Pflegepflichtversicherung abgezogen. Am Ende bleiben 1.334 Euro übrig. Die Lücke liegt also bei 356 Euro im Monat. Je höher das Einkommen, desto größer wird dabei die Lücke. Außerdem gibt es das Geld von der Krankenkasse nur für eine bestimmte Zeit. Die Leistung ist auf 78 Wochen innerhalb von drei Jahren beschränkt, wenn der Arbeitnehmer wegen derselben Krankheit arbeitsunfähig ist.

Für Selbstständige ein Muss

„Je mehr jemand auf 100 Prozent seines Nettoeinkommens angewiesen ist, desto dringender ist die Absicherung der Einkommenslücke über eine Krankentagegeldversicherung“, sagt Sascha Wiese, Fachberater Krankenversicherung bei Netfonds. Bei Selbstständigen ist die Lage eindeutiger. „Selbstständige und Freiberufler sollten unbedingt eine Krankentagegeldversicherung abschließen“, sagt Gudrun Denecke. „Sie sind vom ersten Tag der Arbeitsunfähigkeit an auf sich selbst angewiesen“, so die Krankenversicherungsexpertin des Maklerpools Maxpool weiter.

Gute private Policen leisten zeitlich unbegrenzt. Das Krankentagegeld lässt sich individuell festlegen, jedoch haben manche Anbieter Obergrenzen für bestimmte Berufe. Wer mit der privaten Police das gesetzliche Krankengeld aufstocken will, muss aber darauf achten, dass zusammen nicht mehr als der tatsächliche Einkommensausfall ausgeglichen wird. „Selbstständige müssen zum Beispiel darauf achten, dass das Krankentagegeld das durchschnittliche Nettoeinkommen der vergangenen zwölf Monate nicht übersteigt, damit keine Bereicherung vorliegt“, so Denecke.

Versicherer sollte auf das Kündigungsrecht verzichten

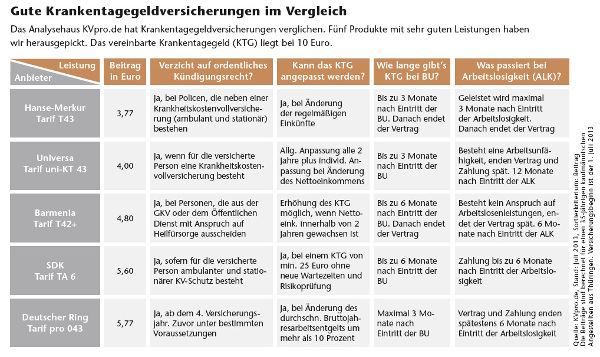

Nahezu jeder Versicherer hat entsprechende Policen in verschiedenen Ausprägungen im Angebot. Der Markt ist daher recht unübersichtlich. Es gibt aber einige Merkmale, die Experten übergreifend für wichtig halten und die eine gute Police von einer schlechten unterscheiden.

„Berater müssen darauf achten, dass der Versicherer bei einer eigenständigen Krankentagegeldversicherung auf sein ordentliches Kündigungsrecht verzichtet“, so Denecke. Tut er das nämlich nicht, kann der Anbieter den Vertrag nach einer Krankheit innerhalb der ersten drei Versicherungsjahre kündigen. Zum Beispiel dann, wenn der Versicherte wegen einer langwierigen Krankheit schon Krankentagegeld bekommen hat, die Krankheit aber noch nicht ausgestanden ist und weitere Krankschreibungen nach sich ziehen wird. Das Problem ist, dass der Kunde bei einem neuen Versicherer angeben muss, dass sein Anbieter ihm gekündigt hat und warum. Eine neue Police ist dann nur schwer zu bekommen.

„Eine Erhöhung des Krankengelds ohne erneute Gesundheitsprüfung sollte möglich sein, wenn sich das Einkommen erhöht“, nennt Christine Liebenow, Abteilungsleiterin der Sparte Krankenversicherung beim Finanzdienstleister Fondsfinanz eine weitere wichtige Bedingung einer guten Police. Diesen Punkt handhaben die Anbieter ganz unterschiedlich (siehe auch Tabelle unten). Bei manchen gibt es eine automatische Anpassung an das Einkommen alle zwei oder drei Jahre, bei anderen muss das Einkommen erst um einen bestimmten Prozentsatz steigen.

Nahtloser Übergang vom Krankentagegeld zur BU-Rente

Achten sollten Berater und Kunden auch darauf, dass es einen nahtlosen Übergang zwischen der Krankentagegeld-Zahlung und einer möglichen Berufsunfähigkeitsrente gibt. Wiese: „Im besten Fall schließt sich an das Ende der Tagegeldzahlung eine BU-Rente an.“ Einige Anbieter wie Arag, Barmenia und Gothaer garantieren das sogar und stellen ein entsprechendes Zertifikat aus.

Verbraucherfreundlich ist es auch, wenn „Karenzzeiten bei wiederholter Arbeitsunfähigkeit wegen derselben Krankheit zusammengezählt werden können“, sagt Denecke. Als Karenzzeit bezeichnet man die Zeit zwischen dem ersten Tag der Arbeitsunfähigkeit und dem Tag des Leistungsbeginns. Bei normalen Arbeitnehmern liegt die Karenzzeit üblicherweise bei den 42 Tagen, in denen der Arbeitgeber noch das Gehalt zahlt. Selbstständige und Freiberufler können meist schon nach wenigen Tagen die erste Zahlung von ihrem Versicherer erhalten.

Rund 3,6 Millionen Menschen haben laut Verband der privaten Krankenversicherung eine Krankentagegeldversicherung. Gerd Güssler hält das für zu wenig. „Käufer von billigen Krankenvollversicherungen, aber zum Teil auch Angestellte haben keine Krankentagegeld-Absicherung“, sagt der Chef des Analysehauses KVpro.de. „Das ist sträflicher Leichtsinn. Ohne Einkommen im Krankheitsfall fallen alle anderen Absicherungsstrategien in sich zusammen.“

0 Kommentare

- anmelden

- registrieren

kommentieren