- Von Lorenz Klein

- 18.02.2022 um 10:21

Am Ende habe das Wasser in mehreren Fertigungs- und Lagerhallen sowie dem Verwaltungs- und Sozialgebäude 1,50 Meter hoch gestanden. „Als das Wasser wieder abfloss, waren zahlreiche Gebäude, Maschinen, Einrichtung und Vorräte beschädigt oder verschmutzt. Der gesamte Produktionsstandort konnte über eine längere Zeit nicht betrieben werden. Auch Wochen nach der Überschwemmung war an ein normales Arbeiten nicht zu denken.“ Derart bitter erging es einem Automobilzulieferer am Standort Saarbrücken im Juni 2018. Der Grund: Starkregen. Dieser ließ einen kleinen Bach am Rand des Firmengeländes gewaltig anschwellen – zumal es schon zuvor viel geregnet hatte. „Weder die Uferböschung noch die Hochwasserbarrieren vor den Toren der Gebäude konnten die Wassermassen aufhalten“, erläutern die Experten des Maklerunternehmens Funk aus Hamburg.

Passgenauer Schutz für Mittelständler

Warum Makler auf Gewerbekunden setzen sollten

Immerhin versprach Funk seinem Kunden in Not zügige Unterstützung: Bereits am Folgetag, einem Samstag, seien Vertreter von drei Sachverständigenbüros, einem Sanierungsunternehmen, einem Versicherer und ein Chemiker gemeinsam mit Funk vor Ort gewesen, wie es im Erfahrungsbericht heißt. Und zumindest deckten die bestehenden Versicherungen den Schaden von rund 6,5 Millionen Euro vollständig ab. „Durch die schnelle Reaktion und die Sofortmaßnahmen konnte der Ertragsausfall einschließlich der provisorischen Maßnahmen auf 1,5 Millionen Euro begrenzt werden. Die restlichen 5 Millionen Euro der Schadensumme entfallen auf den Sachschaden“, so der Bericht.

„Durch die Flutschäden im Ahrtal sensibilisiert“

Der Vorfall zeigt, warum für Unternehmen eine Betriebsgebäudeversicherung, idealerweise ergänzt durch eine Betriebsinhalts- und Betriebsunterbrechungsversicherung, unverzichtbar ist. So bietet eine Gebäudeversicherung nicht nur Schutz vor zahlreichen Risiken wie Feuer, Leitungswasser, Sturm und Hagel – auch Elementarschäden wie Überschwemmung oder Erdrutsch können versichert werden. „Gegen die Folgen von Elementarschäden wurden wir in Deutschland im vergangenen Jahr insbesondere durch die Flutschäden im Ahrtal sensibilisiert“, sagt Daniel Berg, Maklerreferent Komposit bei der Inter Versicherungsgruppe. Überschwemmungen und Rückstau durch Starkregen drohten infolge des Klimawandels „überall und jedem – dazu muss sich das Objekt noch nicht einmal in der Nähe eines Gewässers befinden“, wie Berg betont.

Das Risikobewusstsein in den Unternehmen sei durch die Flutkatastrophe, die im vergangenen Sommer im Westen Deutschlands durch Starkregen hervorgerufen wurde, „definitiv erhöht“, bestätigt Sylke Marnette, Leiterin Fachbereich Risk-Management beim Maklerverbund Germanbroker.net mit Sitz in Hagen. „In den auf die Flutkatastrophe folgenden Monaten konnten wir einen starken Anstieg der Nachfrage nach Elementarversicherungen feststellen.“ Dabei seien „die Schadenmeldungen, die uns zur Betriebsgebäudeversicherung erreichen, vielfältiger Natur“, fährt Marnette fort. „Aktuell werden aufgrund der Wetterlage vermehrt Sturmschäden gemeldet. Der prozentual größte Anteil an gemeldeten Schäden entfällt jedoch auf die Gefahr Leitungswasser.“

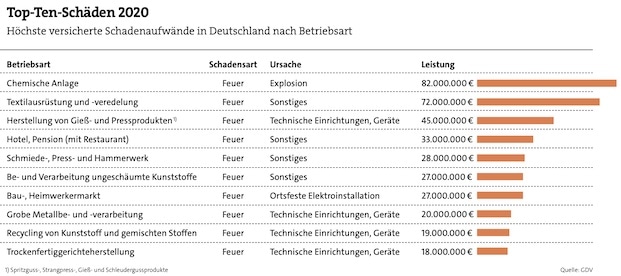

Auch die Inter zeichnet auf Basis der eingehenden Schadenmeldungen eine vielfältige Gefahrenlage: Ob Feuer- oder Leitungswasser-, Sturm-/Hagel- oder Elementarschäden – alles ist dabei, wobei Feuerschäden in ihrer Eintrittswahrscheinlichkeit „eher selten“ seien, wie Daniel Berg schildert. Allerdings: „Sollte es dennoch zu einem Brand kommen, steht sehr häufig die Existenz des Kunden auf dem Spiel“, gibt der Inter-Manager zu bedenken. Das lässt sich auch anhand der Schadenstatistik des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) gut nachvollziehen – unter den zehn größten Schadenereignissen, die Betriebe im Jahr 2020 trafen, finden sich ausnahmslos feuerbedingte Ursachen (siehe Tabelle).

0 Kommentare

- anmelden

- registrieren

kommentieren