- Von Lorenz Klein

- 26.03.2018 um 09:47

Gründer sind es gewohnt, Risiken einzugehen, schließlich vermag niemand mit Gewissheit zu sagen, ob das vermeintlich so grandiose Geschäftsmodell am Ende auch den Nerv der Kunden trifft. Kluge Start-up-Unternehmer sind allerdings bestrebt, nur die unvermeidbaren Risiken selbst zu tragen. Sie wollen nämlich ihrem „zarten Pflänzchen“ die besten Wachstumsbedingungen bieten und versuchen es darum vor drohenden Gefahren abzuschirmen, indem sie seine Existenz absichern lassen – gut, soweit die Theorie.

Versicherer sollen in Start-ups investieren dürfen

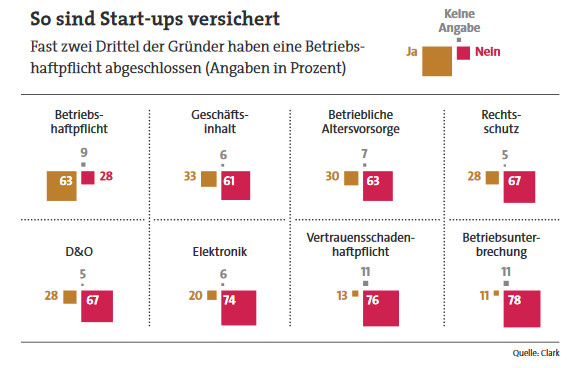

Tatsächlich ist die Realität eine andere: Kaum ein Start-up-Gründer verfügt über die grundlegenden Versicherungen, wie eine Umfrage des Insurtechs Clark zeigt. Demnach haben beispielsweise nur rund 60 Prozent der Gründer eine Betriebshaftpflichtversicherung abgeschlossen.

Bei der Managerhaftpflicht, auch als Directors&Officers-Versicherung (D&O-Police) bekannt, ist es um die Verbreitung noch deutlich schlechter bestellt: Diese ist nur bei 28 Prozent der Gründer anzutreffen. „Ohne diese beiden wichtigen Versicherungen sind die Start-ups und ihre Gründer großen Risiken ausgesetzt“, warnen die Experten der Berliner Firma.

Wie ist diese Sorglosigkeit zu erklären?

„Gerade in der Anfangszeit haben Gründer andere Sorgen. Versicherungsschutz hat da einfach nicht Top-Priorität“, sagt Marc Thamm, Underwriting Manager Technology, Media & Communications, beim Versicherer Hiscox Deutschland. „Behördengänge müssen erledigt werden, die Geschäfte zum Laufen gebracht, neue Mitarbeiter eingestellt werden und vieles mehr.“ Hinzu kommt, dass die Macher häufig schlecht informiert sind.

Viele seien sich gar nicht bewusst, dass sie sich „recht einfach für relativ wenig Geld gegen die vorhandenen Kernrisiken absichern können“, so Thamm. Zugleich ist der Irrtum anzutreffen, dass Gründer durch die Rechtsschutzversicherung auch bei geschäftlichen Angelegenheiten umfassend geschützt seien. „Dabei geht eine Berufshaftpflicht viel weiter“, stellt der Hiscox-Manager klar.

Unbegrenzte Haftung

Konkret bedeutet „viel weiter“ so viel: Eine Berufshaftpflicht deckt Personen-, Sach-, und Vermögensschäden an Dritten ab. Zudem dient sie als passiver Rechtsschutz, indem sie Haftpflichtansprüche prüft und gegebenenfalls abwehrt. Die Police ist deshalb so wichtig, weil jeder Freiberufler oder Selbstständige für Schäden haftet, die durch seine Arbeit ausgelöst werden – und zwar unbegrenzt.

0 Kommentare

- anmelden

- registrieren

kommentieren