- Von Lorenz Klein

- 25.10.2017 um 23:30

Und wie kann solch eine Re-Investition aussehen?

„Als Anschlusslösung bieten die Versicherer mittlerweile verschiedene Produkte an, allen voran eine sofort beginnende Rentenversicherung, welche eine lebenslange Rente sicherstellen soll“, sagt Analyst Keßling.

Investmentnahe Produkte sind gefragt

Ein entsprechendes Produkt hat auch Canada Life auf den Markt gebracht. Die Sofort-Rente soll dabei „eine lebenslange Rente mit Zugewinnchancen und Flexibilität kombinieren“, sagt Manager Drews. Das Produkt sieht vor, dass das eingezahlte Kapital der Kunden – das zum Beispiel aus einer Lebensversicherung stammt – auch während des Rentenbezugs in Fonds investiert bleibt.

Das Kalkül: Die Versicherten sollen von einer guten Entwicklung der Aktienmärkte profitieren, was sich im Idealfall auch in steigenden Renten bemerkbar macht. Andernfalls haben sie eine lebenslang garantierte Rente sicher, die – sofern Entnahmen aus dem angesparten Guthaben ausbleiben – niemals fallen kann.

Der Canada-Life-Manager hofft, mit dem Wiederanlage-Produkt einen Nerv zu treffen, denn die bestehenden Angebote im Markt genügten oft nicht den Ansprüchen der Kunden an eine moderne Vorsorge: „zu unflexibel, zu unrentabel, zu unsicher“. DIA-Mann Morgenstern dürfte dem beipflichten.

Nicht alle Produkte können überzeugen

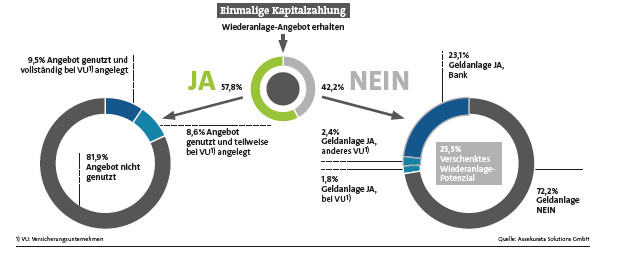

Zur Frage, wie er die Produkte bewertet, die die Versicherer ihren Kunden zur Wiederanlage anbieten, findet er deutliche Worte: „Als ungenügend. Anderenfalls hätten wir andere Wiederanlage-Quoten. Diese niedrigen Quoten sind doch schon seit Jahren ein Thema, ohne dass die Versicherer nennenswerte Fortschritte erreichen.“

Der Markt brauche investmentnähere Produkte, die außerdem flexibel in der Verwendung blieben, fordert der DIA-Mann. „Wenn ein Sparer nach 25 Jahren eine Kapitalsumme ausgezahlt bekommt, will er über diese verständlicherweise nicht sofort wieder die Verfügungsgewalt abgeben.“

Kollege Keßling von Assekurata will immerhin festgestellt haben, dass die Produktwelt auch im Bereich Wiederanlage „vielschichtiger“ geworden ist. So erlaubten viele Policen eine variable Beitragsauszahlung oder die zwischenzeitliche Entnahme des Guthabens. Vermittlern empfiehlt Keßling, je nach individueller Lebensphase des Kunden, weitere Themen zur Wiederanlage-Beratung aufzugreifen. Hier könnte zum Beispiel die Absicherung des Pflegerisikos interessant sein, fährt der Analyst fort.

„Im Vergleich zur bekannten Altersvorsorgeberatung umfasst die Ruhestandsplanung ein breiteres Themenspektrum und verfolgt einen ganzheitlichen Ansatz“, weiß auch Jürgen Horstmann, Vorstand Helvetia schweizerische Lebensversicherung in Deutschland. Das Unternehmen hat in diesem Jahr eigens eine Akademie gegründet, die Maklern eine kostenfreie Ausbildung zum Ruhestandsplaner ermöglicht, um sie auf die Herausforderungen des Markts vorzubereiten.

DIA-Mann Morgenstern dürfte den Schritt begrüßen:

„Wenn ein Berater sich nach dem Abschluss der Lebensversicherung jahrelang nicht mehr beim Kunden blicken lässt, weil die Provision verdient ist, muss er sich nicht wundern, dass die Auszahlung der Police an ihm vorbeigeht.“ Wenn er aber den Kunden die ganze Zeit über weiter betreue, dann werde dieser ihn wahrscheinlich auch fragen, wie mit der Auszahlung umzugehen sei, glaubt Morgenstern.

0 Kommentare

- anmelden

- registrieren

kommentieren