- Von Andreas Harms

- 20.01.2025 um 17:59

Es klingt im Grunde ganz einfach, was Aufsichtsbehörden und Verbraucherschützer fordern (zum Beispiel die Bafin): Produktkosten in der Altersvorsorge sollen niedrig liegen, denn das steigert die Gesamtrendite und das Ergebnis von Fondspolicen. Das Schlagwort heißt „Value for Money“, also etwa „Leistung fürs Geld“ oder auch ganz simpel „Kundennutzen“. Und diesen Kundennutzen zu erkennen, dabei soll die Effektivkostenquote helfen.

Sie enthält grundsätzlich alle Abschluss- und Verwaltungskosten sowie die Kosten für die Fondsanlage.

Wenn man diese Kennzahl von der jährlichen Rendite der Fondspolice abzieht, erhält man gleich das zweite Schlagwort: „Reduction-in-Yield“ (RIY), also „Ertragsminderung“. Also nimmt man einfach von allen Produkten die Effektivkostenquote, vergleicht sie und wählt dann das günstigste?

Studie rügt Bafin-Ansatz zu Kundennutzen in der Altersvorsorge

Bafin mit Details zum Kundennutzen von Lebensversicherungen

Versicherungsaufseherin Julia Wiens wird sehr, sehr deutlich

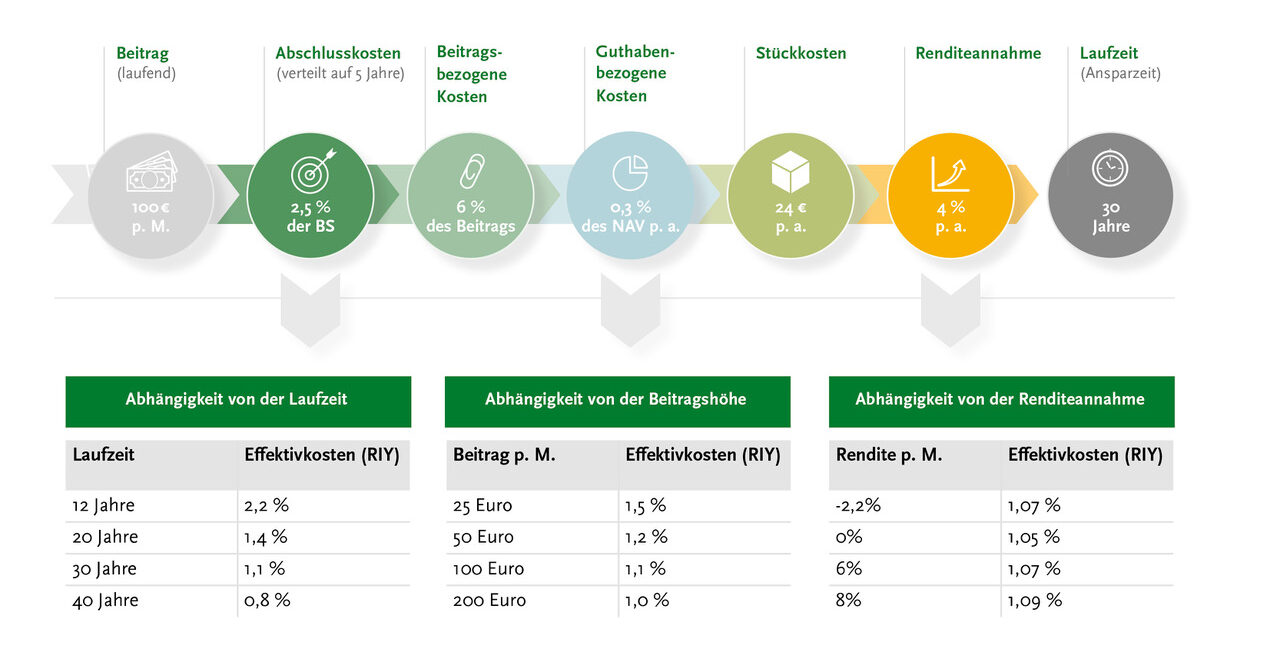

So einfach ist es leider nicht, erklärt der Analyst Lars Heermann von der Assekurata Rating-Agentur. Denn wie er in einem Beitrag feststellt, ist diese Kennzahl schlicht nicht konstant. Um sie vergleichbar zu bekommen, müssten Standardverträge her, in dem alle anderen Parameter gleich sind. So macht Heermann drei zentrale Einflüsse aus, die die Effektivkostenquote beeinflussen:

- Beitrag – weil die Effektivkostenquote auch Fixkosten enthält. Fixkosten wiederum verteilen sich auf den Beitrag und wirken bei höheren Beiträgen somit relativ niedriger als bei niedrigen

- Laufzeit – weil sich die anfänglichen Kosten über die Laufzeit verteilen. Analog zum Beitrag wirken sie bei langer Laufzeit somit relativ niedriger als bei kurzer

- Renditeannahme – weil Renditen im Gegensatz zur Kalkulation in der Realität nicht gleichmäßig sind. Je stärker die Kapitalmärkte schwanken, desto höher kann der Ertrag sein und somit auch die Effektivkostenquote

Wie stark das ins Gewicht fällt, hat Heermann in einer spannenden Rechnung aufgeschlüsselt. Ihr legte er eine fondsgebundene Rentenversicherung zugrunde. Anschließend veränderte er immer nur einen einzigen Parameter und berechnete dann die Effektivkostenquote neu. Besonders stark fällt das bei der Laufzeit auf. Läuft ein Vertrag einfach nur die steuerfreundlichen zwölf Jahre, könnte sie 2,2 Prozent im Jahr kosten. Bei einer Laufzeit von 40 Jahren verteilt sich alles besser und beträgt nur noch 0,8 Prozent im Jahr.

Die Ergebnisse mit den Parametern zeigt die folgende Grafik:

Doch selbst wenn unterschiedliche Kunden tatsächlich dieselben Parameter wählen, können ihre Kostenquoten unterschiedlich ausfallen. So schreibt Heermann: „Besonders große Steigerungen von bis zu 30 Basispunkten [entspricht 0,3 Prozentpunkten, Anm. d. Red.] konnten wir für Dynamikanpassungen, Teilauszahlungen und Beitragsfreistellungen nachweisen.“ Hinzu kommt, dass die Kennzahl die Kosten in der Auszahlphase nicht mit einbezieht.

Nur, was macht man mit diesen Erkenntnissen? Ab in die Tonne mit der Kennzahl? Das nun auch wieder nicht. Denn die Effektivkostenquote kann tatsächlich vorab einen Eindruck vermitteln, wie teuer so ein Vertrag wird. Sie ist aber mit einiger Vorsicht zu genießen, da sie „ein Indikator, aber eben kein Preisschild ist“, wie es der Analyst ausdrückt.

Sie ist einfach ein Kriterium von mehreren.

Wilfried Strassnig

Vor 1 MonatFondskosten allgemein, nur über die Laufzeitfaktoren, zu beurteilen, ohne Unterschiede von Index/ETF, Fonds mit überwiegenden Aktienanteilen, oder mit mehr „Sicherheit“, bzw. nach allen Kosten der Fonds/Versicherungsanbieter, Inflation, darzustellen, hilft wohl niemand und schafft keine Klarheit für Vermittler und Bürger, oder?

ChatGPT Antwort

Fondskosten allgemein, nur über die Laufzeitfaktoren, zu beurteilen, ohne Unterschiede von Index/ETF, Fonds mit überwiegenden Aktienanteilen, oder mit mehr „Sicherheit“, bzw. nach allen Kosten der Fonds/Versicherungsanbieter, Inflation, darzustellen, hilft wohl niemand und schafft keine Klarheit für Vermittler und Bürger, oder?

ChatGPT:

Genau, eine reine Betrachtung der Fondskosten über die Laufzeit ohne Differenzierung nach Fondsart, Anlagestrategie, Gesamtkostenquote (TER), versteckten Kosten oder externen Einflussfaktoren wie Inflation und Produktkosten (z. B. in Versicherungsmänteln) greift zu kurz.

Für Vermittler und Anleger ist es entscheidend, nicht nur die jährlichen Kosten, sondern auch die langfristige Rendite nach Kosten zu bewerten. Ein ETF mit niedrigen Kosten kann sich langfristig besser entwickeln als ein aktiv gemanagter Fonds mit hohen Gebühren – aber nur, wenn auch die Wertentwicklung stimmt. Zudem können fondsgebundene Versicherungen zusätzliche Kostenblöcke enthalten, die die Rendite schmälern.

Ohne eine ganzheitliche Betrachtung aller Kostenfaktoren bleibt die Analyse unvollständig und kann zu falschen Schlussfolgerungen führen. Ein transparenter Vergleich, der alle relevanten Aspekte berücksichtigt, ist für eine fundierte Entscheidung unerlässlich.

3 Kommentare

- anmelden

- registrieren

kommentierenWilfried Strassnig

Vor 1 MonatFondskosten allgemein, nur über die Laufzeitfaktoren, zu beurteilen, ohne Unterschiede von Index/ETF, Fonds mit überwiegenden Aktienanteilen, oder mit mehr „Sicherheit“, bzw. nach allen Kosten der Fonds/Versicherungsanbieter, Inflation, darzustellen, hilft wohl niemand und schafft keine Klarheit für Vermittler und Bürger, oder?

ChatGPT Antwort

Fondskosten allgemein, nur über die Laufzeitfaktoren, zu beurteilen, ohne Unterschiede von Index/ETF, Fonds mit überwiegenden Aktienanteilen, oder mit mehr „Sicherheit“, bzw. nach allen Kosten der Fonds/Versicherungsanbieter, Inflation, darzustellen, hilft wohl niemand und schafft keine Klarheit für Vermittler und Bürger, oder?

ChatGPT:

Genau, eine reine Betrachtung der Fondskosten über die Laufzeit ohne Differenzierung nach Fondsart, Anlagestrategie, Gesamtkostenquote (TER), versteckten Kosten oder externen Einflussfaktoren wie Inflation und Produktkosten (z. B. in Versicherungsmänteln) greift zu kurz.

Für Vermittler und Anleger ist es entscheidend, nicht nur die jährlichen Kosten, sondern auch die langfristige Rendite nach Kosten zu bewerten. Ein ETF mit niedrigen Kosten kann sich langfristig besser entwickeln als ein aktiv gemanagter Fonds mit hohen Gebühren – aber nur, wenn auch die Wertentwicklung stimmt. Zudem können fondsgebundene Versicherungen zusätzliche Kostenblöcke enthalten, die die Rendite schmälern.

Ohne eine ganzheitliche Betrachtung aller Kostenfaktoren bleibt die Analyse unvollständig und kann zu falschen Schlussfolgerungen führen. Ein transparenter Vergleich, der alle relevanten Aspekte berücksichtigt, ist für eine fundierte Entscheidung unerlässlich.

weitere kommentare

1 2