- Von Oliver Lepold

- 26.08.2020 um 13:08

Hochrechnungen sind ein wichtiger Bestandteil der Beratungsunterlagen in der Altersvorsorge. Ein Kunde möchte schließlich wissen, mit welchem Ertrag er voraussichtlich nach der langen Ansparphase seiner Renten- oder Lebensversicherung rechnen kann. Die Anbieter sind zu einer Darstellung der prognostizierten Ablaufleistung verpflichtet. Meist bieten sie dabei mehrere Szenarien, wie sich etwa die Fondsanlage und Überschussleistungen entwickeln können. Sie dürfen dafür allerdings die zugrundeliegende Kalkulationsmethode frei wählen.

Keine Ausweispflicht der Berechnungsmethode

Dabei gibt es entscheidende Unterschiede in der Darstellung der Rentenhöhe und der Ablauf- oder Kapitalleistungen, insbesondere bei fondsgebundenen Altersvorsorgelösungen. Eine Modellrechnung kann dabei nach Brutto- oder Nettomethode erfolgen. Die Versicherer müssen die verwendete Methode dabei nicht speziell ausweisen. Die Folge: In den Online-Vergleichsprogrammen werden Tarife verglichen, die unterschiedliche Methoden verwenden. Denn die Vergleichsrechner binden üblicherweise lediglich die Tarifierungsprogramme der Versicherer im Hintergrund ein und verfügen über keine Information über die verwendete Illustrationsmethode.

„Altersvorsorge und BU zu koppeln, ist eine sinnvolle Lösung“

Europarente – die Lösung für Probleme bei Riester & Co.

Dies erschwert es Maklern und Kunden, die Transparenz und Vergleichbarkeit zwischen den angebotenen Tarifen zu beurteilen. Da Kunden in der Regel Angebote wählen, die die höchste Anlaufleistung versprechen, kann es später ein böses Erwachen geben. Denn das endgültige Ergebnis kann unter Umständen ganz anders ausfallen, da es neben dem Produktkonzept und der Finanzstärke eines Anbieters auch entscheidend von der Kostenbelastung abhängig ist.

Die Nettomethode berücksichtigt nicht alle Kosten

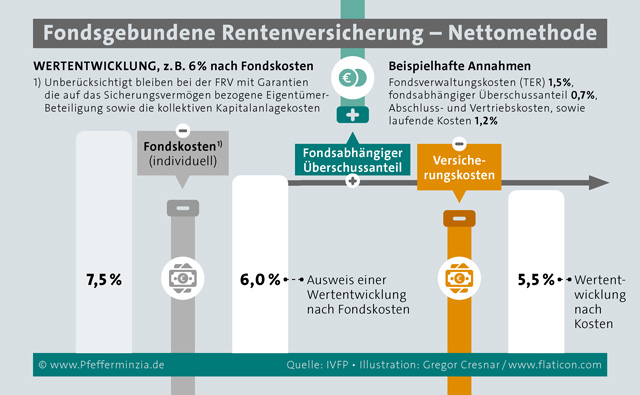

Betrachten wir zunächst die Nettoillustrationsmethode. Hier bildet die Modellrechnung die Wertentwicklung der Fondsanlage nach Abzug der Fondskosten ab. Bei der Modellrechnung werden jedoch nicht alle anfallenden Kosten berücksichtigt. So muss der Fonds etwa zunächst seine Eigenkosten erwirtschaften, um dann seine ausgewiesene Wertentwicklung an den Versicherungsvertrag weiterzugeben.

In unserem vom Institut für Vorsorge und Finanzplanung (IVFP) zur Verfügung gestellten Rechenbeispiel bestehen folgende Annahmen: Die Fondskosten betragen 1,5 Prozent, die fondsabhängigen Überschussanteile (Kickbacks), die dem Kunden gutgeschrieben werden, liegen bei 0,7 Prozent. Und der Versicherungsmantel erfordert Kosten in Höhe von 1,2 Prozent. Die Wertentwicklung liegt für beide Methoden bei 6 Prozent.

(Abb.1. Nettomethode)

Bei der Nettomethode geht man davon aus, dass die Wertentwicklung bereits nach Fondskosten kalkuliert ist. Das bedeutet, man rechnet hier eigentlich mit 7,5 Prozent Wertentwicklung und hat die Fondskosten schon abgezogen. Das wird aber nicht eigens erwähnt. Zur Wertentwicklung werden noch die Kickbacks addiert und die Versicherungskosten abgezogen. In unserem Beispiel ergibt sich dann eine Wertentwicklung nach Kosten in Höhe von 5,5 Prozent. Diese sieht der Kunde in seinen Vertragsunterlagen.

Die Bruttomethode gilt als realitätsnäher

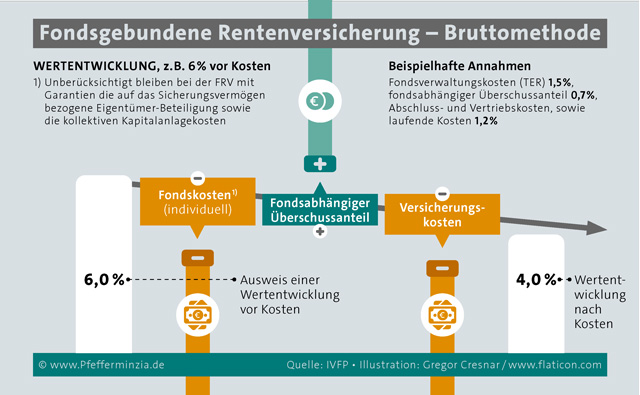

Bei der Bruttomethode wird hingegen in der Modellrechnung die Wertentwicklung der Fondsanlage vor den Fondskosten dargestellt. Dort werden sämtliche Kosten berücksichtigt. Das heißt, dass auch die Fondkosten von der angenommenen Wertentwicklung abgezogen werden.

(Abb.2 Bruttomethode)

In unserem Beispiel bedeutet das, dass von der prognostizierten Wertentwicklung in Höhe von 6 Prozent vor Kosten zunächst die Fondskosten in Höhe von 1,5 Prozent abgezogen werden. Die Kickbacks in Höhe von 0,7 Prozent werden dem Kunden gutgeschrieben, also hinzugezählt. Die Versicherungskosten (1,2 Prozent) werden abgezogen. Daraus ergibt sich dann eine Wertentwicklung nach Kosten in Höhe von 4,0 Prozent (siehe Grafik).

Transparente Darstellung

Bei gleicher Ausgangs-Wertentwicklung ergeben die beiden Methoden demnach deutlich unterschiedliche Ablaufwerte, obwohl es sich um ein und denselben Tarif handelt. Der illustierte Wert nach der Bruttomethode liegt dabei stets unter dem Ergebnis der Nettomethode, in unserem Beispiel um 1,5 Prozent. Wird diese Darstellung über die Laufzeit hochgerechnet, ergibt sich ein entsprechend geringerer Ablaufwert. Manche Anbieter nutzen diese Methode, um die Darstellung zu „tunen“, der tatsächliche Ausgangswert der Prognose ist so nicht ersichtlich.

Die Bruttomethode gilt nach Meinung von Experten wie dem IVFP als die transparentere und realitätsnähere Darstellungsweise, weil sie das Ergebnis nach Abzug sämtlicher Kosten darstellt. Immer mehr Versicherer wie zum Beispiel Standard Life stellen ihre Berechnungsmethoden für fondsgebundene Altersvorsorgeprodukte daher auf die Bruttoillustrationsmethode um.

Martin Seichter

Vor 5 JahrenErgänzend zu den Fragen und Anmerkungen von Herrn Paetow könnte man m.E. noch auf folgende Punkte hinweisen :

1. Die unterstellte Wertentwicklung sollte zur ausgewählten Fondsanlage passen. Leider gibt es hier i.d.R. keine Begrenzungen und Risikohinweise in den Modellrechnungen der Versicherer, wodurch ein versehentlicher oder bewusster Missbrauch verhindert werden könnte. Das Problem besteht unabhängig davon, ob die Modellrechnung nach Brutto- oder Nettomethode dargestellt wird.

2. Einen weiteren nicht unerheblichen Einfluss auf das Ergebnis vor Fondskosten hat in der Nettomethode die Höhe der in der Modellrechnung berücksichtigten Rückvergütung, die der Versicherer von den Investmentgesellschaften für den / die gewählten Fonds erhält (Kickback) und ggf. anteilig an den Kunden als Fonds-Überschussbeteiligung weitergibt. Da die Fondskosten in dieser Methode nicht berücksichtigt werden, erzielt der Fonds mit dem höchsten an den Kunden weitergebenen Kickback das anscheinend beste Ergebnis.

3. Sobald eine Garantieleistung mitversichert wird, unterstellen die Modellrechnung i.d.R. auch für die die Garantie erzeugende Teilanlage (i.d.R. Deckungsstock oder und Wertsicherungsfonds) die gleiche Wertentwicklung. Auch damit entstehen völlig unrealistische Ergebnisse in der Modellrechnungen (nach Brutto- und Nettomethode), was von den Anbietern ohne großen Aufwand verhindert werden könnte.

Anbieter, die hier nicht wenigstens deutliche Warnhinweise in ihre Modellrechnungen einbauen, nehmen wissentlich in Kauf, dass diese noch unrealistischere Phantasiewerte erzeugen, und mit diesen verkauft wird.

Prof. Michael Hauer

Vor 5 JahrenErgänzend zu den Kommentaren folgende Stellungnahme des IVFP:

1. Den Aussagen, dass die unterstellte Wertentwicklung bei der Modellrechnung zur ausgewählten Fondsanlage passen sollte, können wir nur zustimmen. Es macht unserer Meinung nach keinen Sinn bei Wahl etwa eines Rentenfonds mit einer Wertentwicklungsannahme von 6 % oder noch höher hochzurechnen. Weiterhin ist es vollkommen richtig, dass bei Anwendung der Nettomethode die Höhe der potenziellen Rückvergütung anders als die Fondskosten berücksichtigt werden. Daraus folgt, dass bei der Nettomethode bei gleicher Wertentwicklungsannahme immer der Fonds mit den höheren fondsabhängigen Überschussanteilen (Kickbacks) in der Hochrechnung profitiert, weil die Fondskosten in dieser Methode nicht berücksichtigt werden.

2. Im folgendem Videobeitrag erklärt unser Geschäftsführer Prof. Michael Hauer die beiden Hochrechnungs-Methoden noch einmal anschaulich: https://tinyurl.com/Modellrechnung

3. Zur BVI-Methode: Die BVI-Methode berücksichtigt alle relevanten fondsinternen Kosten und ist daher unser Meinung nach gut geeignet Fonds untereinander zu vergleichen. Im Falle der Hochrechnung bei einem fondsgebundenen Versicherungsprodukt ist diese Methode jedoch ungeeignet, da eine Berücksichtigung etwa der Kickbacks anders als bei der Bruttomethode nicht erfolgen kann. Ein doppelter Abzug der Fondskosten erfolgt, wie dies auch der Abbildung 2 im Artikel zu entnehmen ist, bei der Bruttomethode nicht.

4. Die Frage, welche Wertentwicklung bei fondsgebundenen Rentenversicherungen in der Presse, in Vergleichsprogrammen etc. aktuell ausgewiesen werden, ist nicht pauschal beantwortbar. Bis vor wenigen Jahren war es bei fondsgebundenen Rentenversicherungen üblich die Wertentwicklung nach der Nettomethode auszuweisen. Mittlerweile haben viele Versicherungsunternehmen aber auf die Bruttomethode umgestellt. Diese halten wir aufgrund der Berücksichtigung der Fondskosten für die

sinnvollere Hochrechnungsmethode. Aber auch die Bruttomethode hat Schwächen. Hier erfahren Sie mehr zu diesen Schwächen: https://www.ivfp.de/modellrechnungen/

4 Kommentare

- anmelden

- registrieren

kommentierenMartin Seichter

Vor 5 JahrenErgänzend zu den Fragen und Anmerkungen von Herrn Paetow könnte man m.E. noch auf folgende Punkte hinweisen :

1. Die unterstellte Wertentwicklung sollte zur ausgewählten Fondsanlage passen. Leider gibt es hier i.d.R. keine Begrenzungen und Risikohinweise in den Modellrechnungen der Versicherer, wodurch ein versehentlicher oder bewusster Missbrauch verhindert werden könnte. Das Problem besteht unabhängig davon, ob die Modellrechnung nach Brutto- oder Nettomethode dargestellt wird.

2. Einen weiteren nicht unerheblichen Einfluss auf das Ergebnis vor Fondskosten hat in der Nettomethode die Höhe der in der Modellrechnung berücksichtigten Rückvergütung, die der Versicherer von den Investmentgesellschaften für den / die gewählten Fonds erhält (Kickback) und ggf. anteilig an den Kunden als Fonds-Überschussbeteiligung weitergibt. Da die Fondskosten in dieser Methode nicht berücksichtigt werden, erzielt der Fonds mit dem höchsten an den Kunden weitergebenen Kickback das anscheinend beste Ergebnis.

3. Sobald eine Garantieleistung mitversichert wird, unterstellen die Modellrechnung i.d.R. auch für die die Garantie erzeugende Teilanlage (i.d.R. Deckungsstock oder und Wertsicherungsfonds) die gleiche Wertentwicklung. Auch damit entstehen völlig unrealistische Ergebnisse in der Modellrechnungen (nach Brutto- und Nettomethode), was von den Anbietern ohne großen Aufwand verhindert werden könnte.

Anbieter, die hier nicht wenigstens deutliche Warnhinweise in ihre Modellrechnungen einbauen, nehmen wissentlich in Kauf, dass diese noch unrealistischere Phantasiewerte erzeugen, und mit diesen verkauft wird.

Prof. Michael Hauer

Vor 5 JahrenErgänzend zu den Kommentaren folgende Stellungnahme des IVFP:

1. Den Aussagen, dass die unterstellte Wertentwicklung bei der Modellrechnung zur ausgewählten Fondsanlage passen sollte, können wir nur zustimmen. Es macht unserer Meinung nach keinen Sinn bei Wahl etwa eines Rentenfonds mit einer Wertentwicklungsannahme von 6 % oder noch höher hochzurechnen. Weiterhin ist es vollkommen richtig, dass bei Anwendung der Nettomethode die Höhe der potenziellen Rückvergütung anders als die Fondskosten berücksichtigt werden. Daraus folgt, dass bei der Nettomethode bei gleicher Wertentwicklungsannahme immer der Fonds mit den höheren fondsabhängigen Überschussanteilen (Kickbacks) in der Hochrechnung profitiert, weil die Fondskosten in dieser Methode nicht berücksichtigt werden.

2. Im folgendem Videobeitrag erklärt unser Geschäftsführer Prof. Michael Hauer die beiden Hochrechnungs-Methoden noch einmal anschaulich: https://tinyurl.com/Modellrechnung

3. Zur BVI-Methode: Die BVI-Methode berücksichtigt alle relevanten fondsinternen Kosten und ist daher unser Meinung nach gut geeignet Fonds untereinander zu vergleichen. Im Falle der Hochrechnung bei einem fondsgebundenen Versicherungsprodukt ist diese Methode jedoch ungeeignet, da eine Berücksichtigung etwa der Kickbacks anders als bei der Bruttomethode nicht erfolgen kann. Ein doppelter Abzug der Fondskosten erfolgt, wie dies auch der Abbildung 2 im Artikel zu entnehmen ist, bei der Bruttomethode nicht.

4. Die Frage, welche Wertentwicklung bei fondsgebundenen Rentenversicherungen in der Presse, in Vergleichsprogrammen etc. aktuell ausgewiesen werden, ist nicht pauschal beantwortbar. Bis vor wenigen Jahren war es bei fondsgebundenen Rentenversicherungen üblich die Wertentwicklung nach der Nettomethode auszuweisen. Mittlerweile haben viele Versicherungsunternehmen aber auf die Bruttomethode umgestellt. Diese halten wir aufgrund der Berücksichtigung der Fondskosten für die

sinnvollere Hochrechnungsmethode. Aber auch die Bruttomethode hat Schwächen. Hier erfahren Sie mehr zu diesen Schwächen: https://www.ivfp.de/modellrechnungen/

weitere kommentare

1 2