- Von Lorenz Klein

- 13.04.2023 um 16:49

Die Rating-Agentur Assekurata hat sich die aktuellen Solvency-II-Berichte der Lebensversicherer angeschaut – und zieht ein erfreuliches Fazit: „Auch wenn die Wirkung der Übergangsmaßnahmen bis 2032 jedes Jahr abnimmt, können fast alle Gesellschaften ihre Kapitalanforderung mittlerweile komfortabel bedecken“, fasste Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata, die Ergebnisse zusammen.

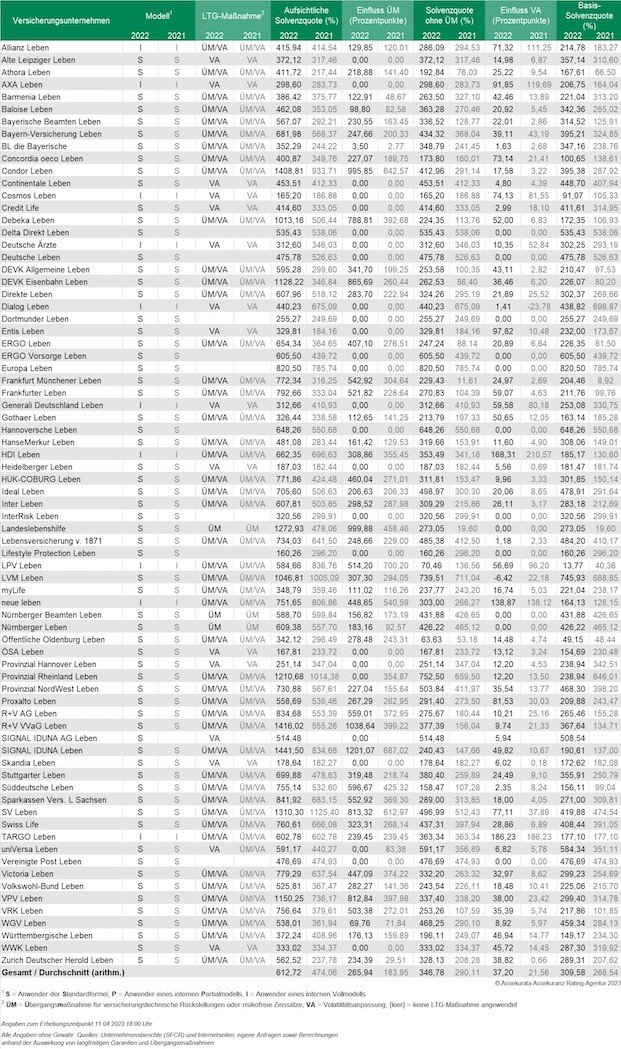

„Der rapide Zinsanstieg hat zu völlig neuen Rahmenbedingungen auf den Finanzmärkten geführt“, begründete Heermann die erneut deutliche Steigerung der Solvenzquoten, kurz SCR-Quoten, gegenüber dem Vorjahr. Dank gestiegener Kapitalmarktzinsen kletterten die Quoten im Durchschnitt um 140 Prozentpunkte. „Insbesondere die Solvenzquoten von Lebensversicherern, die im Schnitt um 139 Prozentpunkte gestiegen sind, profitieren von den gestiegenen Marktzinsen“, erläuterte Heermann. Die aufsichtliche Solvenzquote zum Jahresende 2022 belief sich nach bisherigen Erhebungen von Assekurata auf durchschnittlich 613 Prozent. Im Vorjahr hatte die Quote der erfassten Versicherer bei durchschnittlich 474 Prozent gelegen (siehe Tabelle).

Laufende Verzinsung der Lebensversicherer steigt auf breiter Front

Über Licht und Schatten der gestiegenen Zinsen

Hören Sie jetzt Folge 68 unseres Podcasts „Die Woche“

Was besagt die SCR-Quote konkret? Sie gibt an, ob ein Versicherer auch in modellhaften Extremszenarien genügend Eigenmittel hat, um seinen Verpflichtungen gegenüber Versicherten und anderen Leistungsempfängern nachzukommen. Nach aufsichtsrechtlichen Vorgaben sollte die Quote stets bei mindestens 100 Prozent liegen. „Eine Gesellschaft hat dann ausreichend Eigenmittel, um auch unter widrigen Entwicklungen alle Verpflichtungen in den unter Solvency II definierten Rahmenbedingungen zu erfüllen“, bringen es die Experten von Assekurata auf den Punkt.

Große Unterschiede zwischen Gesellschaften

Die Spannweite zwischen den einzelnen Anbietern sei allerdings beachtlich. So verteilten sich die SCR-Quoten im regulatorischen Nachweis von unter 200 bis weit über 1.000 Prozent. Den Spitzenwert erzielt dabei die Signal Iduna Lebensversicherung a.G. mit 1.442 Prozent, gefolgt von der R+V Lebensversicherung a.G. mit 1.416 Prozent. Branchenweit konnten 56 Unternehmen ihr Solvenzniveau gegenüber dem Vorjahr erhöhen, während es bei 18 niedriger ausfällt.

Ein ähnlicher Trend ist laut Assekurata für die Solvenzquote ohne Übergangsmaßnahmen sowie die Basis-Solvenzquote (ohne Übergangsmaßnahmen und Volatilitätsanpassung) festzustellen. Auch hier gingen die Werte mehrheitlich, aber nicht bei allen Anbietern, nach oben. „Bei der Basis-Quote weisen 23 und bei der Quote ohne Übergangsmaßnahmen 20 Gesellschaften geringere Werte auf als im Vorjahr“, heißt es seitens der Experten.

Übergangsmaßnahmen weiterhin bedeutsam

Zugleich weist man bei Assekurata darauf hin, dass die Solvenzquoten ohne die Übergangsmaßnahmen noch immer deutlich geringer ausfielen – sie notierten bei durchschnittlich 347 Prozent (mit Volatilitätsanpassung) beziehungsweise 310 Prozent (ohne Volatilitätsanpassung). Inzwischen schafften es nur noch drei Gesellschaften mit ihrer Basis-Solvenzquote nicht über die Marke von 100 Prozent, während unter Berücksichtigung der Volatilitätsanpassung zwei Gesellschaften die 100-Prozent-Marke nicht erreichten.

„Gerade bei traditionellen Lebensversicherungsbeständen, die sensibel auf Marktzinsen reagieren, lassen sich sehr große Anstiege beobachten“, weiß Lars Heermann. Die zum Teil äußerst hohen Quoten könnten künftig sogar die Frage nach der Kapitaleffizienz aufkommen lassen, gibt der Experte zu bedenken. Zugleich sei zu beobachten, dass die überwiegend deutliche Überbedeckung der Kapitalanforderungen nach Solvency II die Sicht nunmehr wieder stärker auf die HGB-Bilanzen verlagere, „wo der rasante Zinsanstieg zu teils beträchtlichen stillen Lasten geführt hat“. Kurzum: Auch wenn die deutschen Lebensversicherer insgesamt vom Zinsanstieg profitierten, gelte es weiterhin, beide Rechnungslegungswelten im Blick zu behalten, so Heermann.

In folgender Tabelle sind die Solvenzquoten von 75 deutschen Lebensversicherern zusammengestellt, welche Assekurata nach eigenen Angaben bis zum 11. April 2023, 18:30 Uhr vorlagen.

Zum Vergrößern der Tabelle hier klicken.

0 Kommentare

- anmelden

- registrieren

kommentieren