- Von Andreas Harms

- 17.03.2023 um 12:26

Lange Laufzeiten

Felix Schnella hat es schon angesprochen – man sollte mit der Vorsorge möglichst früh beginnen, damit noch viel Zeit bleibt. Das hat zwei Vorteile: Einerseits läppern sich so über die Jahre hinweg größere eingezahlte Summen zusammen. In den beiden Grafiken auf der Seite 28 beträgt der Laufzeitunterschied 20 Jahre. Das ergibt bei den angenommenen 100 Euro im Monat eine Beitragsdifferenz von 24.000 Euro. Andererseits kann der bereits beschriebene Zinseszins-Effekt besser wirken, je länger die Laufzeit ist. Auch das ist an den Kurven für die Festzinssparpläne zu erkennen.

Die Lebenserwartung

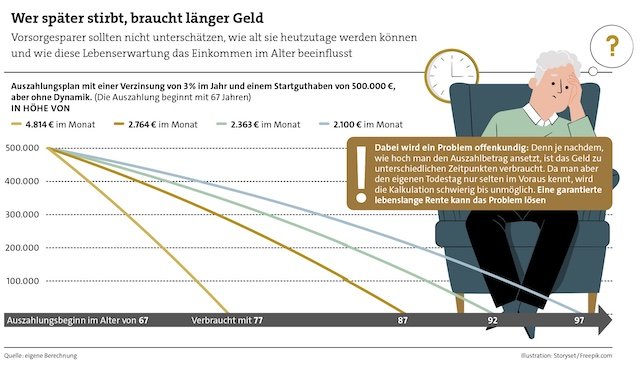

Vorsorgespezialist Michael Hauer drückt es gerne so aus: „Am Ende vom Geld ist noch Leben übrig.“ Weshalb er empfiehlt, einen großen Teil des Geldbedarfs über Rentenversicherungen abzudecken, die bis zum Lebensende zahlen. „Sogenannte Leibrenten sind zum Beispiel private Rentenversicherungen, die Riester-Rente, die Basisrente und natürlich die betriebliche Altersversorgung“, meint Hauer.

Tatsächlich ist die Gefahr groß, dass die Deutschen unterschätzen, wie alt sie tatsächlich werden (können). Eine Forsa-Umfrage im vergangenen Jahr ergab, dass sie noch mit Lebenserwartungen wie in den Siebzigerjahren kalkulieren. Im Schnitt rechneten die Befragten damit, dass Mädchen heutzutage 85 Jahre alt werden und Jungen 81 Jahre. In Wirklichkeit sind es aber 93 beziehungsweise 90 Jahre.

Was solche Lebensdifferenzen mit dem Altersvermögen anstellen, simulieren wir in der Grafik. Darin verteilen wir ein bestimmtes Startvermögen über unterschiedliche Laufzeiten und verbrauchen es dabei. Die Unterschiede sind deutlich zu sehen.

Die Aktienrendite

Die Direktbank ING zählte neulich in einem Ratgeber Fehler auf, die Kunden in ihren Augen häufig begehen. Einer davon lautet wörtlich: „Trotz hoher Inflation auf renditeschwache Finanzprodukte setzen.“ Die Inflation lässt sich nun mal nicht ändern, aber der Altersvorsorge kann man sehr wohl etwas renditetechnischen Wumms verpassen. Und das geht nun mal am besten mit Aktienfonds.

Berater Schnella hält es indes für einen großen und gern gemachten Fehler, wenn man Angst vor schwankenden Kursen hat. „Sicherlich ist ein Jahr wie 2022 ein Horrorjahr, aber das ist langfristig nicht relevant“, erklärt er. An dieser Stelle sind wir an einem Umstand angekommen, den man besser mal nicht ÜBERschätzen sollte: die schwankenden Kurse, gemessen an der Kennzahl Volatilität. Rückschläge gebe es alle paar Jahre, das sei normal, so Schnella. Trotzdem kalkuliert er Aktienanlagen immer mit einer durchschnittlichen Rendite von 7 Prozent.

Dass das durchaus Hand und Fuß hat, zeigen erneut die Grafiken auf den vorherigen Seiten. Dort ist nämlich auch ein Einzahlplan in den von Verbraucherschützern gern empfohlenen Aktienindex MSCI World über die vergangenen 27 beziehungsweise 47 Jahre simuliert. Und obwohl wir pauschal ein Prozent laufende Gebühren darin abgezogen haben – moderne Indexfonds auf den MSCI World sind deutlich billiger – beträgt die Rendite 6,8 Prozent über 27 Jahre und 8,0 Prozent über 47 Jahre. Und das per Ende des Horrorjahres 2022.

Man sieht aber auch, wie viel Zeit man erst einmal braucht, bis Aktienfonds sich so weit entwickelt haben, dass sie ein Absturz nicht mehr stört. Zwischenzeitlich sackte der MSCI-World-Sparplan nämlich deutlich unter den mit ihm verglichenen Festzinsplan.

Das deutsche Rentensystem steht eventuell vor einem Umbruch. Eine Gruppe von Spezialisten – die sogenannte Fokusgruppe – hat in Berlin ihre Arbeit aufgenommen, um neue Möglichkeiten auszuloten. Möglichkeiten, wie man privat besser, bequemer und rentabler vorsorgen kann. Es bleibt zu hoffen, dass sich die Palette an Angeboten anschließend erweitert. Und dass sich mehr Menschen mit ihrer Vorsorge befassen – und das Problem eben nicht unterschätzen.

Ditmar Gall

Vor 2 JahrenInteressant, die Banken als Ratgeber, welche den Geldwert vernichten. Ich wünsche allen denjenigen ein glückliches Händchen, eine gute bezahlbare Altersvorsorge für Ihre Kunden aufzubauen. Vor allem denjenigen, welche regelmäßig in der betrieblichen Altersvorsorge (inkl. BU-Barrente aus Entgeltumwandlung) reihenweise vergessen, was von der Rentenzahlung, die ja lebenslang reichen soll, übrig bleibt.

1 Kommentare

- anmelden

- registrieren

kommentierenDitmar Gall

Vor 2 JahrenInteressant, die Banken als Ratgeber, welche den Geldwert vernichten. Ich wünsche allen denjenigen ein glückliches Händchen, eine gute bezahlbare Altersvorsorge für Ihre Kunden aufzubauen. Vor allem denjenigen, welche regelmäßig in der betrieblichen Altersvorsorge (inkl. BU-Barrente aus Entgeltumwandlung) reihenweise vergessen, was von der Rentenzahlung, die ja lebenslang reichen soll, übrig bleibt.