- Von Redaktion

- 28.10.2022 um 15:02

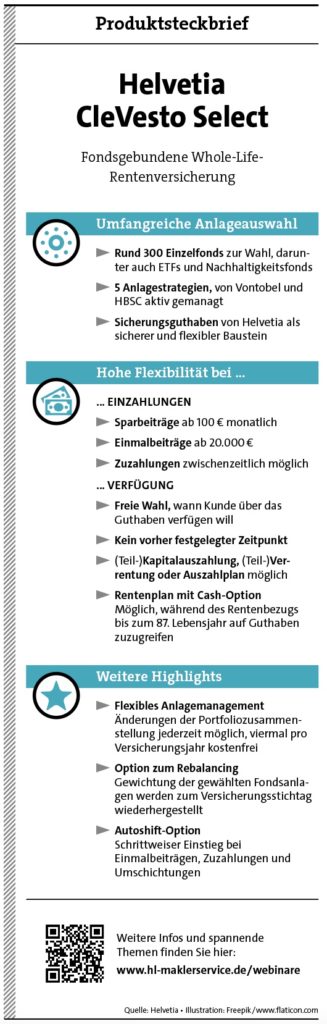

Kosten sind nicht allein entscheidend bei einer Produktwahl. Das gilt auch für Fondspolicen. Berater, die ihre Kompetenz in der Vertragskostenoptimierung sehen, müssen umdenken. Für die Aufgabe, die günstigsten Tarife zu finden, gibt es heute Software. Berater müssen mehr leisten. Kosten spielen bei einer guten Beratung aber durchaus eine Rolle. Schließlich sollen die Kunden eine attraktive Ablaufleistung erhalten, die ihren Bedürfnissen im Alter gerecht wird.

Steuern als Kostenblock

Entscheidender als die Höhe der Vertragskosten sind hier die Steuer- und eventuelle Garantiekosten. Zwar können bei langfristigen Verträgen die Kosten der Versicherer durchaus Unterschiede im fünfstelligen Euro-Bereich aufweisen und sollten bei der Auswahl beachtet werden, größere Kostenersparnisse bringen jedoch steueroptimierte Policen und der Verzicht auf Garantien.

Lange spielten Steuern bei Lebensversicherungen kaum eine Rolle, höchstens als Argument gegenüber anderen Anlagen. Schließlich waren bei Einhaltung einiger Vorgaben die Erträge steuerfrei. Diese Steuerfreiheit wurde 2005 abgeschafft.

„Auch wenn Fondspolicen für die Altersvorsorge weiterhin steuerliche Vorteile gegenüber der direkten Fondsanlage bieten, sind Steuern bei langfristigen Policen dennoch ein nicht zu unterschätzender Kostenblock“, sagt Guntram Overbeck, Leiter Produktmanagement Leben und der Helvetia Leben Akademie. Das Steuerthema sei aber in vielen Köpfen noch nicht angelangt, da es kaum abgelaufene Policen nach dem neuen Steuerregime gibt. Berater sollten sich auf jeden Fall damit beschäftigen. Denn steueroptimierte Auszahlungen können Überweisungen an den Fiskus reduzieren. „Selbst komplett steuerfreie Erträge mit Fondspolicen sind möglich. Dazu sind jedoch spezielle Konzepte erforderlich“, so Overbeck.

Die Grundlage für steuerfreie Policen liefert das Einkommensteuergesetz: Hiernach fällt auf die Todesfallleistung von Rentenversicherungen keine Einkommensteuer an, wie das Bundesfinanzministerium in einem Schreiben von 2009 klargestellt hat. Der Clou: Nicht die Person, die die Police als Altersvorsorge nutzen will, wird als versicherte Person eingetragen, sondern eine etwa 20 bis 30 Jahre ältere Person, klassischerweise ein Elternteil. Wenn dieser stirbt, kann der Versicherungsnehmer die Todesfallleistung steuerfrei vereinnahmen.

Idealerweise verstirbt der Elternteil erst im hohen Alter, damit der Geldsegen im Ruhestand kommt. Voraussetzung für ein solches Konzept ist eine Rentenversicherung mit Whole-Life-Ansatz. Die Police darf nicht enden, bevor die versicherte Person verstirbt. Zudem muss eine Todesfallleistung in Höhe des aktuellen Vertragsguthabens vereinbart sein.

Auch zur Reduzierung von Erbschaftssteuern sind Fondspolicen einsetzbar. Vor allem Ruhestandsplaner müssen den möglichen Todesfall und eine steueroptimierte Vermögensübertragung im Blick haben. Helvetia bietet eine spezielle optionale Klausel im Vertrag an, die die Verrentung der Todesfallleistung festlegt. Für Erben können sich so die Steuerverpflichtungen erheblich reduzieren.

Garantien verbrennen Geld

Der dritte Kostenblock kann das Anlageergebnis noch stärker belasten als die Fiskus-Forderungen: die Kosten für Beitragsgarantien. „Helvetia hat sich schon vor vielen Jahren als klarer Gegner von Garantien bei fondsgebundenen Rentenversicherungen positioniert. Mittlerweile müssen mehr und mehr Versicherer eingestehen, dass Beitragsgarantien zu teuer sind“, sagt Overbeck.

Auch die Frankfurt School of Finance hat in einer Studie 2017 festgestellt: Garantien in der langfristigen Anlage sind zu teuer und nutzlos. Für Overbeck sind sie das teuerste, Geld verbrennende Instrument, das Kunden nutzen können. „Oft wird über das Dreifache der Beitragssumme an Renditeverzicht gezahlt, und das für etwas, was man gar nicht braucht.“ Bei der Kostenvermeidung haben daher seiner Ansicht nach die Garantiekosten beziehungsweise der Verzicht auf jegliche Garantiekosten oberste Priorität, gefolgt von der Senkung der Steuerkosten und schließlich der Optimierung der Vertragskosten.

Weitere Infos und spannende Themen finden Sie hier: www.hl-maklerservice.de/webinare

0 Kommentare

- anmelden

- registrieren

kommentieren