- Von Andreas Harms

- 28.06.2023 um 16:54

Wenn eine Geldanlage oder ein Sparplan eine Garantie enthalten soll, hängt diese grundsätzlich mit dem Zinsniveau zusammen? Warum? Aktien entwickeln sich für garantierte Beträge zu wackelig. Um die gewünschte Punktlandung hinzulegen, sind fest kalkulierbare Renditen nötig.

Produktanbieter wollen schließlich nichts garantieren, wofür sie dann selbst einstehen müssen, ohne sich abgesichert zu haben. Deshalb packen sie einen Teil des Geldes in sichere Anlagen mit Zinsen. Der andere kann fröhlich schwankend arbeiten und für Renditeaufschläge sorgen. Sprich: Er kann in Aktienfonds.

Die 3 Probleme mit Garantien in der Altersvorsorge

Warum man Garantien in der Altersvorsorge nicht braucht

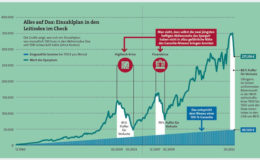

Wie ein Auszahlplan aus Aktien über 25 Jahre gelaufen wäre

Dabei gilt die Faustregel: Je höher der Zins im Sicherungsteil liegt, desto weniger Geld muss man dorthin packen. Damit wird mehr Geld für die höherrentierlichen Teile frei. Und wenn der Zins sinkt (wie jahrelang erlebt) gilt das natürlich auch umgekehrt. Mehr Geld muss dann im Zinsteil der Anlage gebunden bleiben.

Wie viel das ausmacht und welcher enorme Hebel dabei wirkt, werden wir über ein Modell herausfinden. Dazu nehmen wir folgendes an:

- Die Anlagesumme beträgt 100.000 Euro

- Der Anlagezeitraum beträgt 30 Jahre

- Die durchschnittliche Rendite für Aktienanlagen beträgt 6,0 Prozent

- Gebühren und Steuern bleiben außen vor

- Das Produkt besteht statisch aus dem Aktien- und Sicherungsteil. Letzterer muss die Garantie erfüllen und wird über die Laufzeit konstant verzinst

Natürlich ist das sehr stark vereinfacht. Versicherer packen nur selten bis gar nicht den kompletten Sicherungsteil in Anlagen, deren fester Zins über 30 Jahre hinweg feststeht. Stattdessen betreuen sie Portfolios aus Anleihen. Immer wieder werden welche davon fällig und zurückgezahlt. Das Geld wandert dann in andere Anleihen, deren Zins beziehungsweise Rendite anders ausschaut.

Das ist ein ständiger Prozess, weshalb ein genau bis zum Laufzeitende festgenagelter Zins reichlich utopisch ist. Außerdem gibt es inzwischen ausgefeilte Modelle, die auf die Märkte reagieren oder die Rendite im Sicherungsteil anpassen. Gar keine Frage, dass die Produktanbieter in dieser Hinsicht viel geforscht und gefeilt haben. Auch könnte man unterstellen, dass Aktienmärkte ja (theoretisch) nicht auf null fallen können und immer irgendein Bodensatz übrigbleibt.

Doch wir vereinfachen, um zu verdeutlichen. Unser Modell dürfte recht gut den Zusammenhang zwischen Zins und Garantie und Rendite herstellen.

Fall 1: 100 Prozent Garantie, 0 Prozent Zinsen

Die einfachste Variante enthält eine komplette Garantie auf den Anlagebetrag, bei einem Festzinsniveau von 0 Prozent. In dem Fall muss das komplette Geld in den Sicherungsteil fließen, da keine Zinsen hinzukommen. Damit bleibt kein Geld für Aktien frei, und die gesamte Renditechance beträgt null.

Fall 2: 80 Prozent Garantie, 0 Prozent Zinsen

Also muss bei einem Nullzins die Garantie sinken, damit noch eine Rendite herauskommen kann (was in den vergangenen Jahren viele Anbieter denn auch taten). Somit müssen vom Anlagebetrag 80 Prozent in die sichere Anlage.

20.000 Euro hingegen können schon in Aktienfonds wandern. Sie würden sich in 30 Jahren immerhin auf 114.870 Euro vermehren. Unterm Strich werden somit aus 100.000 Euro am Ende 194.870 Euro, was einer Gesamtrendite von 2,25 Prozent entspricht.

Fall 3: 80 Prozent Garantie, 3,0 Prozent Zinsen

Wir belassen die Garantie erst einmal dort, ziehen aber den Zins kräftig an. Somit bräuchten nur 32.959 Euro in den Sicherungsteil zu wandern. Sie würden mit 3,0 Prozent Zins pro Jahr am Ende genau bei den gewünschten 80.000 Euro landen.

Damit werden satte 67.041 Euro für Aktien frei. Sie würden sich mit den erwähnten 6,0 Prozent Rendite auf 385.049 Euro vermehren.

Endvermögen: 465.049 Euro; Gesamtrendite: 5,26 Prozent

Fall 4: 50 Prozent Garantie, 3,0 Prozent Zinsen

Noch einmal kräftig aufwärts mit der Rendite geht es, wenn die Garantie auf nur 50 Prozent sinkt. Für diesen Betrag reichen 20.599 Euro im Sicherheitsteil aus – der große Rest von 79.401 Euro kann in Aktienfonds.

Aus dem werden in 30 Jahren 456.039 Euro.

Endvermögen: 506.039 Euro; Gesamtrendite: 5,55 Prozent

Fall 5: 100 Prozent Garantien, 3,0 Prozent Zinsen

Doch ziehen wir die Garantie mal wieder an. Sofort merken wir das an den Beträgen. Für den Sicherheitsteil wären dann schon wieder 41.199 Euro nötig, die in 30 Jahren auf 100.000 Euro wachsen. In Aktienfonds fließen somit 58.801 Euro, aus denen in 30 Jahren 337.723 Euro werden.

Endvermögen: 437.723 Euro; Gesamtrendite: 5,04 Prozent

Seite 2: Und nun das alles mit Einzahlplänen

2 Kommentare

- anmelden

- registrieren

kommentiereninfo@prof-bockholt.de

Vor 2 JahrenDie Beispiele sind gut, in meinen Vorlesungen müssen die Studentinnen und Studenten kontrollieren, ob die Berechnungen stimmen und welche Parameter da gesetzt wurden. Sinnvoll wäre es in den Beispielen immer vom Nominal-/Sollzins oder Effektivzins zu sprechen. Wie ist denn z. B. Wertentwicklung mathematisch definiert? In der Altersvorsorge haben wir es gesetzlich verordnet auch mit Effektivkosten zu tun. In jedem Fall kümmern Sie sich um die Praxis und schwafeln nicht, das ist hervorragend.

Andreas Harms

Vor 2 JahrenHallo Herr Bockholt, zunächst freue ich mich, dass Ihnen der Ansatz gefällt. Natürlich ist es so, dass ich die Renditeannahmen und Parameter noch detaillierter an- und umsetzen kann. Ich achte jedoch immer auch darauf, dass das Modell insgesamt noch übersichtlich und verständlich bleibt und in einen einzigen Artikel passt. Sehen Sie es mir deshalb bitte nach, wenn manches ein wenig grobkörnig wirkt. Ich hoffe, die Botschaft kommt trotzdem an. Viele Grüße, Andreas Harms