- Von Redaktion

- 25.04.2022 um 14:47

Führende Experten werfen ihre Inflationsprognosen für das Jahr 2022 über den Haufen. Noch im November 2021 sahen die Wirtschaftsweisen eine durchschnittliche Inflation von 2,6 Prozent im Jahr 2022 auf die deutschen Haushalte zukommen. Am 30. März dieses Jahres wurde die Prognose mit 6,1 Prozent im Jahresdurchschnitt deutlich nach oben korrigiert.

Für 2023 wird ein Abflachen der Inflation auf 3,1 Prozent erwartet – folglich eine Rückkehr auf das Niveau von 2021. Allerdings könnte sich die Prognose deutlich verschlechtern, wenn es zu einem Energieembargo kommen sollte. Dann wäre eine Inflation von bis zu 9 Prozent im Jahresschnitt möglich.

Schwieriges Umfeld für Anleger

Für Anleger ist es aktuell ein schwieriges Umfeld, vor allem wenn sie auf der Suche nach einer „sicheren“ Anlage sind. Die Anführungsstriche sind bewusst gewählt, denn ein aktuell sicheres Festgeld bedeutet im Moment nur eines – den sicheren Wertverlust. Hinzu kommen eventuelle Verwahrentgelte, besser bekannt als Strafzinsen, die den Wert der Anlage zusätzlich schmälern.

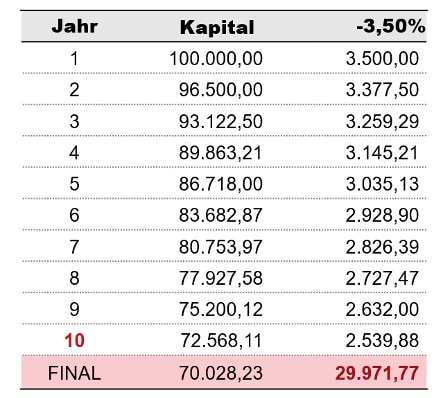

Es gibt zwar zwei Gerichtsurteile, die den Einsatz von Strafzinsen verbieten, jedoch haben diese keine Allgemeingültigkeit, so dass Geldinstitute diese weiterhin erheben. Im Vergleich zu Mitte letzten Jahres ist die Anzahl der Banken, die Strafzinsen berechnen, nochmals deutlich gestiegen, und die Freigrenze wurde im Schnitt von 100.000 Euro auf 50.000 Euro abgesenkt. Zusammengefasst bedeutet das: Bei einer – mit positivem Denken – unterstellten Inflation von rund 3 Prozent p. a. in den nächsten 10 Jahren, zuzüglich einem Verwahrentgelt von 0,5 Prozent p. a., ergäbe sich folgender Kaufkraftverlust für ein Vermögen von derzeit 100.000 Euro:

Nach nur 10 Jahren wäre die Kaufkraft um rund 30.000 Euro geschrumpft. Dem muss unbedingt entgegengewirkt werden, denn es droht Altersarmut und/oder Vermögensverlust bei einer fortschreitenden Entwicklung.

Alternativen für die Altersvorsorge

Zwar mag eine Anlageentscheidung aktuell schwerfallen, aber in Bezug auf die Altersvorsorge ist der Ausblick deutlich positiver:

- Es handelt sich in der Regel um einen langen Anlagezeitraum.

- Schwankungen gleichen sich im Zeitverlauf aus.

- Eine hohe Diversifikation bringt zusätzliche Sicherheit.

Dies bestätigt auch folgende Grafik: (Grafik vergrößern)

Bei den historischen DAX®-Renditen wird deutlich, dass eine längere Anspardauer ab 15 Jahren keine negativen Renditen hervorbringt – optimale Aussichten für die Altersvorsorge.

Fondsgebundene Versicherungslösungen

Eine fondsgebundene Rentenversicherung bietet nicht nur die Möglichkeit eines langfristigen Vermögensaufbaus mit breiter Streuung, sondern auch einzigartige steuerliche Vorteile, die sich zusätzlich positiv auf die Rendite auswirken.

Helvetia Leben setzt seit über 20 Jahren auf das fondsgebundene Sparen und bietet neben einer attraktiven Produktauswahl steuerlich vorteilhafte Konzepte rund um das Thema Erben & Schenken.

Möchten Sie sich auf das immer komplexer werdende Sparumfeld vorbereiten und Ihren Kunden einen echten Mehrwert bieten? Dann nehmen Sie gerne an den Helvetia Ruhestandsplanungs-Workshops teil. An drei Tagen erfahren Sie, wie Sie das Vermögen Ihrer Kunden vermehren und schützen können sowie den Ruhestand und die Vermögensnachfolge effektiv planen. Sie können sich einfach unter dem folgenden Link für eine unserer kostenfreien Weiterbildungen vormerken lassen.

0 Kommentare

- anmelden

- registrieren

kommentieren