- Von Redaktion

- 14.10.2022 um 12:59

Besonders flexibel sind sogenannte Whole-Life-Rentenversicherungen, die sich bei Bedarf mehrfach, sogar lebenslang, verlängern lassen. Dies hat große Vorteile. Denn entwickelt sich die Kapitalanlage gut und Ihre Kunden benötigen das Kapital zum Ablauf nicht, können sie bei dieser Art von Rentenversicherung weiterhin investiert bleiben und das Vermögen weiter ausbauen.

Eventuell soll auch nur ein Teil des Kapitals für einen lang gehegten Wunsch entnommen werden? Auch das ist flexibel möglich. Planen Kunden eine steueroptimierte Vermögensübertragung auf die nächste Generation? Dies wird ebenfalls mit einem Whole-Life-Tarif begünstigt.

Steuer- und Kostenvorteile

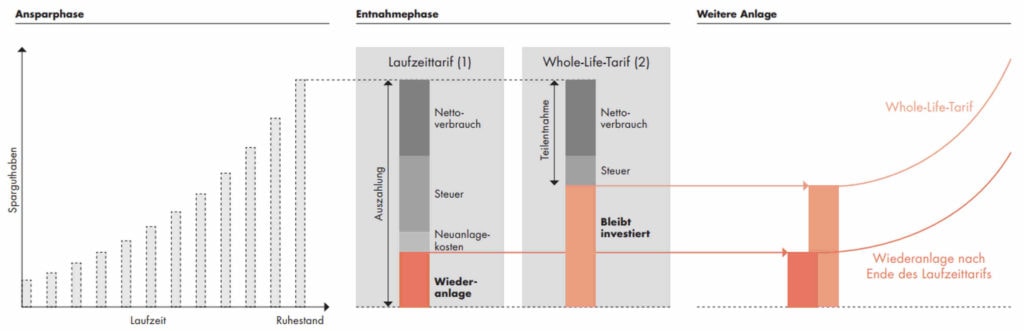

Neben der Flexibilität spielen Steuer- und Kostenvorteile eine große Rolle. Läuft ein Vertrag aus und das Kapital wird nicht benötigt, stellt sich die Frage der Wiederanlage. Zuvor allerdings sind die Erträge zu versteuern, im günstigsten Fall mit dem Halbeinkünfteverfahren. Ansonsten greift die Abgeltungsteuer. Anschließend muss für die Wiederanlage oftmals eine Abschlussgebühr geleistet werden, die je nach Anlagewahl nicht unerheblich sein kann. Diese Nachteile bleiben Ihren Kunden bei einem Whole-Life-Tarif erspart. Bei einer Entnahme ist lediglich der anteilige Ertrag zu versteuern und Wiederanlagekosten entfallen komplett, was folgende Grafik verdeutlicht (Grafik vergrößern):

Whole-Life bei Helvetia

Bei der fondsgebundenen CleVesto-Produktfamilie von Helvetia ist jeder Tarif der 3. Schicht ein Whole-Life-Tarif. Damit können Kunden flexibel investiert bleiben und über den finanziellen Bedarf situativ entscheiden. Zudem lassen sich über einfache Konzepte eine gänzliche Steuerfreiheit der Erträge und deutliche Ersparnisse bei der Erbschaftsteuer ermöglichen. Wenn Sie mehr erfahren möchten, besuchen Sie unser Webinar am 14. Oktober von 10.00 bis 11.00 Uhr oder die Wiederholung am 18. November von 10.00 bis 11.00 Uhr. Wir freuen uns auf Sie!

0 Kommentare

- anmelden

- registrieren

kommentieren