- Von Redaktion

- 13.02.2014 um 10:16

Von Svetlana Kerschner

Finanzberater äußern sich selten emotional. Es sei denn, es geht um Regulierungsmaßnahmen. „Ich sehe nicht ein, Opfer einer verkappten EU-Regulierungswut zu werden“, kommentiert ein aufgebrachter Leser einen Online-Artikel von DAS INVESTMENT.com, in dem es um die Einführung des Paragrafen 34 f Gewerbeordnung geht. Da er seinerzeit bereits die Erlaubnis nach Paragraf 34 c beantragt und bezahlt habe, betrachte er den neu eingeführten Paragrafen als „Doppelgebühren-Abzockerei“.

Diese Reaktion ist typisch für viele Berater. Denn neben den Lizenzierungsgebühren kommen auf sie Kosten für die jährlichen Wirtschaftsprüfungen sowie die nun obligatorische Vermögensschadenshaftpflicht-Versicherung (VSH-Versicherung) zu. Doch während der Leser in seinem Kommentar ankündigt, keine 34-f-erlaubnispflichtigen Produkte mehr zu vermitteln, denken viele seiner Berater-Kollegen über andere Lösungen nach.

Eine solche Lösung könnte die Anbindung an ein Haftungsdach sein. Seit der Einführung des Paragrafen 34 f häufen sich laut Haftungsdach-Chefs Anfragen von Berater, die an einer Anbindung interessiert sind. „Wir müssen jedoch neun von zehn Anfragen ablehnen“, sagt Felix Brehm, Aufsichtsrat von BN & Partners. Denn es gibt viele ungenügend qualifizierte Berater, die eine Haftungsdach-Anbindung nur aus Angst vor der Sachkunde-Prüfung anstreben.

Sachkunden muss trotzdem nachgewiesen werden

Ein Haftungsdach, das solche Kandidaten aufnimmt, würde aber gegen gesetzliche Auflagen verstoßen: Laut der seit November vergangenen Jahres geltenden WpHG-Mitarbeiteranzeigeverordnung müssen auch an ein Haftungsdach angeschlossene Vermittler ihre Sachkunde durch geeignete Ausbildung und praktische Erfahrungen nachweisen können.

„Die Zeiten, als Haftungsdächer Metzgerei-Fachverkäufer als Partner aufnehmen konnten, sind vorbei“, erklärt Sebastian Grabmaier, Vorstandschef von Jung, DMS & Cie. (JDC).

Rechtssicherheit ist gewünscht

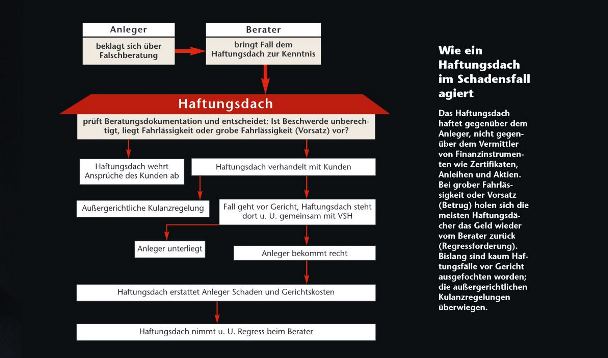

Jörg Strobel, Generalbevollmächtigter der BCA-Tochter Bank für Vermögen (BfV), sieht das anders. „Berater gehen nicht unter das Haftungsdach, um die Sachkunde-Prüfung zu umgehen, sondern um Rechtssicherheit zu bekommen“, sagt er. Denn als 34-f-Berater seien sie ihre eigene Compliance-Abteilung. Nur einmal im Jahr schaue der Wirtschaftsprüfer nach dem Rechten. Lief etwas schief, sei es dann oft zu spät, um den Fehler noch zu korrigieren. „Das Haftungsdach hingegen schaut dem Berater gleich nach dem Abschluss über die Schulter“, sagt Strobel.

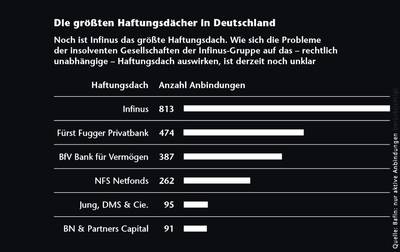

Dem BfV jedenfalls hat das gestiegene Interesse an Haftungsdächern einen massiven Zuwachs beschert. Die Zahl der angebundenen Berater, sogenannten Tied Agents, stieg von 27 im April vergangenen Jahres auf nunmehr knapp 400. Auch einige andere Haftungsdächer wie NFS Netfonds und die Fürst Fugger Privatbank meldeten einen moderaten Zuwachs.

Jung, DMS & Cie. hingegen reduzierte die Anzahl der Anbindungen radikal von rund 500 im Jahr 2010 auf nunmehr 95. „Um kostendeckend zu arbeiten, kommt es vielmehr auf die Qualität der Partner an“, sagt Grabmaier. So könne man bereits mit 100 guten Partnern erfolgreich sein. Darunter werde es allerdings schwieriger.

Probleme beim Ausstieg

Auf der anderen Seite kommt nach dem Infinus-Skandal Kritik an dem Haftungsdach-Modell auf. Denn obwohl das Haftungsdach Infinus-Finanzdienstleistungsinstitut, auch als blaue Infinus bekannt, rechtlich von den insolventen Gesellschaften der Infinus-Gruppe unabhängig ist, stellte es seine Geschäftstätigkeit für kurze Zeit ein.

Schlecht für Finanzberater: Während Maklerpool-Partner sich einem anderen Maklerpool anschließen können, müssen Tied Agents zunächst von ihrem Haftungsdach aus dem Bafin-Register ausgetragen werden. Denn eine Zweifach-Anbindung ist verboten. Bei Infinus schien das zwar unkompliziert zu sein: Zwischen dem 13. und dem 25. November hatte das Haftungsdach bereits 43 vertraglich gebundene Vermittler auf deren Wunsch abgemeldet.

Theoretisch könnte es in so einem Fall jedoch zu Problemen kommen, meint Christian Hammer, Geschäftsführer von NFS Netfonds Financial Service. Denn nur wenige Personen im Unternehmen seien befugt, über einen Bafin-Login die Abmeldung vorzunehmen. Wäre keine dieser Personen mehr an Bord, hätten die angebundenen Vermittler das Nachsehen.

Nur begrenztes Produktangebot?

Einen anderen häufig vorgebrachten Kritikpunkt hingegen kann Hammer nicht nachvollziehen. So wird den Haftungsdächern vorgeworfen, den Beratern nur ein begrenztes Produktangebot zur Verfügung zu stellen.

„Das mag bei Infinus so gewesen sein“, sagt Hammer. Das Netfonds-Haftungsdach hingegen biete Beratern Zugang zu allen in Deutschland zum Vertrieb an Privatanleger zugelassenen Investmentfonds sowie zu Aktien, Anleihen und Zertifikaten. Restriktionen gebe es lediglich bei Papieren des grauen Kapitalmarkts. „Wir hatten noch nie den Fall, dass ein Kunde etwas kaufen wollte, was der Berater ihm über uns nicht vermitteln konnte“, sagt auch Stefan Weiß, Direktor bei der Fürst Fugger Bank.

Sonderfall Geschlossene Fonds

Weniger Auswahl haben Berater indes bei geschlossenen Fonds. Da diese Produkte seit Juni 2012 als Finanzinstrumente gelten, dürfen Haftungsdach-Partner nur Beteiligungen vermitteln, die ihr Haftungsdach im Angebot hat. Hat das Haftungsdach gar keine geschlossenen Fonds, müssten also auch die Berater auf diese Anlageklasse verzichten. Theoretisch. Denn laut Grabmaier gibt es einen Trick, den viele Berater bereits anwenden.

„Gründet ein Berater eine juristische Person, die kein Haftungsdach-Partner ist, dann kann dieser unter ihrer Gewerbezulassung auch geschlossene Fonds vermitteln.“ Sie müsse lediglich den Kunden darüber informieren, dass die juristische Person einem oder mehreren Haftungsdach-Partnern gehört. JDC selbst bietet laut Grabmaier nur fünf bis zehn geschlossene Fonds an.

Einschränkungen sind ein Mythos

Auch Netfonds-Experte Hammer sieht diese Produktkategorie skeptisch. Sein Haftungsdach biete derzeit 15 bis 20 Produkte, werde dieses Angebot aber Anfang des Jahres zurückfahren. Auch der Branchentrend gehe in diese Richtung, ist Hammer überzeugt.

Schuld sei die Gier einiger Emittenten sowie die Gesetzgebung. Denn warum seien Berater beziehungsweise Haftungsdächer für die Plausibilitätsprüfung verantwortlich, wenn es Wirtschaftsprüfer gebe, die für genau diese Aufgabe Tausende von Euro bekommen, fragt er. Es habe bereits Urteile gegeben, wo die Richter die Plausibilitätsprüfung wegen eines einzigen falschen Worts für ungültig erklärt hätten. Da sei man nie auf der sicheren Seite.

Angebot wird herunter gefahren

Auch die Fürst Fugger Bank hat ihr Angebot von bislang 10 bis 15 Unternehmensbeteiligungen in der letzten Zeit noch weiter heruntergefahren. Man wolle die Umsetzung der AIFM-Richtlinie abwarten, sagt Weiß. BN & Partners indes verfolgt eine andere Strategie. Es wickelt dieses Geschäft über die IC Consulting ab, die die Plausibilitätsprüfung, die Auswahl der Produkte und die Haftung übernimmt.

Anders sieht das bei der BfV aus, deren Haftungsdach-Partner laut Strobel Zugriff auf 80 bis 90 Prozent aller auf dem Markt verfügbaren Beteiligungen in KG-Form haben. Auch nach der Einführung der AIFM-Richtlinie werde man ähnlich verfahren, meint Strobel. Man werde alle neuen Produkte auf Plausibilität prüfen. Alle Produkte, die diese Prüfung bestehen, werden ins Angebot aufgenommen, verspricht er. „Vertriebliche Einschränkungen sind ein alter Mythos aus den Jahren 2009/2010.“

0 Kommentare

- anmelden

- registrieren

kommentieren