- Von Carsten Mathé

- 28.08.2017 um 15:24

Im Unterschied zu jungen Jahren hat man als Hinterbliebener in der Rentenphase keinen Handlungsspielraum mehr. Man kann zum Beispiel nicht erneut anfangen zu arbeiten oder die Arbeitszeit erhöhen, um die Haushaltskasse aufzubessern. Deswegen kann eine gute Versorgung in der Rentenphase nur mit einer lebenslangen Hinterbliebenenrente sichergestellt werden.

Haben beide Partner ein annähernd gleiches Lebensarbeitseinkommen erzielt und jeder seine Altersvorsorge geregelt, kann die Hinterbliebenenabsicherung in der Rentenphase nachrangig behandelt werden. Sobald jedoch einer von beiden ein deutlich höheres Lebensarbeitseinkommen erzielt hat, muss auf die Versorgung des wirtschaftlich schwächeren Partners eingegangen werden.

Drei Szenarien sind zu betrachten

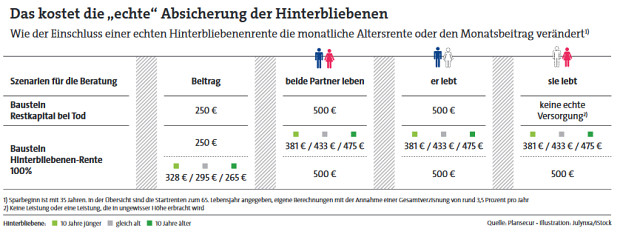

Ein Beispiel für eine verantwortungsvolle Hinterbliebenenversorgung mit folgenden Annahmen: Mann und Frau sind beide 35 Jahre alt. Für beider Altersversorgung werden noch 500 Euro monatlich vom 65. Lebensjahr an benötigt. Der Monatsbeitrag sollte 250 Euro nicht übersteigen. Zusätzlich nehmen wir an, dass der Mann während des Berufslebens der Hauptverdiener war. Das ist die in der Praxis häufiger anzutreffende Beratungssituation. Natürlich können auch Frauen Hauptverdiener sein.

Grundsätzlich gilt es für die Rentenphase drei Szenarien zu betrachten: die Versorgung a) wenn beide Partner leben, b) wenn er lebt und c) wenn sie lebt. Als Referenz dient eine Rentenversicherung, die zum gewünschten Zeitpunkt mit einer Rente von 500 Euro monatlich beginnt und bei der für die Rentenphase „Restkapital bei Tod“ vereinbart wird.

Diese Möglichkeiten gibt es

Welche Gestaltungsmöglichkeiten gibt es, um eine echte Versorgung für die Hinterbliebene zu erhalten? Erstens: Bei einem 18 Prozent höheren Monatsbeitrag von 295 Euro ist eine Rente von 500 Euro monatlich versicherbar, die auch für die Hinterbliebene lebenslang leistet. Zweitens: Ist das Budget begrenzt, kann für den vorgegebenen Beitrag eine um 13 Prozent reduzierte monatliche Rente in Höhe von 433 Euro bis zum Lebensende beider gezahlt werden.

Ist die Variante 2, bei der die Last gleichmäßig auf beide verteilt ist, nicht fairer als das Referenzprodukt? Fragen Sie mal die Partnerin Ihres Kunden, die Sie bei einer Beratung zu diesem Bedarf künftig mit an den Tisch bitten.

0 Kommentare

- anmelden

- registrieren

kommentieren