- Von Fabrice Gerdes

- 06.07.2017 um 07:25

Wir haben Ende Mai in einem Artikel quantifiziert, wie sich eine Deckelung oder ein generelles Verbot von Abschlusscourtage bei gleichzeitiger Anhebung der Bestandscourtage auf die Vergütung der Vermittler auswirken würde.

Das Ergebnis: In allen Szenarien müssen die Vermittler signifikante Liquiditätsrückgänge zum Abschlusszeitpunkt verkraften. Diese geringere Liquidität kann bei Vermittlern ohne weitere wesentliche Einnahmen dazu führen, dass die laufenden Kosten des Vermittlerbetriebes nicht mehr gedeckt werden können. Im schlimmsten Fall tritt eine Insolvenz ein, obwohl Vermögenswerte in Form von Courtageansprüchen aus den Beständen vorliegen.

GDV diskutiert Provisionsdeckel in der Lebensversicherung

Versicherer erwarten strengere Transparenz-Regeln für Provisionen

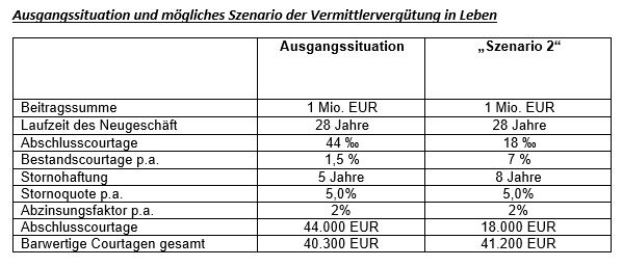

Für die Analysen haben wir eine Beitragssumme des gesamten Neugeschäfts von 1 Million Euro bei einer durchschnittlichen Vertragslaufzeit von 28 Jahren und einer durchschnittlichen Früh- und Spätstornoquote von 5,0 Promille unterstellt. In der Ausgangssituation hat der Vermittler 44 Promille Abschlusscourtage, 1,5 Promille Bestandscourtage und eine Stornohaftungszeit von 5 Jahren. Damit beträgt die Abschlusscourtage 44.000 Euro. Der Barwert aller Courtagen ist mit 40.300 Euro niedriger, da Stornos während der Haftungszeit zur Rückzahlung von Abschlussprovisionen führen.

Für viele Leben-Vermittler ein existenzbedrohender Liquiditätsengpass

Im Szenario zwei wurde die Abschlusscourtage bei 18 Promille gedeckelt und durch eine laufende Bestandscourtage von 7 Prozent sowie einer Stornohaftungszeit von 8 Jahren kompensiert. In diesem Fall sinkt die Abschlusscourtage auf 18.000 Euro zum Abschlusszeitpunkt. Die barwertige Courtage, bestehend aus Abschlusscourtage und laufender Bestandscourtage, beträgt bei Abzinsung von 2 Prozent per annum bei 41.200 Euro.

Auch wenn ein Vermittler in dem Szenario zwei sogar barwertig besser gestellt wäre, müsste im ersten Jahr ein Abschlusscourtageverlust in Höhe von 26.000 Euro (minus 59,1 Prozent) verkraftet werden. Für viele Vermittler, die auf Leben fokussiert sind, bedeutet dies ein existenzbedrohender Liquiditätsengpass.

Von verschiedenen Marktteilnehmern wird immer wieder als mögliche Lösung die Vorfinanzierung der laufenden Bestandcourtage diskutiert, um die Liquiditätsnachteile zum Abschlusszeitpunkt auszugleichen. Ziel der folgenden Analyse ist es nun zu untersuchen, unter welchen Voraussetzungen und zu welchen Konditionen sich eine solche Vorfinanzierung darstellen ließe. Im ersten Schritt stellen wir die Eckpunkte einer beispielhaften Finanzierung zu Marktkonditionen dar. Im zweiten Schritt geben wir einen Überblick, welche Marktteilnehmer Interesse an einer solchen Finanzierung haben könnten.

0 Kommentare

- anmelden

- registrieren

kommentieren