- Von Oliver Lepold

- 26.06.2018 um 17:40

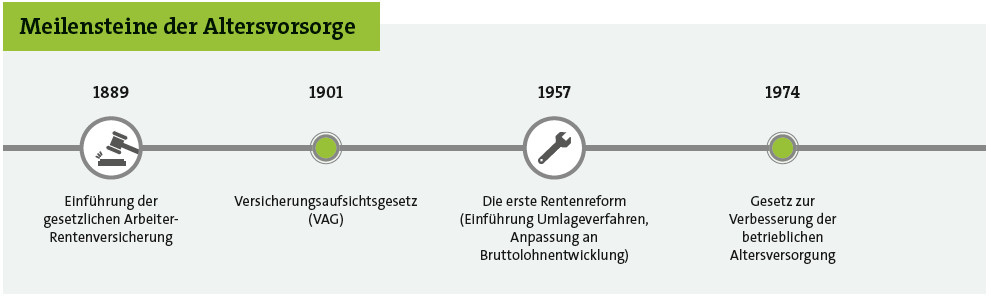

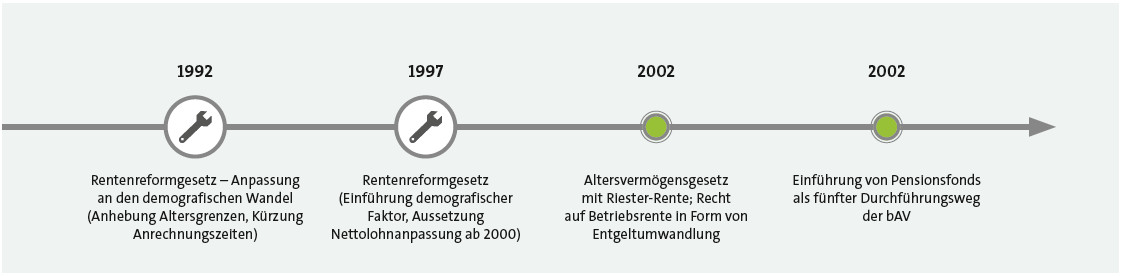

„Die Rente ist sicher.“ Bis heute klingt dieser Satz in den Köpfen vieler Deutscher nach. Gesprochen hat ihn Norbert Blüm (CDU), Bundesminister für Arbeit und Sozialordnung, am 10. Oktober 1997 in einer hitzigen Debatte im Deutschen Bundestag. An jenem Tag wurde eine neue Rentenreform verabschiedet, die aufgrund gestiegener Lebenserwartung und geringer Geburtenrate notwendig geworden war. Ein sogenannter demografischer Faktor sowie die Senkung des Rentenniveaus von 70 auf 64 Prozent sollte die Renten der Deutschen in Zukunft langsamer steigen lassen.

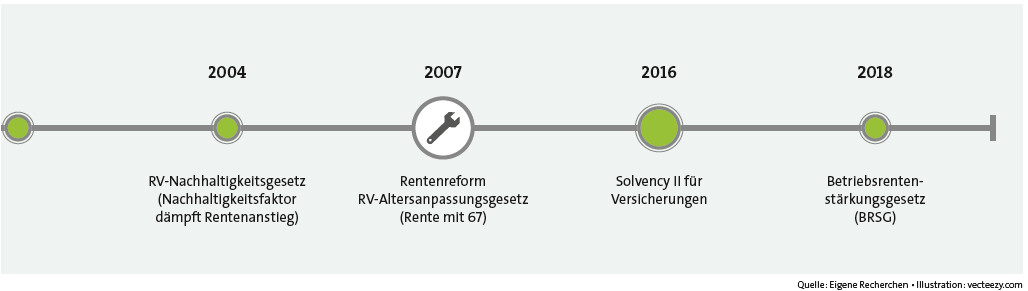

Mehr als 20 Jahre später hat die Politik längst eine Reihe weiterer Rentenreformen beschlossen. Aktuell im Mai 2018 stellte der amtierende Arbeits- und Sozialminister Hubertus Heil (SPD) eine im Koalitionsvertrag vereinbarte Rentenkommission namens „Verlässlicher Generationenvertrag“ vor. Zehn Experten aus Wissenschaft, Sozialverbänden und Politik sollen bis März 2020 Vorschläge unterbreiten, wie das Drei-Säulen-System der Altersvorsorge aus gesetzlicher Rentenversicherung, betrieblicher Altersversorgung und privater Altersvorsorge ab dem Jahr 2025 zukunftsfest gemacht wird.

Denn die Bundesregierung möchte sicherstellen, dass das staatliche Rentenniveau nicht unter 48 Prozent fällt und der Rentenbeitrag nicht über 20 Prozent steigt. Noch 2018 soll aus diesem Grund auch die gültige Rentenformel geändert werden, andernfalls müsste der Bundeszuschuss zur Deutschen Rentenversicherung Bund erhöht werden.

Fakt ist: Die seit 1957 auf dem Umlageverfahren beruhende staatliche Rente steht stark unter demografischem Druck. Der Trend ist ungebrochen: Die Geburtenrate stagniert auf niedrigem Niveau, die Bevölkerung wird immer älter. Folglich steigt die Zahl älterer Menschen, die ihre Rente länger beziehen. Seit Jahren versuchen Politik und Versicherungsbranche daher für die anderen beiden Säulen des Rentensystems zu trommeln. Betriebliche und private Vorsorge sind längst unerlässlich geworden, um einem Leben in Altersarmut zu entgehen.

0 Kommentare

- anmelden

- registrieren

kommentieren