- Von Mario Strehl

- 08.08.2023 um 08:47

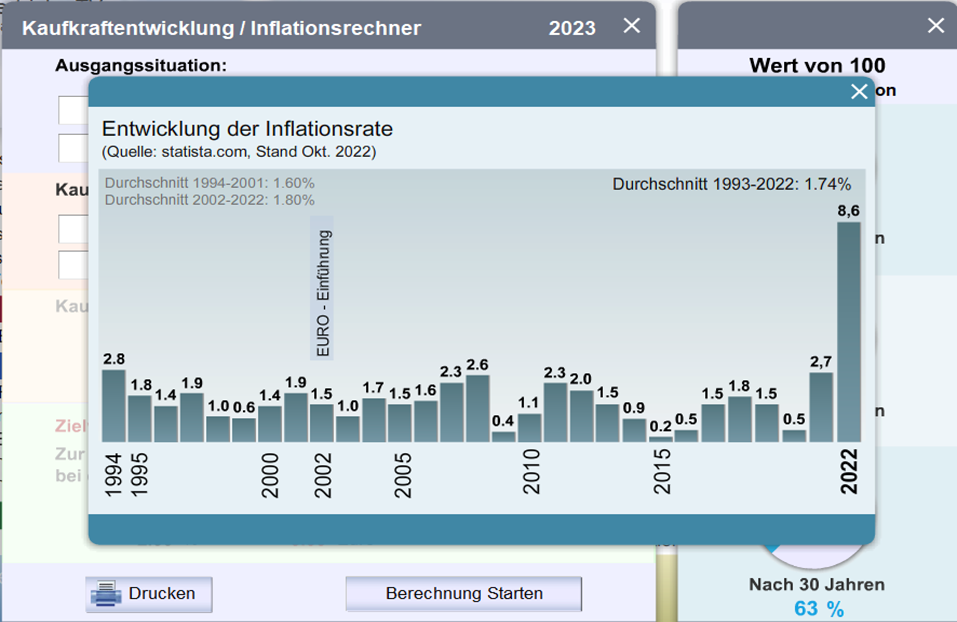

Seit einiger Zeit ist die Inflation in Europa vom Zielwert der EZB von 2,0 Prozent im Jahr weit entfernt. Derzeit (im Sommer 2023) liegt sie bei etwa 5 Prozent im Jahr, befand sich aber auch schon deutlich darüber. Noch immer sind wir gemäß Statista über die vergangenen 20 Jahre bei einer durchschnittlichen Inflation von etwa 2 Prozent im Jahr.

Gehen wir davon aus, dass wir noch ein paar wenige Jahre hohe Werte sehen und sich die Inflation danach wieder beim Zielwert einpendelt, können wir – wenn wir einen Blick auf die Altersvorsorge von Kunden legen – weiterhin auch mit gut 2, im hohen Durchschnitt vielleicht mit 3 Prozent pro Jahr rechnen.

Für das Beispiel verwende ich eine Inflation von 2,5 Prozent im Jahr

Wenn es um Altersvorsorge geht, dann gibt es sowohl in der Anspar-, als auch in der Verrentungs-Phase unzählige Möglichkeiten und Kombinationen der Sparformen. Jede wird steuerlich und sozialversicherungsrechtlich sowohl beim Sparen als auch beim Verzehren möglicherweise anders behandelt. Als engagierte Finanzberater machen wir das, zeigen unseren Kunden mehrere Varianten und empfehlen am Ende eine bestimmte Umsetzung.

Im heutigen Beitrag soll es aber nicht (nur) um mögliche Kundenfälle gehen, sondern ich möchte mich mit dem „Schuster und dessen Schuhen“ beschäftigen.

Nach vielen Coachings mit Kollegen, stellte sich häufig heraus: Die eigene Beratung, also sich selbst fachlich adäquat zu beraten, wurde in der Vergangenheit vernachlässigt. Das hat viele Gründe: Anfangs fehlte zur selbstständigen Gründung das Kapital, später gegebenenfalls die Zeit, sich selbst ausführlich und vor allem – wie bei Kunden – zielgerichtet mit einem Finanzkonzept zu beschäftigen. Dass manches Mal auch die Ehrlichkeit zu sich selbst fehlte, Ausreden und Gründe, die gerade genau bei sich selbst gelten, aufgerufen wurden, lasse ich außen vor. Wir sind alle Profis. Oder? Auch eine regelmäßige Überprüfung und Anpassung bei sich entwickelnden Umsätzen, wurde selten vorgenommen.

Deshalb einmal ein ganz einfaches Zahlenspiel, das man (fast) im Kopf mitrechnen kann:

„Stell´ dir vor, du gehst mal in Rente und hast eine Million Euro Vermögen!“, so beginne ich oftmals den unternehmerischen Part im Vermittler-/Berater-Coaching.

Klingt erstmal schön. Eine Million Cash. Was man damit alles machen könnte? Wow! Millionär!

Man könnte viel Schönes damit machen, aber auch Langweiliges, wie Anlegen, zum Beispiel! Nehmen wir eine Rendite von 6 Prozent im Jahr für eine Kapitalanlage dieser Dimension an. Ja, ich weiß, ganz schön sportlich. Aber der Titel heißt ja auch: „keine Angst vor großen Zahlen!“ Also sollten 1.000.000 Euro und 6 Prozent Rendite pro Jahr auch – zur Anschauung – erlaubt sein. Einverstanden? (Spoiler: bei kleineren Zahlen wird alles noch schlechter)

Seite 2: Was die Inflation übrig lässt.

Heiner Herbring

Vor 2 JahrenSuper gemacht, ist leider so wie im Bericht beschrieben.

1 Kommentare

- anmelden

- registrieren

kommentierenHeiner Herbring

Vor 2 JahrenSuper gemacht, ist leider so wie im Bericht beschrieben.