- Von Manila Klafack

- 21.06.2019 um 10:15

Angesichts der Ergebnisse der Ernst-&-Young-Studie vom Januar und der aktuellen Situation der gesetzlichen Rente fordert Verena Bentele vom Sozialverband VdK: „Es muss endlich einen großen Wurf in der Rentenpolitik geben. Ziel muss es sein, dass das Rentenniveau über 2025 hinaus stabilisiert und dauerhaft auf 50 Prozent angehoben wird, damit das Vertrauen in die gesetzliche Rentenversicherung wieder gestärkt wird.“ Die Politik müsse eine generationenübergreifende Zusage für eine verlässliche Alterssicherung treffen. Aber auch die Bundesbürger selbst müssen für das Rentenalter vorsorgen.

Sparer verlieren Geld

Das Problem dabei: die Niedrigzinsen auf der einen und das Sicherheitsbedürfnis der Bundesbürger auf der anderen Seite. Weil viele Deutsche ihr Geld nach wie vor auf dem Tagesgeldkonto oder dem Sparbuch parken, verliert ihr Vermögen aktuell an Wert. Jeder Bundesbürger hat 2018 durch niedrig verzinste Spareinlagen im Schnitt 470 Euro verloren. Das sind insgesamt 38,9 Milliarden Euro. Zu diesen Ergebnissen kommt der quartalsweise erscheinende Comdirect Realzins-Radar, den die Direktbank gemeinsam mit dem Beratungsunternehmen Barkow Consulting ermittelt.

„Die anhaltende Nullzinsphase und eine steigende Inflation führen zu einem schleichenden Wertverlust der Ersparnisse“, sagt Arno Walter, Vorstandsvorsitzender der Comdirect. Er liefert dazu ein Rechenbeispiel: Wer 10.000 Euro bei einem Nominalzins von 0,17 Prozent pro Jahr anlege, erhalte nach zehn Jahren zwar 10.173 Euro. Bei einer jährlichen Inflation von 2,15 Prozent sei dieses Geld allerdings – nach heutiger Sicht – nur 8.010 Euro wert. „Das Fatale ist, dass die Sparer nicht sehen, wie ihr Erspartes an Geld verliert: Sie haben zwar mehr Geld auf ihrem Konto als vorher, aufgrund der Inflation können sie sich aber mit diesem Geld weniger leisten“, so Walter weiter.

Aktienfonds bieten attraktive Renditechancen

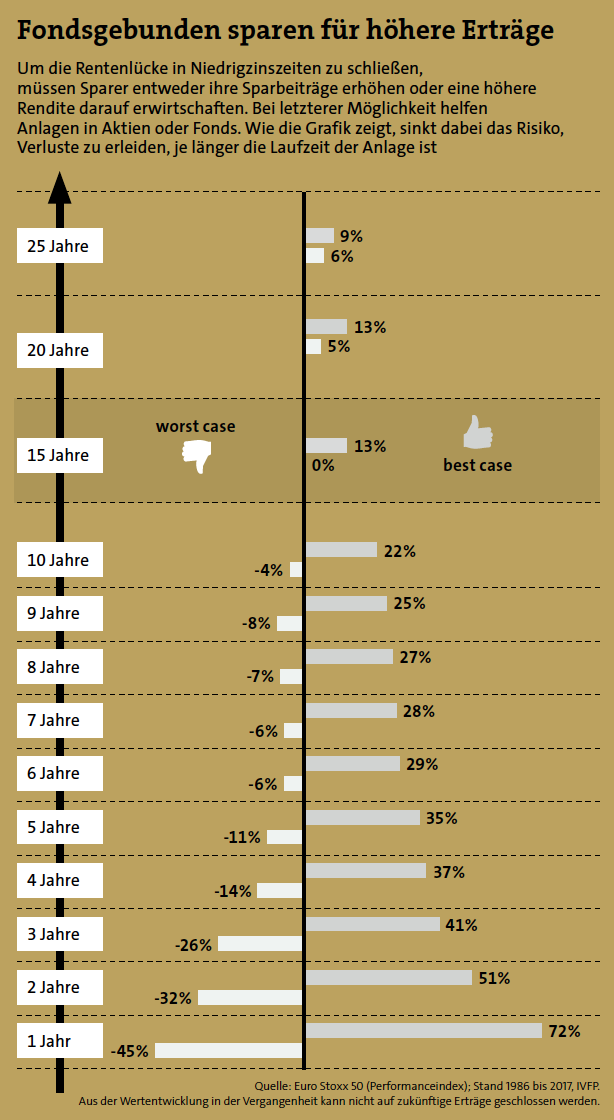

Höher verzinste Sparformen müssen also her. „Um vernünftig im Alter versorgt zu sein, das heißt, seinen gewohnten Lebensstandard aufrechterhalten zu können, gilt es, möglichst viel Kapital bis zum Rentenbeginn aufzubauen“, sagt Michael Hauer, Geschäftsführer des Instituts für Vorsorge und Finanzplanung (IVFP). „Aktien beziehungsweise Aktienfonds bieten attraktive Renditechancen auch in Zeiten niedriger Zinsen. Versicherungskonzepte wie Fondspolicen bieten überdies in der Regel noch Steuervorteile gegenüber der Direktanlage in Aktienfonds und sichern das Langlebigkeitsrisiko ab“, so Hauer.

Dabei gilt es, jetzt zu handeln. Abwarten ist keine Alternative, macht Hauer deutlich. Die Hoffnung vieler Sparer, dass ein baldiges Ende der niedrigen Zinsen kommt, sei derzeit nicht absehbar. Vielmehr mehren sich sogar die Anzeichen, dass wir vor einem Niedrigzinszeitalter stehen könnten, wie dies in Japan der Fall ist. „Nach Abzug der Inflation handelt es sich beim Sparen auf dem Giro- oder Sparkonto in einer Niedrigzinsphase um eine Geldvernichtung. Mit diesem Sparverhalten wird nicht genügend Kapital aufgebaut, um den Lebensstandard im Ruhestand halten zu können“, betont Hauer. „Bei langen Laufzeiten sollten die Chancen der Aktienmärkte genutzt werden – daran geht aus meiner Sicht kein Weg vorbei.“

0 Kommentare

- anmelden

- registrieren

kommentieren