- Von Lorenz Klein

- 28.06.2018 um 08:25

Die Niedrigzinsphase scheint nicht enden zu wollen – das hat zur Folge, dass inzwischen nur noch wenige Versicherer klassische Rentenversicherungen mit einer Mindestverzinsung gezielt vermarkten und vertreiben. Parallel zu dieser Entwicklung etablieren sich im Markt für Altersvorsorgeprodukte zunehmend solche Policen, die mit alternativen Garantien ausgestattet sind.

„Jahresrenditen zwischen 5 und 10 Prozent“

Warum man bei der Wahl einer Indexpolice genau hinschauen muss

Indexgebundene Rentenversicherungen stehen sinnbildlich für diesen Trend.

Laut der aktuellen Studie des Instituts für Vorsorge und Finanzplanung (IVFP) „Ein Jahrzehnt Indexpolicen – Ein Überblick“, die Pfefferminzia exklusiv vorliegt, finden sich 17 indexgebundene Rentenpolicen auf dem deutschen Lebensversicherungsmarkt (siehe auch Tabelle auf Seite 3) – und dieser vermeintliche Trend dürfte womöglich zum Dauertrend avancieren:

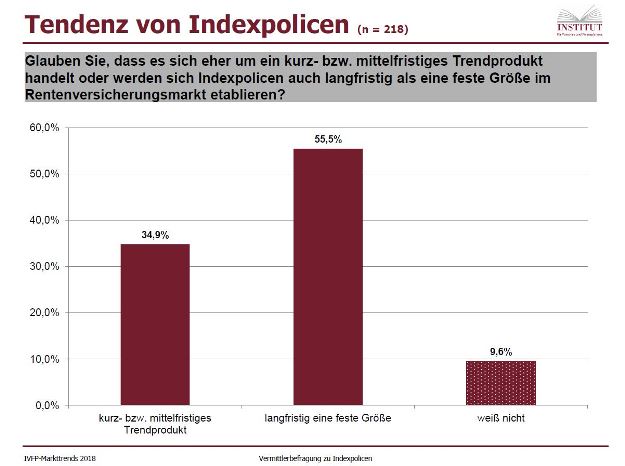

Mehr als die Hälfte der insgesamt 250 Vermittler (55,5 Prozent), die sich an einer begleitenden Umfrage des IVFP beteiligten, geht davon aus, dass sich Indexpolicen als eine feste Größe im Rentenversicherungsmarkt etablieren werden. Nur jeder dritte Befragte (34,9 Prozent) ist der Ansicht, dass es sich bei der Indexpolice eher um ein kurz- bis mittelfristiges Trendprodukt handelt (siehe Grafik 1). Etwa drei Viertel aller Befragten geben außerdem an, dass sie Indexpolicen aktiv zum Kauf anbieten.

Das Beste aus beiden Welten?

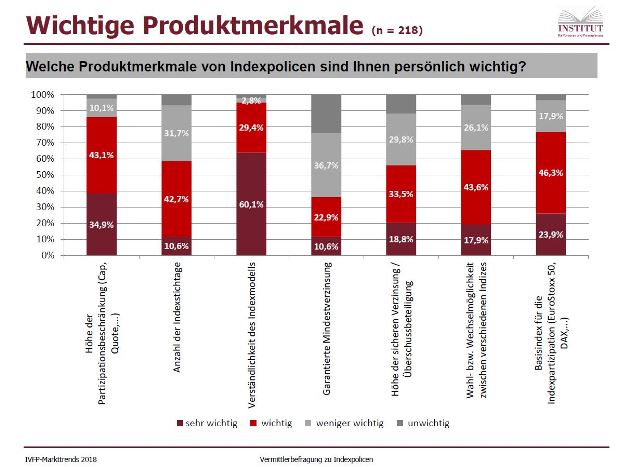

Doch können Indexpolicen tatsächlich das hehre Versprechen einlösen, ihren Kunden sowohl Sicherheit zu bieten als auch Renditechancen? Die Studienautoren des IVFP sind dieser Frage nachgegangen und haben zugleich untersucht, welche Produktkriterien von Vermittlern als besonders wichtig erachtet werden. Dabei zeigt sich, dass den Vertriebsprofis die Verständlichkeit des zugrundeliegenden Indexmodells besonders wichtig ist (siehe Grafik 2).

Das ist durchaus nachvollziehbar. So zeigt die Analyse, dass Indexpolicen in ihrer Ausgestaltung keineswegs so einheitlich daherkommen, wie es ihr Name vermuten lässt. Die Policen würden sich „teilweise deutlich unterscheiden“, wissen die Autoren zu berichten. Das macht es den Vertriebspartnern nicht eben leicht, den Überblick zu wahren – ganz zu schweigen von deren Kunden.

Aber der Reihe nach. Wie funktionieren Indexpolicen überhaupt?

Das Grundprinzip der Indexpolice besagt, dass der Beitrag des Kunden zunächst in das Sicherungsvermögen des Anbieters wandert. Der Versicherer legt das Geld am Kapitalmarkt an und erwirtschaftet damit Überschüsse. Der Versicherungsnehmer hat dann jedes Jahr die Wahl zwischen einem Ausflug an den Aktienmarkt, indem er an der Wertentwicklung eines Index teilnimmt – je nach Produktdesign handelt es sich dabei um den Euro Stoxx 50, der die Kursentwicklung 50 großer börsennotierter Unternehmen der Eurozone abbildet, eher selten ist der Dax vertreten, manchmal werden auch mehrere Indizes berücksichtigt. Alternativ kann der Kunde auch die jährlich neu vom Versicherer festzulegende Überschussverzinsung wählen. Entscheidet er sich für die erste Option, so ist sein Vertragsguthaben an den Kursgewinnen des Index beteiligt.

Und wie geht das mit der Indexbeteiligung genau vonstatten?

Ein wichtiger Faktor ist, dass die erwirtschafteten Überschüsse des Versicherers nicht direkt in den jeweiligen Index investiert werden. Vielmehr kauft der Versicherer Finanzderivate wie Optionen, die die Indexbeteiligung abbilden. Anders gesagt: Das Kapital des Kunden ist also nicht in den Index selbst investiert.

0 Kommentare

- anmelden

- registrieren

kommentieren