- Von Oliver Lepold

- 28.09.2018 um 09:56

Pfefferminzia: Warum ist es angesichts des Marktumfelds und der Kosten noch zeitgemäß, auf Garantieprodukte zu setzen?

Thomas Pollmer: Wir konzipieren Produkte für unsere Zielmärkte. Die Menschen möchten das Beste aus beiden Welten haben. Zum Beispiel Action, aber auch Erholung, beim Essen soll es gesund sein und gleichzeitig Genuss versprechen. Das gilt auch für Finanzentscheidungen. Die Masse der Deutschen sucht eine Altersvorsorge mit Chancen, sie wollen aber nicht auf eine Grundsicherung, also eine Mindestgarantie, verzichten. Ansonsten sind sie nicht bereit, selbst überschaubare Risiken einzugehen.

„Große Aufgabe für Berater“

„GKV oder PKV – wir können einfach nicht sagen, was besser und gerechter ist“

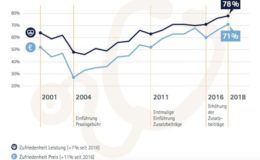

Zufriedenheit mit Gesundheitswesen auf Allzeithoch

Vanessa Reetz: Unser neues Produkt für diese Kundenzielgruppe, die Rente Invest Garant – kurz RIG –, nimmt dem Kunden die Entscheidung, klassisches Produkt oder reinrassige Fondsrente ab, indem es beide Komponenten miteinander verbindet. Wir haben festgestellt, dass genau das von einem großen Teil der Vermittler, aber auch der Kunden gewünscht ist. Auch eine Pfefferminizia-Umfrage kürzlich hat ergeben, dass zwei Drittel der Leser eine Mischung aus beidem haben wollen.

Sie hatten bereits ein Produkt für diese Zielgruppe, die Rente Garant. War diese zu statisch?

Pollmer: Die Nachfrage war bis zuletzt ungebrochen. Unsere Rente Garant passte ebenfalls in diese Nische, lag aber relativ statisch zwischen beiden Polen. Unser neues Produkt bildet die gesamte Bandbreite von eher sicherheits- bis mehr chancenorientiert ab, weil wir sehr viele Optionen eingebaut haben. Damit kann der Vermittler gemeinsam mit dem Kunden das Produkt so ausgestalten, dass er alle möglichen Chance-Risiko-Orientierungen abdecken kann.

Müssen Sie rein sicherheitsorientierte Kunden nicht auffordern, sich beim Risikoprofil deutlich zu bewegen, damit die Sparziele überhaupt erreicht werden können?

Pollmer: Wir sehen es als Notwendigkeit an, dass sich der sicherheitsbewusste Kunde auch ein wenig bewegt. Wenn sie die Rentenlücke ermitteln und die Inflation berücksichtigen, werden sie feststellen, kaum jemand kann so viel Sparleistung im Monat aufbringen, dass die Rentenlücke komplett geschlossen werden kann. Nötig sind Elemente, die die Wirkung der Sparleistung hebeln: Rendite, Zeit und wenn möglich staatliche Unterstützung. Rendite holen Sie nur dann, wenn Sie bereit sind, gewisse Anlagerisiken einzugehen. Das fällt Kunden sehr viel leichter, wenn sie zum Ablauf ein Garantieniveau zugesichert bekommen.

Wie funktioniert der „dynamische Mechanismus“ in der Rente Invest Garant?

Reetz: Da die Mindestgarantie erst zum vereinbarten Rentenbeginn fällig ist, ist eine statische Aufteilung zwischen Fondsguthaben und Anlage im Sicherungsvermögen nicht notwendig. Unser „Chancen-Tracker“ sorgt dafür, dass das Guthaben des Kunden Monat für Monat optimal zwischen Fondsguthaben und Sicherungsvermögen aufgeteilt wird. Dafür betrachtet die Continentale jeweils zum Monatsersten jeden Vertrag individuell. Es wird automatisch geprüft, wie viel Kapital insgesamt – also im Fondsguthaben und in der Anlage im Sicherungsvermögen – mindestens für die endfällige Garantie vorhanden sein muss. Läuft es gut, wandert mehr Geld in Fonds. Entwickeln sich die Kapitalmärkte negativ, geht mehr in das klassische Sicherungsvermögen.

Man startet mit 50 zu 50?

Pollmer: Nein, bei entsprechend langen Vertragslaufzeiten mit 100 Prozent Fondsguthaben. Der Chancen-Tracker ist nicht nachtragend und ein unverbesserlicher Optimist, er schaut in die Zukunft und versucht stets so viel wie möglich in Fonds zu investieren. Erst wenn die Garantie bedroht ist, nimmt er Fondsguthaben heraus und schichtet es in den Deckungsstock der Continentalen um. Umgekehrt wird auch wieder in das Fondsguthaben reinvestiert. Dort beträgt die laufende Verzinsung derzeit 2,9 Prozent pro Jahr.

0 Kommentare

- anmelden

- registrieren

kommentieren