- Von Andreas Harms

- 08.10.2024 um 17:18

Die stillen Lasten gehen zurück. Bei den deutschen Lebensversicherern sanken sie im Laufe des Jahres 2023 deutlich von 105 auf 75 Milliarden Euro. Gleichwohl stehen die einzelnen Unternehmen finanziell höchst unterschiedlich da. Das meldet das Analysehaus Metzler Ratings im Rahmen seines „LV Qualitätsrating 2024“. Darin nahm es wie jedes Jahr die 30 größten Lebensversicherer Deutschlands unter die Lupe.

Hintergrund: Eine stille Reserve entsteht, wenn der Kurs eines Wertpapiers über jenen Kurs steigt, zu dem es in der Bilanz eines Unternehmens steht. Fällt er hingegen unter den bilanzierten Kurs, handelt es sich um stille Lasten. Diese stillen Lasten oder Reserven wirken sich jedoch erst dann auf den Gewinn oder Verlust des Unternehmens aus, wenn es das Papier verkauft und den Kurs damit realisiert.

Stille Lasten einfach aussitzen? Diese Hoffnung ist trügerisch

Erster Lebensversicherer pleite – die Folgen der Zinswende für die Branche

Im Rahmen der Zinswende 2022 stiegen die Renditen an den Anleihemärkten, was die Kurse naturgemäß fallen ließ. Damit entstanden in den Bilanzen vieler Lebensversicherer stille Lasten, nachdem sie jahrelang wegen fallender Marktrenditen auf stillen Reserven saßen. Ob sie ihre Portfolios bereinigen und die Papiere verkaufen sollten, war dann die große Frage, die jeder einzelne Versicherer für sich beantworten musste.

Wie schon angedeutet zeigt sich nun per Ende 2023 ein heterogenes Bild: Manche Unternehmen wie die WWK und die Hannoversche haben inzwischen per Saldo gar keine stillen Lasten mehr, sondern stille Reserven. Andere wie beispielsweise LPV, LVM, und Cosmos weisen in ihren Jahresabschlüssen für 2023 stille Lasten von 15 Prozent bis hin zu fast 25 Prozent aus.

Immobilien als Problem in der Lebensversicherung?

„Das ist zwar insgesamt eine positive Entwicklung, jedoch kann noch keine Entwarnung gegeben werden, da von institutionellen Anlegern wie Unternehmen, Pensionskassen und Stiftungen immer häufiger Einmalanlagen bei den Lebensversicherern gekündigt und kaum neue abgeschlossen werden“, sagt Marco Metzler, Gründer und Chef von Metzler Ratings. Das heißt: Tendenziell sind Versicherer eher gezwungen, Anleihen aus Beständen zu verkaufen, als dass sie neue kaufen können. Wenn sie dann auf stillen Lasten sitzen, ist das nicht gut.

Zusätzlich hat Metzler ein weiteres Problem festgestellt. Wegen der niedrigen Zinsen hatten Versicherer vor 2022 verstärkt Immobilien als Anlageobjekte gekauft. Die Zinswende ließ dort aber die Preise einknicken und zahlreiche Projektentwickler und Bauträger pleitegehen. Allein bei einem der bekanntesten von ihnen, der Signa-Gruppe von Unternehmer René Benko, hatten 46 Versicherer Geld untergebracht. Bei dieser Zahl bezieht sich Metzler auf Auskünfte der Finanzaufsicht Bafin und stellt den großen Unterschied zur Anleihe heraus: Eine Anleihe können Versicherer bis zum Laufzeitende behalten und erhalten dann den garantierten Betrag zurück – egal, wie der Kurs bis dahin verlief. Verluste aus Immobiliengeschäften müssen die Häuser hingegen sofort abschreiben.

Zusammen mit den stillen Lasten führte das laut Metzler dazu, dass einige Lebensversicherer 2023 unterm Strich trotz erhöhten Zinsniveaus Nettorenditen unter 2 Prozent auswiesen. Und das, obwohl sie Teile der Zinszusatzreserve aufgelöst hatten.

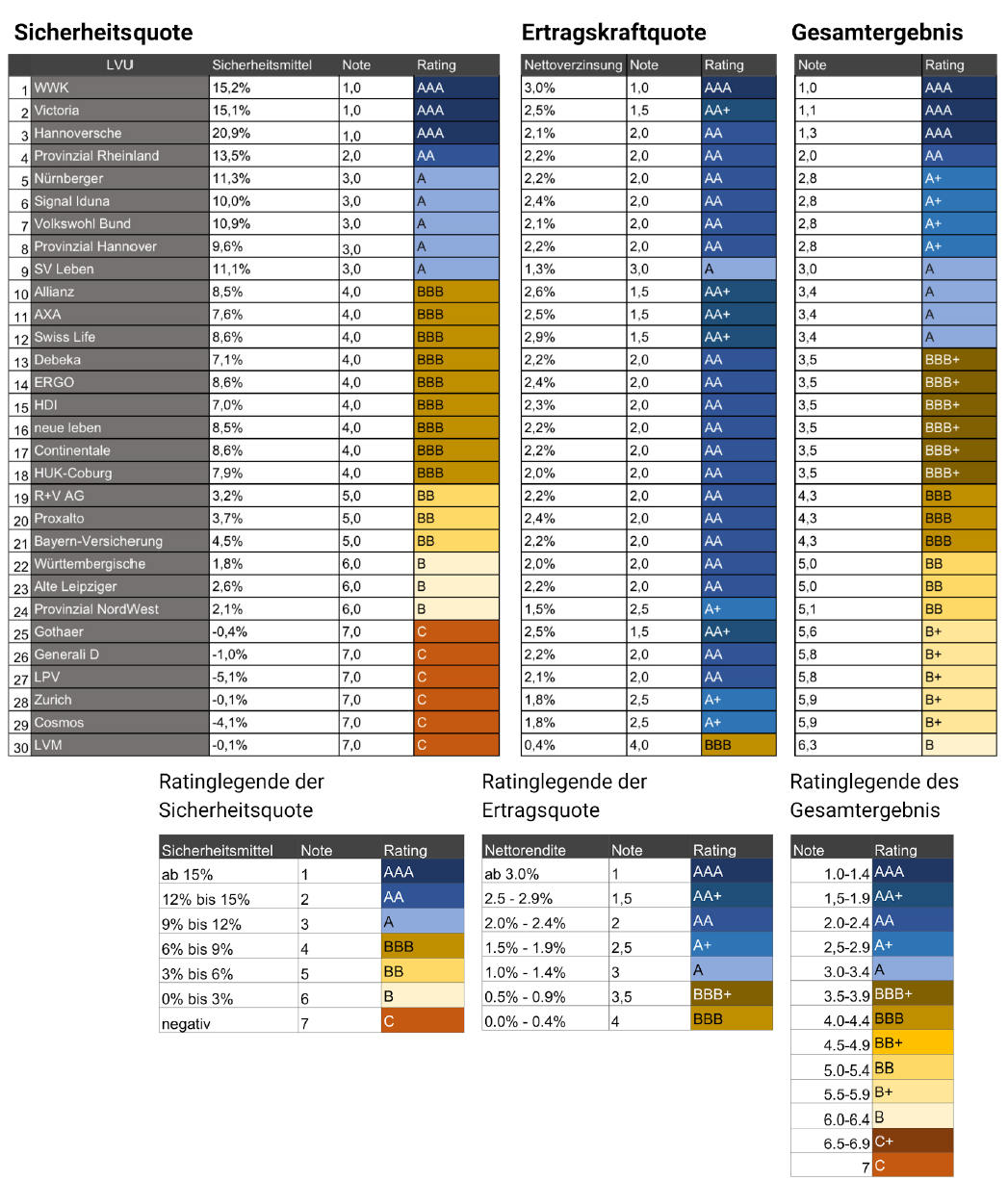

Die einzelnen Schritte zum Rating

Doch nun zu den neuen Ratings. Dabei durchforstete Metzler die Jahresabschlüsse der 30 Versicherer und legte den Schwerpunkt auf Kennzahlen zu Substanzkraft, Bewertungs- und Zinszusatzreserve und Netto-Rendite. Die weiteren Schritte lauteten wie folgt:

- Sicherungsmittel und (künftige) Ertragskraft bewerten

- Diese beiden Bewertungen anschließend zu einer Gesamtnote von 1,0 bis 7,0 bündeln

- Jeweils fünf benachbarte Zehntelnotenstufen in speziellen Sicherheitsratings von AAA (beste) bis hin zu C (schlechteste) zusammenfassen

Folgende Lebensversicherer erreichten Ratings von AAA bis A (Note in Klammern):

- WWK (AAA; 1,0)

- Victoria (AAA; 1,1)

- Hannoversche (AAA; 1,3)

- Provinzial Rheinland (AA; 2,0)

- Nürnberger (A+; 2,8)

- Signal Iduna (A+; 2,8)

- Volkswohl Bund (A+; 2,8)

- Provinzial Hannover (A+; 2,8)

- SV Leben (A; 3,0)

- Allianz (A; 3,4)

- Axa (A; 3,4)

- Swiss Life (A; 3,4)

Damit steht die WWK wie im Vorjahr mit dem Rating AAA ganz vorn in der Liste. Metzler: „Die WWK ist aus unserer Sicht damit am besten für die Schwierigkeiten des derzeitigen Zinsumfeldes gerüstet.“

Mängel entdeckt Metzler hingegen bei Gothaer, Generali, LPV, Zurich, Cosmos und LVM. Diese Häuser könnten nicht mal mit hinzugerechneter Zinszusatzreserve ihre stillen Lasten ausgleichen. Die Sicherheitsquote liegt somit unter null.

Hier sind alle Ratings als grafische Übersicht:

0 Kommentare

- anmelden

- registrieren

kommentieren