- Von Andreas Harms

- 12.09.2022 um 15:55

In einer Serie beleuchten wir, wie Anleger mit hoher Inflation fertig werden können. Im ersten Teil befassten wir uns mit Staatsanleihen, im zweiten Teil mit Aktien und Aktienfonds und im dritten Teil mit Gold und Goldaktien. Sie finden die Artikel hier und hier. Doch jetzt soll es um Immobilien und Infrastruktur gehen.

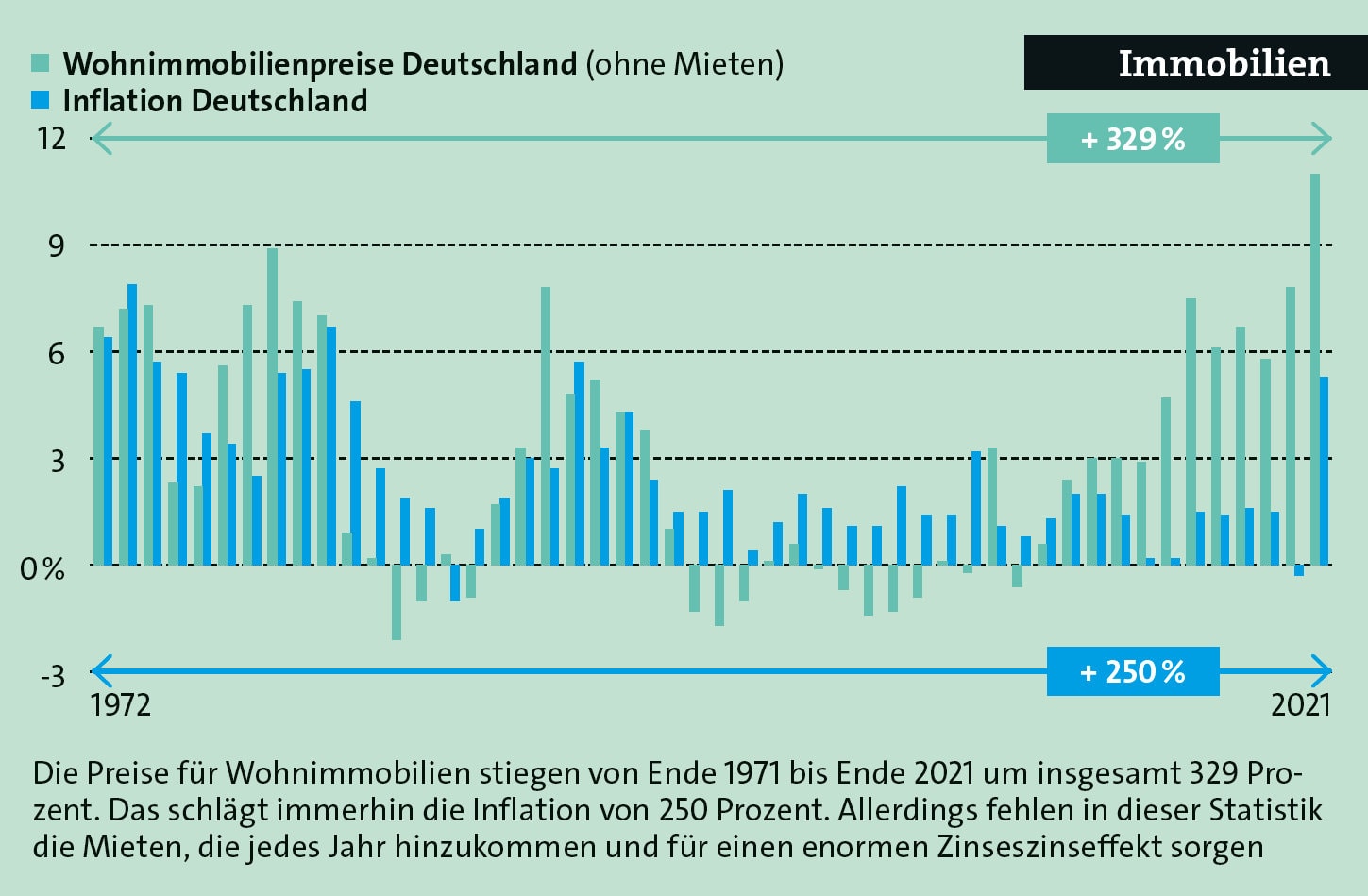

Wenn es darum geht, sich vor Inflation zu schützen, geht es meistens auch um Sachwerte. Und dann fällt stets im selben Atemzug mit Aktien auch das gute alte Betongold als Sachwert schlechthin. In der Tat übertrafen die Preise für Wohnungen in den vergangenen 50 Jahren die Inflation in Deutschland, wie die folgende Grafik zeigt. Und das ist nicht einmal alles, denn zu den gestiegenen Preisen gesellen sich noch Mieteinnahmen hinzu.

Staatsanleihen im Inflations-Check

Aktien und Aktienfonds im Inflations-Check

Gold und Goldaktien im Inflations-Check

Andererseits fehlen zu einem wirklich breit aufgestellten Portfolio wiederum gewerblich genutzte Immobilien beziehungsweise Infrastrukturobjekte: Büros, Hotels, Lagerhallen, Häfen, Straßen und noch vieles mehr. Aber immerhin bietet die Grafik einen Anhaltspunkt.

„Immobilieninvestments tolerieren nach oben hin etwas mehr Inflation als der breite Aktienmarkt. Ein plausibler Grund ist der bessere Inflationsschutz der Zahlungsströme, der etwa durch eine mögliche Kopplung der Mieten an die Teuerung erzielt werden kann“, beschreiben es die Analysten der Fondsgesellschaft Union Investment. Das heißt nichts anderes, als dass Vermieter die Inflation als Argument nutzen, um Mieten zu erhöhen. Spezielle Mieterhöhungs- oder Mietgleitklauseln können das erleichtern. Damit steigen nicht nur die Preise, sondern auch die laufenden Einnahmen. Das ist ein bisschen wie am Aktienmarkt mit den Kursen und Dividenden, nur dass die Hauspreise nicht ganz so stark und schnell schwanken.

„Immobilien bieten mit den besten Inflationsschutz“, lobt somit auch Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management (ein ausführliches Interview mit ihm lesen Sie hier). Zugleich schränkt er ein, dass man zurzeit sehr auf die Preise achten müsse. Manches sei recht teuer geworden. Auch das ist wie bei Aktien: Märkte können über- und untertreiben. Das gilt vor allem bei gewerblichen Objekten. Dort können kurzfristige Trends die Preise immer wieder gehörig durcheinanderwirbeln, wie zuletzt die Corona-Lockdowns und der damit verbundene Trend zur Arbeit zuhause gezeigt haben. Als stabiler gelten hingegen Wohnungen. So platt es manchmal klingt: Gewohnt wird immer.

Weshalb Vorsorger auch hier auf Fonds zurückgreifen und ihr Geld somit möglichst breit streuen sollten. Offene Immobilienfonds enthalten die Objekte direkt und werden von Managern betreut. Die Wertentwicklung verläuft in gewisser Weise geglättet. Das liegt daran, dass die Immobilien nicht jeden Tag neu bewertet werden, wie das etwa bei Aktien der Fall ist. Damit wirken offene Immobilienfonds sehr sicher, was manchen Anleger beruhigen dürfte. Und die Mieten fließen einfach ins Portfolio.

Das größte Beispiel ist der inzwischen 50 Jahre alte Hausinvest (DE0009807016) von der Immobilientochter der Commerzbank, der Commerz Real. Er bringt aktuell ein Volumen von über 17 Milliarden Euro auf die Waage und besteht aus 153 Immobilien in 18 Ländern. Er zeigt aber auch, dass die Häuser bei solchen Anlagen nicht in den Himmel wachsen, denn in den vergangenen zehn Jahren lieferte der Fonds im Schnitt nur 2,3 Prozent Rendite im Jahr ab. Für einen realen Gewinn reicht das nicht. Trotzdem sind offene Immobilienfonds grundsätzlich eine gute Sache, und es bleibt abzuwarten, wie die Rendite nun auf die Inflation reagiert.

0 Kommentare

- anmelden

- registrieren

kommentieren