- Von Andreas Harms

- 17.01.2024 um 09:38

Das Jahr 2023 liefert ein weiteres Argument für die Freunde von Indexfonds, in Deutschland also hauptsächlich ETFs. Denn lediglich knapp ein Viertel der fast 2.000 von der Rating-Agentur Scope untersuchten Aktienfonds schnitt besser ab als der jeweilige Vergleichsindex (Benchmark).

Genaugenommen schlugen 460 Fonds nach Kosten ihre Benchmark. Damit beträgt die sogenannte Outperformance-Ratio 23,3 Prozent und liegt 10 Prozentpunkte unter der vom Vorjahr. Outperformance ist der Fachbegriff dafür, dass eine Geldanlage besser abschneidet als der Vergleichsmaßstab.

In der Studie geht es um folgende Regionen mit Zahl der Aktienfonds, Outperformance-Ratio 2023 und dem Vorjahreswert in Klammern:

- Asien-Pazifik ohne Japan – 68 Fonds, 45,6 Prozent (49,2 Prozent)

- Schwellenländer (Emerging Markets) – 282 Fonds, 38,7 Prozent (26,8 Prozent)

- Nordamerika – 302 Fonds, 29,8 Prozent (44,9 Prozent)

- Europa – 286 Fonds, 21,7 Prozent (23,8 Prozent)

- Japan – 111 Fonds, 21,6 Prozent (34,3 Prozent)

- Welt – 757 Fonds, 17,8 Prozent (35,9 Prozent)

- Deutschland – 51 Fonds, 7,8 Prozent (40,0 Prozent)

- Euroland – 118 Fonds, 4,2 Prozent (15,8 Prozent)

Daraus ergeben sich folgende Erkenntnisse:

- Nur in den Schwellenländern übertrafen mehr Fonds als im Vorjahr ihre Benchmark

- Obwohl der US-Aktienmarkt als besonders effizient gilt, konnte ihn fast jeder dritte aktive Fonds schlagen

- In Deutschland, einer Region mit „traditionell relativ robuster Outperformance-Ratio“ (O-Ton Scope) brach die Quote bemerkenswert stark ein

Außerdem liefern die Analysten einen einleuchtenden Grund für die guten Ergebnisse in der Asien-Pazifik-Region (Bezogen aufs Anlagevolumen liegt die Outperformance-Ratio sogar bei 58,8 Prozent). Denn dort besteht der Vergleichsindex, der MSCI All Countries Pacific ex Japan Free Standard Core zu mehr als 30 Prozent aus China. Da dessen Aktienmarkt aber 2023 enorm schwach abschnitt, gewannen alle Fonds automatisch, wenn sie ihn mieden oder zumindest geringer gewichteten.

Abschließend lässt sich sagen: Nicht jeder aktiv gemanagte Fonds hat die ausdrückliche Aufgabe, den Vergleichsindex zu schlagen. Manche sollen auch ruhiger, also mit geringeren Risiken laufen. Dazu gehören auch Dividendenfonds, die besonders viel ausschütten, aber oft weniger Gesamtgewinn einfahren als der Index. Gleichwohl schnitten auch 2023 Anleger meist besser ab, wenn sie über einen ETF einfach nur dem Vergleichsindex folgten. Selbst wenn man auch deren Managementgebühren berücksichtigt.

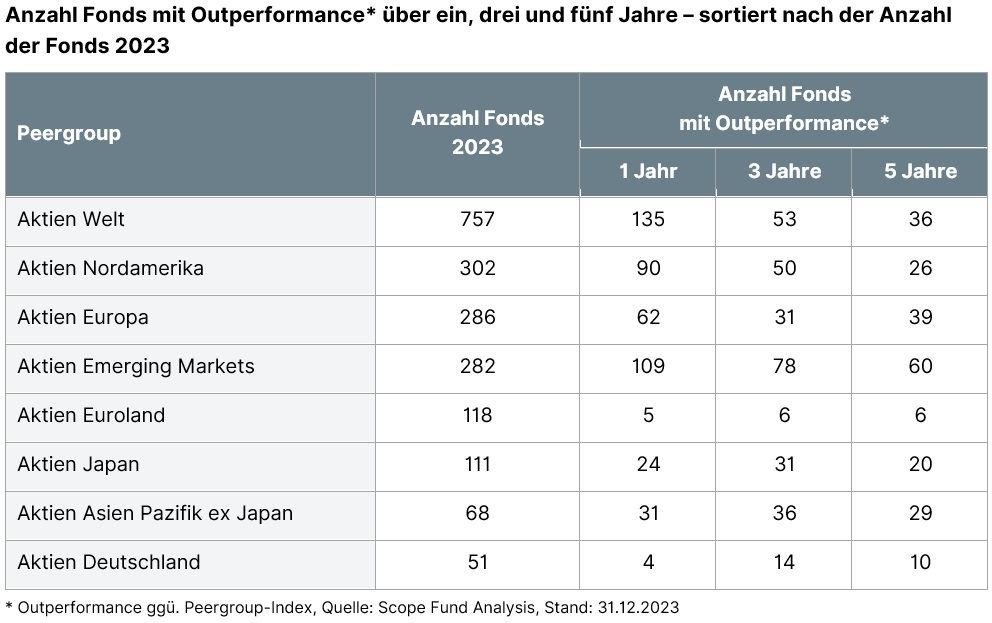

Noch stärker ist dieser Eindruck auf Sicht von drei oder fünf Jahren. Denn dort liegt die Outperformance-Ratio noch niedriger als nur für 2023. Hier ist sie, allerdings mit der Zahl der Fonds:

Die gesamte Studie können Sie hier herunterladen.

0 Kommentare

- anmelden

- registrieren

kommentieren