- Von Lorenz Klein

- 18.05.2022 um 15:38

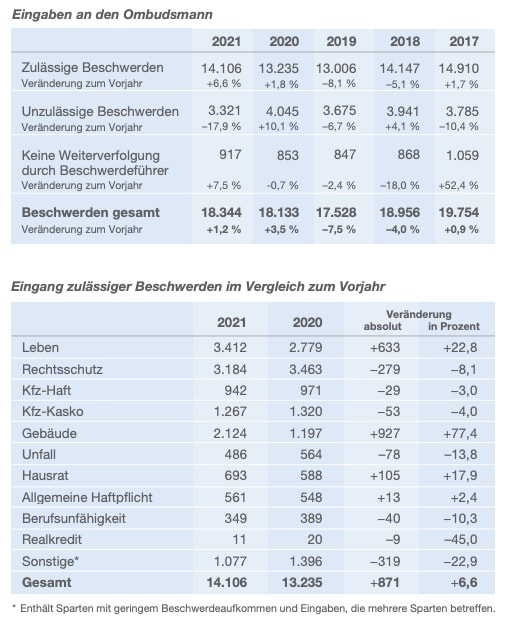

Im Jahr 2021 erreichten die Schlichtungsstelle der Versicherungswirtschaft insgesamt 18.344 Beschwerden, wovon 14.106 zulässig gewesen seien, wie der Versicherungsombudsmann Wilhelm Schluckebier am Dienstag auf Basis seines Tätigkeitsberichts 2021 erklärte (Download des Berichts hier). Gegenüber 2020 bedeute das einen Anstieg der zulässigen Beschwerden von 6,6 Prozent (siehe erste Grafik).

Beschwerden über Vermittler erneut gesunken

Beschwerden zu Gebäudeversicherungen nehmen deutlich zu

„Die Zunahme liege aufs Ganze gesehen im Rahmen üblicher Schwankungen“, hieß es aus Berlin, und gehe dabei auf starke Zuwächse in den Sachversicherungen (Gebäude und Hausrat) sowie in der Lebensversicherung zurück – was wiederum vornehmlich auf zwei Sondereffekten beruht habe, wie Schluckebier hinzufügte. Die übrigen Sparten wiesen demnach Rückgänge der Beschwerdezahlen auf.

Umdeckungsaktion ging gründlich schief

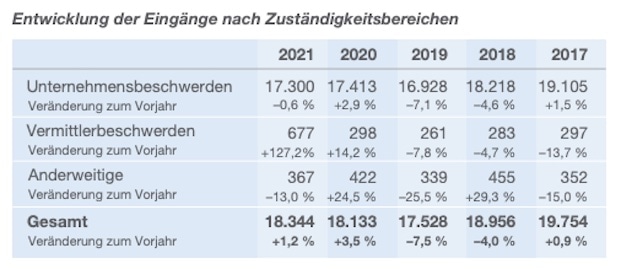

Hintergrund des Anstiegs in der Gebäude- und Hausratversicherung, der sich zugleich auf eine Verdopplung bei den Vermittlerbeschwerden (siehe zweite Grafik) ausgewirkt habe, sei „auf eine konfliktbehaftete Umdeckungsaktion durch ein großes Vermittlerunternehmen zurückzuführen“. Anders gesagt: Die Umdeckung eines Vertragsbestands durch einen Assekuradeur misslang gründlich, was auch doppelte Beitragszahlungen für die betroffenen Kunden zur Folge hatte.

Hintergrund: Der Assekuradeur hatte einen von ihm verwalteten großen Vertragsbestand von dem bisherigen Versicherer auf andere Versicherer umgedeckt. Zu den doppelten Beitragszahlungen für die Kunden kam es dann so: Der bisherige Versicherer erklärte die durch den Assekuradeur erfolgte Kündigung der bestehenden Altverträge für unwirksam – während zugleich schon neue Verträge bei anderen Versicherern „abgeschlossen und in Lauf gesetzt gewesen seien“, wie es hieß.

Insgesamt hätten sich allein in dieser Auseinandersetzung bereits über 290 Verbraucher an den Ombudsmann gewandt. Da oftmals mehrere Verträge betroffen seien und sich die Beschwerden sowohl gegen den Vermittler (Assekuradeur), als auch gegen den alten Versicherer richteten, summierten sich die Schlichtungsanträge auf über 800 Beschwerdevorgänge. „Damit werde auch die Frage nach dem Risiko von Interessenkonflikten bei einem Modell aufgeworfen, bei dem der Versicherer die Vertragsverwaltung an einen Vermittler auslagere, der Vermittler zugleich aber als Makler gegenüber dem Kunden auftrete und auch von diesem mit weitgehenden Vollmachten ausgestattet sei“, schlussfolgerte Schluckebier.

Der Zuwachs in der Sparte Lebensversicherung beruht laut der Schlichtungsstelle darauf, dass unmittelbar vor Jahresschluss zwei spezialisierte Rechtsanwaltskanzleien insgesamt mehr als 800 Schlichtungsanträge eingereicht hätten, die ganz überwiegend Fälle des Widerrufs von Lebensversicherungsverträgen beträfen. Dies habe erkennbar auch dazu gedient, die Hemmung der Verjährung durch einen Schlichtungsantrag zu bewirken und sich dabei die niedrigschwelligen formalen Anforderungen an einen solchen Antrag im Verbraucherschlichtungsverfahren zunutze zu machen.

Der Starkregenkatastrophe folgte bislang kein Beschwerde-Tsunami

Die Starkregenkatastrophe („Tief Bernd“) im Juli 2021 habe hingegen bislang nicht zu einem deutlichen Anstieg von Beschwerden geführt, so Schluckebier. Demnach seien im Jahr 2021 lediglich 91 Beschwerden eingegangen, die fast ausnahmslos auch im Jahr 2021 hätten beendet werden können. Allerdings seien im Zusammenhang mit dieser Naturkatastrophe auch im laufenden Jahr weitere Beschwerden zu verzeichnen.

In Bezug auf die Corona-Pandemie informierte Schluckebier darüber, dass sich aus der pandemischen Entwicklung und den getroffenen staatlichen Maßnahmen im Jahr 2021 „keine spürbaren Effekte“ in den einzelnen Sparten ergeben hätten. Auch in der Reiseversicherung haben sich demzufolge die Beschwerdezahlen nach dem pandemiebedingten starken Anstieg im Jahr 2020 wieder normalisiert.

EuGH-Rechtsprechung wirkt sich auf LV-Beschwerden aus

In der Lebens- und in der Rechtsschutzversicherung habe sich wiederum eine bereits in den Vorjahren festzustellende Entwicklung fortgesetzt. Diese beruhe auf den Einfluss einer sich fortentwickelnden Rechtsprechung des EuGH, des BGH und der Oberlandesgerichte zu den Fällen des Widerrufs von Lebensversicherungs- und Verbraucherkreditverträgen wegen fehlerhafter Belehrungen oder Pflichtinformationen. „Entscheidungen des EuGH hätten die Diskussion belebt und zu erweiterten Argumentationen in Beschwerdebegründungen anwaltlich vertretener Beschwerdeführer geführt“, hieß es seitens Schluckebier. Salopp ausgedrückt: Mehr Europarecht bringt letzlich auch mehr Stress für die Versicherer mit sich.

Schluckebier weiter:

Der von den Versicherern in den Fällen des Widerrufs von bereits viele Jahre zuvor geschlossenen oder gar zwischenzeitlich erfüllten Verträgen häufig erhobene Einwand der Verwirkung des Widerrufsrechts sei ebenfalls immer wieder Gegenstand der Prüfung gewesen. Während die Instanzgerichte hier bei der Anerkennung des Verwirkungseinwandes großzügiger zu sein schienen, halte der BGH an seiner strikten Rechtsprechungslinie fest, der zufolge der Verwirkungseinwand nur bei Vorliegen besonders gravierender Umstände durchgreift. Eine rechtssichere Beurteilung solcher Sachverhalte sei durch diese Entwicklung im Grenzbereich unverändert schwierig. Deshalb ließen sich diese Beschwerden oft nicht einer Entscheidung zuführen, sondern würden mit einem Schlichtungsvorschlag abgeschlossen.

„Aussagekräftige Beratungsprotokolle“ würden bei Meinungsverschiedenheiten weiterhelfen

Soweit es um Beratungsmängel beim Abschluss von Verträgen gegangen sei, habe sich erneut gezeigt, so Schluckebier, dass die Beratungsdokumentationen „häufig wenig aussagekräftig“ seien. „Oft würden nur vorgedruckte Antworten angekreuzt“, so der Schlichter. Dies könne im Konfliktfall zu Beweiserleichterungen für den Versicherungsnehmer oder gar zur Beweislastumkehr führen. Sein Rat an die Branche: „Aussagekräftige Beratungsprotokolle, die auch auf konkret bedeutsame Punkte inhaltlich eingingen, würden allen Beteiligten nützen und bei Meinungsverschiedenheiten oft auch weiterhelfen.“

In der Kraftfahrzeughaftpflichtversicherung sei die Schadenfreiheitsklassen-Einstufung und deren Übertragung bei einem Versichererwechsel unverändert eines der Hauptthemen, hieß es weiter. Oft ginge es dabei auch um unternehmensgebundene Sondereinstufungen – so bringe das Schadenfreiheitsklassensystem „eine Vielzahl an Problemen mit sich“. Schluckebiers Rat dazu: Eine Anpassung hin zu mehr verbraucherfreundlicher Transparenz könne häufige Unzufriedenheiten bei den Kunden vermeiden. Auch die „Nicht-Mitnahme“ von Sondereinstufungen im Fall des Versichererwechsels könne mitunter gegenüber den Kunden noch deutlicher kommuniziert werden, so die Kritik des Streitschlichters.

0 Kommentare

- anmelden

- registrieren

kommentieren